Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Wenn man Christopher Potts von Kepler Cheuvreux etwas nicht vorwerfen kann, dann ein schlechtes Timing. In den vergangenen zwei Jahren lag der bekannte Aktienstratege mit seinen taktischen Empfehlungen fast immer richtig. Nur an den Schwergewichten aus dem Swiss Market Index (SMI) verbrannte er sich rückblickend gehörig die Finger (siehe Schweizer Aktien zahlten sich nicht aus vom 16. April).

Für Potts steht an den europäischen Aktiemärkten bis auf weiteres der Kapitalerhalt an allererster Stelle, sieht er die langjährige Börsenhausse doch einen langsamen Tod sterben.

Der Stratege hält vor allem Aktien von hochverschuldeten Unternehmen oder von solchen mit einer hohen Abhängigkeit von den Schwellenländern für anfällig für Kursrückschläge. Mitunter ein Grund: steigende Kreditrisiken.

Bewusst werde den Anlegern das Ende der langjährigen Börsenhausse vermutlich erst, wenn auch die amerikanischen Wachstumsaktien in New York in Mitleidenschaft gezogen würden, so Potts.

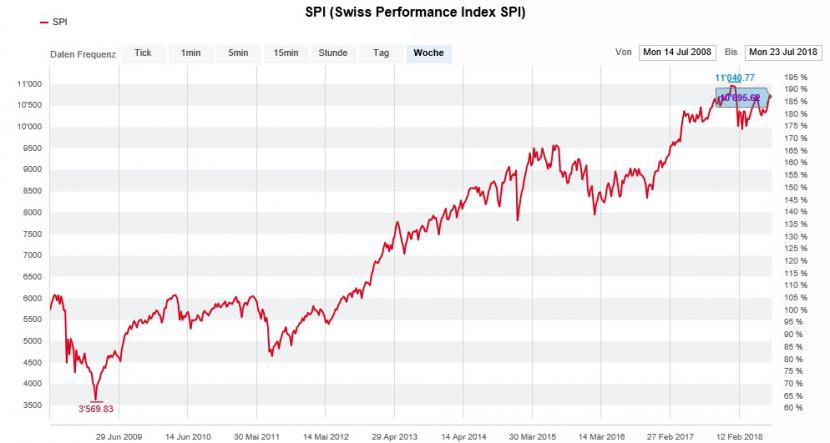

Noch lässt der SPI nicht das wahre Ausmass des Kurszerfalls bei vielen Einzelaktien erahnen. (Quelle: www.cash.ch)

Mit anderen Worten: Der Aktienstratege erwartet einen sogenannten Salami-Crash - einen Kursrückgang in Raten.

Während meinen zweiwöchigen Ferien fielen gleich mehrere Schweizer Nebenwerte Kurseinbrüchen zum Opfer. Zu den wohl prominentesten Opfern zählen der Milchverarbeiter Hochdorf (-23 Prozent), der Solarzulieferer Meyer Burger (-22 Prozent), der Vermögensverwalter GAM (-18 Prozent) oder der Schliesstechnikspezialist Dormakaba (-15 Prozent).

Ein ähnliches Schicksal könnte den bis anhin beliebten Aktien von Peripheriegerätehersteller Logitech, Pharmazulieferer Siegfried, Bankensoftwarehersteller Temenos oder Laborausrüster Tecan drohen, sollte der Kursrückgang - wie Potts schreibt - auf die amerikanischen Wachstumsaktien in New York übergreifen.

+++

Nur wenige Tage nach dem Wiedereinstieg bei Rieter baut der Vermögensverwalter Veraison das Aktienpaket von 3 auf 5 Prozent aus. Noch bis vor wenigen Wochen hätte diese Meldung ein kleineres Kursfeuerwerk gezündet, ist der neue Grossaktionär doch für seine aktive Einflussnahme bei Unternehmen bekannt (siehe Ein Kursfeuerwerk folgt auf das Nächste vom 7. Juni).

Ähnliches liesse sich über eine verteidigende Unternehmensstudie aus dem Hause Helvea sagen. Darin kürzt Autor Reto Amstalden zwar das Kursziel für die Aktien des Textilmaschinenherstellers aus Winterthur auf 220 (zuvor 250) Franken. Angesichts des rechnerischen Aufwärtspotenzials legt er seiner Anlagekundschaft allerdings einen Einstieg ans Herzen. Die Erwartungen an die zukünftige Gewinnentwicklung seien übertrieben negativ und die Bewertung sei günstig, so schreibt Amstalden in der mir zugespielten Studie.

Doch auch diese Aussage kann ein weiteres Abrutschen der Aktien heute nicht verhindern. Man muss bei Rieter schon in den Spätherbst 2015 zurückgehen, um auf ähnlich tiefe Kurse zu stossen.

Jüngster Kurstaucher bei den Aktien von Rieter. (Quelle: www.cash.ch)

Der Schock nach der Ergebnisenttäuschung und der überraschenden Reduktion der diesjährigen Zielvorgaben von vergangener Woche sitzt verständlicherweise tief.

Auch von der Beteiligungserhöhung durch Veraison dürften vorerst keine neuen Kursimpulse ausgehen. Bleibt der Vermögensverwalter seinem bisherigen Verhaltensmuster treu, baut er sein Aktienpaket nämlich nicht mehr weiter aus.

Den ersten Schwellenwert von 3 Prozent überschritt Veraison am 9. Juli und damit noch vor der Zahlenenttäuschung. Dass der zweite Schwellenwert von 5 Prozent am Tag der Halbjahresergebnisveröffentlichung überschritten wurde, lässt vermuten, dass der Vermögensverwalter schon in den Tagen zuvor Käufer weiterer Aktien war.

Der durchschnittliche Einstandspreis des alten und neuen Grossaktionärs liegt deshalb wohl irgendwo zwischen 165 und 170 Franken je Aktie.

Wie für viele andere kleinere und mittelgrosse Publikumsgesellschaften aus der Schweiz gilt auch für Rieter: Die Anleger wollen endlich Zahlen sehen, die den starken Kursanstieg der letzten Jahre rechtfertigen...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |