Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

***

Erst vor wenigen Jahren stürzte sich Swiss Re selbst vom Dividendenthron der Vertreter aus dem Swiss Market Index (SMI). Der unter dem Säckelmeister George Quinn über die Dividende hinaus ausbezahlte Zustupf aus der Kriegsschatulle musste unter seinem Nachfolger David Cole einem Aktienrückkaufprogramm weichen. Seither ist der Thorn fest in der Hand der Zurich Insurance Group, dem neuen Arbeitgeber von George Quinn. Der König ist tot - lang lebe der König.

Doch eigentlich sitzt der Versicherungskonzern aus Zürich unrechtmässig auf dem Dividendenthron. Denn das milliardenschwere Aktienrückkaufprogramm zur regulären Dividende hinzugezählt, errechnet sich bei Swiss Re eine Gesamtrendite von knapp 8 Prozent. Zum Vergleich: Bei der Zurich Insurance Group liegt die Dividendenrendite bei "gerademal" 6 Prozent. Ausserdem würde eine "milliardenschwere Raubzüge" im Ausland (siehe Kolumne vom 14. März) die grosszügige Ausschüttungspolitik womöglich in Frage stellen.

Sowieso gilt Swiss Re in der Zunft der Aktienanalysten schon seit geraumer Zeit als geächtet. Nicht weniger als 11 Vertreter dieser Berufsgruppe empfehlen die Aktien des traditionsreichen Rückversicherungskonzerns aus Zürich zum Verkauf. Das mit 75 Franken tiefste Kursziel hat Jefferies ausstehend. Mit anderen Worten: Aus heutiger Sicht rechnet die amerikanische Investmentbank mit einem Rückschlag um fast 17 Prozent.

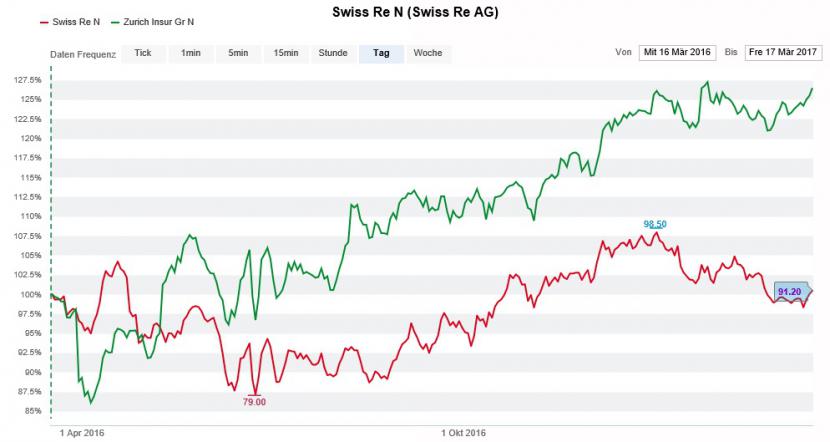

Schon seit Monaten entwickeln sich die Zurich-Aktien (grün) besser als die Aktien von Swiss Re (rot) (Quelle: www.cash.ch)

Nicht viel besser ergeht es der Swisscom, einst alleinige Herrscherin über die Schweizer Telefonie. Für immerhin noch 10 mutige Mannen aus der Analystengilde sind die Aktien der Swisscom ein klarer Verkauf. Das tiefste Kursziel von 340 Franken - zu verantworten hat es der für RBC Capital Markets tätige Experte - liegt nahezu 25 Prozent unter dem heutigen Stand.

Diese geballte Ladung Pessimismus wird sich bei den dividendenstarken Valoren von Swiss Re und Swisscom früher oder später als vorteilhaft erweisen. Auch wenn die Portfolio-Manager einer Bank längst nicht immer das tun, zu was ihnen die Kollegen aus der Aktienanalyse raten - dürften diese beiden Vertreter aus dem SMI in vielen Wertschriftenportfolios untervertreten sein.

Der alteigesessene Börsenfuchs lauert geduldig, immer im Wissen: Die Verkaufsempfehlung von heute ist nicht selten die Kaufempfehlung von morgen.

***

Für gewöhnlich wird eine Publikumsgesellschaft nur dann in voneinander unabhängige Unternehmen zerschlagen, wenn sich dadurch finanzielle Vorteile erzielen lassen. Nicht selten sitzen die Drahtzieher solcher Pläne im Aktionariat.

Bei Galenica ist alles ein wenig komplizierter. Zum einen spaltet sich der in Bern beheimatete Gesundheitskonzern über einen Börsengang des Apothekengeschäfts in zwei eigenständige Unternehmen auf. Der Erlös der Publikumsöffnung dient der Refinanzierung der milliardenschweren Relypsa-Übernahme aus dem letzten Sommer. Und zum anderen errechnet sich von den Sum-of-the-Parts-Modellen einiger Analysten ein Wert, der weit unter der derzeitigen Börsenkapitalisierung liegt.

Schon seit Tagen unterliegen die Aktien von Galenica starken Stimmungsschwankungen (Quelle: www.cash.ch)

Klare Worte findet diesbezüglich auch der für die MainFirst Bank tätige Autor einer Unternehmensstudie. Nach seiner Rückkehr von der Analystenkonferenz in Bern hat er zwei wichtige Erkenntnisse mit im Gepäck: Einerseits legt er seiner Kundschaft ans Herzen, an der Publikumsöffnung von Galenica Santé teilzunehmen. Dank der gut vorhersehbaren zukünftigen Geschäftsentwicklung und der grosszügigen, steuerbefreiten Dividende erachtet er die Aktien bis zu einem Börsenwert von 2,1 Milliarden Franken als kaufenswert. Andererseits schliesst der Experte aus den an der Konferenz gehörten Aussagen darauf, dass Vifor Pharma in den Jahren 2017 und 2018 möglicherweise sogar rote Zahlen schreiben wird.

Mit der Übernahme von Relypsa scheint sich Galenica ein Kuckucks-Ei ins Nest gelegt zu haben. Den milliardenschweren Firmenkauf über den Börsengang von Galenica Santé zu refinanzieren und damit eine Kapitalerhöhung zu umgehen, ist zwar ziemlich elegant. Den Beweis, dass sich mit der Relypsa-Übernahme und der unmittelbar bevorstehenden Unternehmensaufspaltung Aktionärswerte schaffen lassen, müssen die Berner allerdings erst noch antreten.

Man kann dem Pharmaanalysten der MainFirst Bank seine "Underperform" lautende Verkaufsempfehlung mit einem Kursziel von gerademal 1'000 Franken deshalb nicht verübeln...

...auch wenn der überraschende Beteiligungsausbau auf 20,38 (bisher: 18,04) Prozent durch Martin Ebner darauf hindeutet, dass der langjährige Grossaktionär diese Meinung nicht teilt.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |