Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

So sehr sich die Prognosen der Credit Suisse auch von jenen der Deutschen Bank unterscheiden mögen - in einem Punkt sind sich die Strategen der beiden Grossbanken einig: Anleger sollten 2019 einen grossen Bogen um den Schweizer Aktienmarkt machen (siehe Nach der Credit Suisse stellt sich auch die Deutsche Bank bei Schweizer Aktien gegen Société Générale vom 30. November).

Nun melden sich die Berufskollegen der amerikanischen Investmentbank Jefferies um den Chefstrategen Sean Darby zu Wort. Anders als die Strategen der Deutschen Bank und der Credit Suisse geben sie sich vorsichtig optimistisch für den hiesigen Markt. Das ist einerseits den soliden Firmenbilanzen, andererseits aber auch der vernünftigen Bewertung zu verdanken. Bankeigenen Berechnungen zufolge sind 40 Prozent der Schweizer Unternehmen schuldenfrei, verrechnet man die Schulden mit den Kontoguthaben. Ausserdem weist jedes Dritte der von Jefferies mitverfolgten Unternehmen eine Cashflow-Rendite von 5 Prozent oder mehr auf. Angesichts der tiefen Zinsen bei uns ist das weltweit einzigartig.

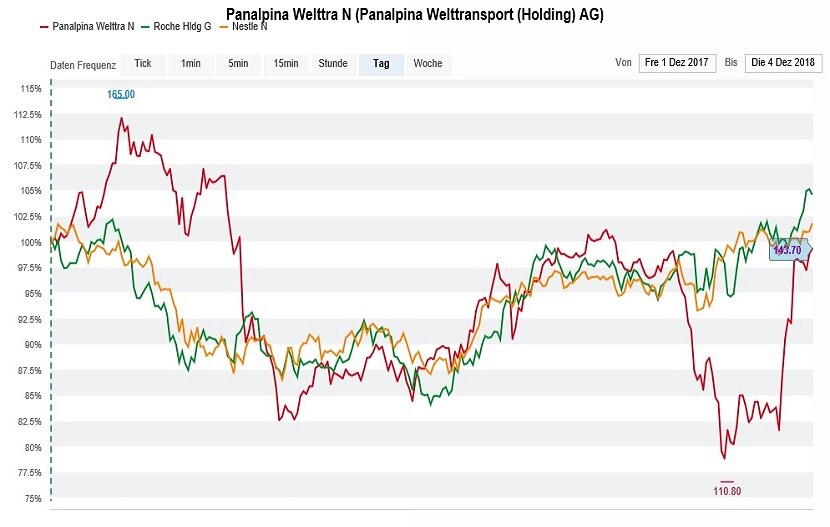

Und dennoch kommt der Optimismus für den Schweizer Aktienmarkt ziemlich halbherzig daher. Unter den 60 Schlüsselkaufempfehlungen für das nächste Jahr sind mit Panalpina (Kursziel 150 Franken), Nestlé (Kursziel 93 Franken) und Roche (Kursziel 280 Franken) gerade mal drei Aktien aus der Schweiz zu finden.

Kursentwicklung der Valoren von Panalpina (rot), Roche (grün) und Nestlé (gelb) während den letzten zwölf Monaten. (Quelle: cash.ch)

Als die Strategen von Jefferies vor einem Jahr ihre Favoriten kommunizierten, wurde die Schweiz sogar nur von den Genussscheinen von Roche vertreten. Dementsprechend lässt sich zumindest von einem Fortschritt sprechen. Und sowieso ziehe ich eine halbherzige Kaufempfehlung für den Schweizer Aktienmarkt einer Verkaufsempfehlung immer noch vor...

+++

Wer in ein fallendes Messer greift, schneidet sich in die Finger. So will es zumindest eine alte Börsenweisheit.

Das hält die Derivatstrategen der britischen Barclays allerdings nicht davon ab, ihrer Anlagekundschaft zum Schreiben von Put-Optionen auf die Aktien von Credit Suisse und ABB zu raten.

Die Argumente, der Gegenpartei gegen Geld das Andienungsrecht für diese Aktien einzuräumen, liegen geradezu auf der Hand: Beide haben im bisherigen Jahresverlauf kräftig verloren. Ausserdem ist die Gegenpartei aufgrund der zuletzt starken Kursschwankungen bereit, einen guten Preis für die Put-Optionen zu bezahlen.

Offiziell werden die Aktien von ABB bei Barclays mit "Overweight" und einem Kursziel von 27,60 Franken zum Kauf empfohlen, jene der Credit Suisse hingegen nur mit "Equal-weight" und einem Kursziel von 15 Franken eingestuft.

Meines Erachtens sollten Anleger aber nur Put-Optionen auf Aktien schreiben, die sie auch wirklich in ihr Wertschriftenportfolio übernehmen möchten. Alles andere würde sich rächen, sollten die Kurse an den Aktienmärkten erneut ins Rutschen geraten.

+++

Kürzlich kritisierte ich die Luxusgüteranalystin Helen Brand von der UBS, nachdem sie in der Nähe der Zweijahrestiefstkurse eine Verkaufsempfehlung für die Inhaberaktien der Swatch Group ausgesprochen und das Zwölf-Monate-Kursziel auf 272 (zuvor 450) Franken zusammengestrichen hatte.

Am selben Tag zogen weitere Analysten bei anderen Schweizer Aktien die Reissleine - beispielsweise der für die britische HSBC tätige Alevizos Alevizakos bei den Valoren von Julius Bär oder Anke Reingen von der Royal Bank of Canada bei jenen der Credit Suisse (siehe So bitte nicht, liebe Analysten vom 23. November).

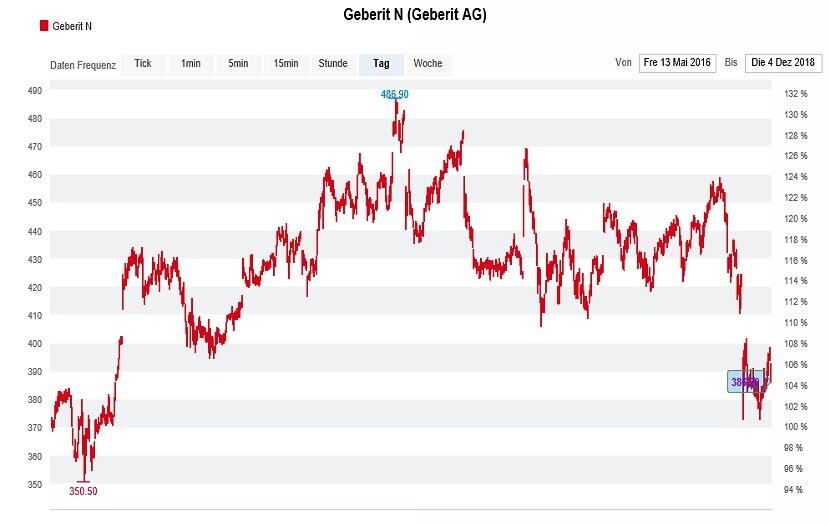

Heute nun trifft es mit Geberit ein weiteres Vorzeigeunternehmen: Nachdem er die Aktien des Sanitärtechnikkonzerns zuvor eine gefühlte Ewigkeit zum Kauf anpries, stuft der für Vontobel tätige Bernd Pomrehn sie mit einem neu 410 (zuvor 440) Franken lautenden Kursziel von "Buy" auf "Hold" herunter. Der Analyst warnt einerseits vor einer Wachstumsverlangsamung, andererseits aber auch vor steigenden Kosten.

Kursentwicklung der Geberit-Aktien über die letzten zweieinhalb Jahre. (Quelle: cash.ch)

Keine zwei Wochen ist es her, dass die Papiere bei 372,40 Franken auf den tiefsten Stand seit August 2016 zurückgefallen waren. Als wenige Wochen zuvor noch Kurse von 450 Franken oder mehr bezahlt wurden, äusserte sich Pomrehn noch optimistisch.

Fragt sich, ob sich die vom Analysten befürchtete Wachstumsverlangsamung nicht schon damals abzeichnete und sich das erst recht von den steigenden Kosten sagen liesse. Neu sind diese Ängste nämlich nicht (siehe Geberit-Aktie nach Zahlen im Minus vom 14. August).

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |