Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Schon seit Tagen liefern sich die Haussiers bei uns am Schweizer Aktienmarkt einen Schlagabtausch mit den Baissiers. Welches dieser beiden Lager als Sieger hervorgehen wird, lässt sich noch nicht abschliessend sagen.

Zumindest die Analysten der beiden französischen Grossbanken Société Générale und BNP Paribas lassen jedoch durchblicken, dass die Baissiers den kürzeren Atem haben dürften. Denn nur so lässt sich erklären, weshalb sie ausgerechnet jetzt bei zwei zuvor ausgesprochenen Verkaufsempfehlungen zurückkrebsen.

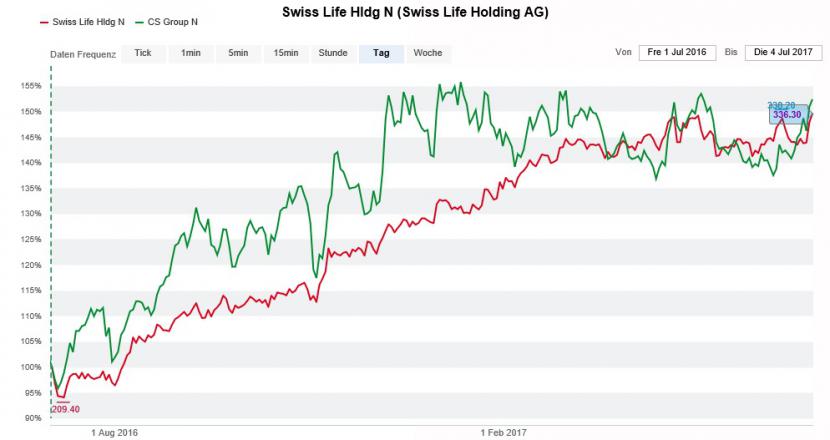

Eine eher unglückliche Figur macht der für BNP Paribas tätige Experte. Nachdem er eine gefühlte Ewigkeit zum Verkauf der Aktien von Swiss Life geraten hatte, stuft er sie überraschend von "Underperform" auf "Neutral" herauf. Tief blicken lässt auch die satte Kurszielerhöhung von 233 auf 336 Franken.

Obwohl der Analyst selbst ein Übertreffen der bis Ende 2018 kommunizierten Mittelfristziele für eingepreist und die Bewertung als stolz bezeichnet, hält er eine Verkaufsempfehlung nicht länger für angebracht.

Die Aktien von Swiss Life (rot) im Jahresvergleich mit jenen der Credit Suisse (grün) (Quelle: www.cash.ch)

Unangenehme Fragen muss sich auch sein Berufskollege von der Société Générale gefallen lassen. Er hatte sich auf die Aktien der Credit Suisse eingeschossen, empfiehlt diese nun aber nicht mehr länger zum Verkauf.

Die Ende April bekanntgegebenen Strategieanpassungen würden die Ertragskraft der Schweizer Grossbank stärken und die Kapitalkosten senken, so schreibt der Experte. Darauf abgestützt stuft er die Aktien von "Sell" auf "Hold" herauf und zieht das 12-Monats-Kursziel auf 14 (bisher 11) Franken nach.

Ein Kränzchen muss ich an dieser Stelle dem Analysten der Credit Suisse winden. Selbst der Einstieg des Hedgefonds-Pioniers und ehemaligen UBS-Verwaltungsrat Rainer-Marc Frey bei Leonteq hält den Analysten nicht davon ab, die Aktien des Anbieters strukturierter Produkte mit "Underperform" zum Verkauf zu empfehlen. Einzig beim Kursziel sieht er sich nach zum Zurückkrebsen gezwungen. Dieses lautet neuerdings 38 (bisher 28,50) Franken.

In Schwächephasen Aktien kaufen zahlte sich in den letzten Jahren stets aus. Das erklärt auch, weshalb Analysten solche Phasen bis heute gerne nutzen, um von Verkaufsempfehlungen abzukehren. Lassen wir uns mal überraschen, ob diese Strategie auch in naher Zukunft aufgeht.

+++

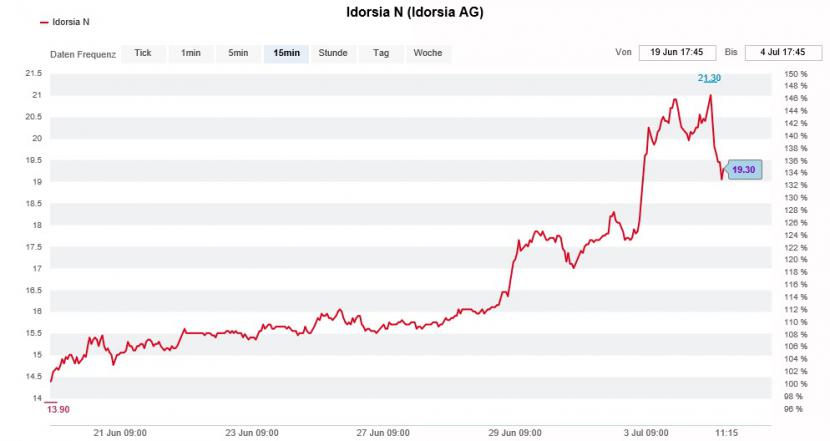

Die Aktien des Börsendebutanten Idorsia steigen und steigen. Gegenüber dem erstbezahlten Kurs vom Freitag vor zwei Wochen haben sie sich bereits mehr als verdoppelt. Der Himmel scheint das Limit.

Gerade bei den Firmengründern Jean-Paul und Martine Clozel dürfte die Freude gross sein. Denn Anleger kaufen mit dem Pharmahersteller aus dem Baselbiet ausschliesslich "Zukunftsmusik". Alle neun Wirkstoffe des Pharmaherstellers aus dem Baselbiet befinden sich noch in einer frühen Entwicklungsphase. Ob und wie viele davon bis zur Marktreife gelangen, bleibt die alles entscheidende Frage.

Die Idorsia-Aktien fallen erstmals seit dem Börsengang Gewinnmitnahmen zum Opfer (Quelle: www.cash.ch)

Wie Beteiligungsmeldungen an die Schweizer Börsenbetreiberin SIX verraten, sind es die Clozels selber, welche die Aktien anpeitschen. Innerhalb kürzester Zeit haben die beiden Mediziner ihren Stimmenanteil von ursprünglich 4,27 auf 22,84 Prozent ausgebaut. Offenlegungsmeldungen im Zusammenhang mit Titeltransaktionen lassen die Vermutung zu, dass Jean-Paul und Martine Clozel auch weiterhin eigene Aktien zukaufen.

Es gibt mittlerweile gar Stimmen im Markt, welche davon wissen wollen, dass die beiden Grossaktionäre mit einem Ein-Drittel-Paket liebäugeln. Überstiege das Aktienpaket diesen Schwellenwert, müssten die Clozels den übrigen Anteilseignern von Gesetzes wegen ein Pflichtangebot unterbreiten.

Sind die Clozels klug, reizen sie den Spielraum bis zu diesem Schwellenwert nicht gleich von Anfang an aus. Nur so lässt sich den Aktien - falls nötig - mit Stützungskäufen zu Hilfe eilen. Nicht auszudenken war wäre, würden die beiden Grossaktionäre als Käufer wegfallen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |