Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

An den Aktienmärkten herrscht Ausnahmezustand. Dies allerdings erst bei genauerem Hinsehen. Ich kann mich jedenfalls nicht daran erinnern, in meinen fast 30 Jahren an der Börse schon jemals ein auch nur annähernd so selektives Handelsgeschehen beobachtet zu haben.

Auch in der Schweiz trennen die beliebtesten Aktien gefühlt Welten von denjenigen Aktien, um welche die Anleger einen grossen Bogen machen.

Ein kleiner Vergleich: Mit einem Plus von fast 80 Prozent führen die Aktien des kleinen jurassischen Maschinenbauers Tornos hierzulande seit Jahresbeginn die Gewinnerliste unangefochten an.

Den Aktionären des hochverschuldeten Backwarenherstellers Aryzta oder des Solarzulieferers Meyer Burger dürften beim Anblick dieser Zahl Tränen der Verzweiflung in die Augen schiessen. Denn die Aktien der beiden diesjährigen Börsenschlusslichter haben Kursverluste in Höhe von jeweils rund 60 Prozent zu beklagen.

Erfolg hat nur, wer auf die richtigen Aktien setzt. Und wehe man erwischt die falschen Aktien...

Wenig überraschend mischen deshalb auch die Leerverkäufer ihre Karten immer wieder neu. So auch während meines zweiwöchigen Urlaubs.

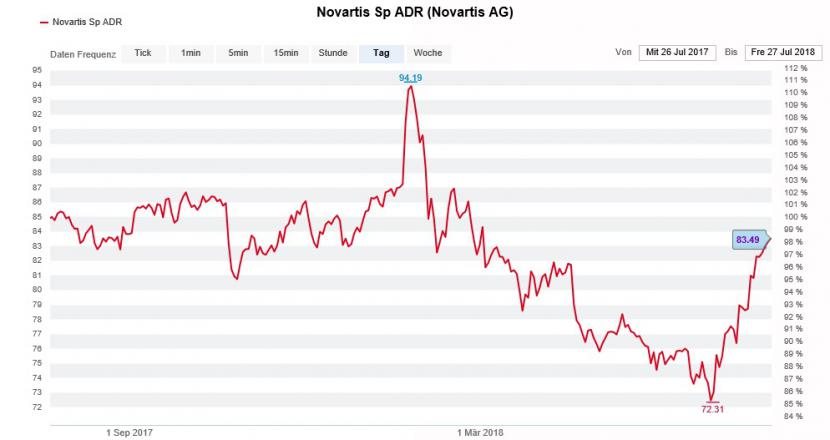

Ein Schwergewicht aus dem Swiss Market Index (SMI) hat es den Leerverkäufern ganz besonders angetan: Innerhalb von gerade mal zwei Wochen schwollen die Wetten gegen die in New York gehandelten Aktien von Novartis um satte 77 Prozent auf 1,8 Millionen American Deposit Receipts (ADRs) an.

Bei keinem anderen in New York gehandelten Unternehmen mit einer Börsenkapitalisierung von 25 Milliarden Dollar oder mehr fiel der Anstieg der leerverkauften Aktien während den besagten zwei Wochen auch nur annähernd so prägnant aus.

Der Kurs der in New York gehandelten ADRs von Novartis zog zuletzt kräftig an. (Quelle: www.cash.ch)

Über die Beweggründe lässt sich bestenfalls spekulieren. Vermutlich gingen die Leerverkäufer beim Gesundheitskonzern aus Basel zu diesem Zeitpunkt noch von einer enttäuschenden Geschäftsentwicklung im zweiten Quartal und einer Kappung der diesjährigen Zielvorgaben aus.

Rückblickend traf weder das eine noch das andere ein. Ich wäre deshalb nicht überrascht, wenn die Anzahl leerverkaufter ADRs bei der nächsten Erhebung einen ebenso spektakulären Rückgang erfahren würde...

+++

Als sich die VAT Group im April vor zwei Jahren dem Publikum öffnete, hatte der Vakuumventilehersteller alle für einen erfolgreichen Börsengang nötigen Zutaten: Er blickte zu diesem Zeitpunkt auf wachstumsstarke Jahre zurück und versprach eine grosszügige Dividendenpolitik zu verfolgen.

Wer damals zu 45 Franken Aktien aus Emission zugeteilt erhielt, hat seinen Einsatz nahezu verdreifacht. Nicht ohne Grund, übertraf die Geschäftsentwicklung seither doch regelmässig die Erwartungen der Analysten.

Doch nun droht den erfolgsverwöhnten Aktionären eine ganz neue Erfahrung. Am Markt werden nämlich Stimmen laut, wonach der Vakuumventilehersteller bei seinen diesjährigen Wachstumsvorgaben zurückkrebsen müsse.

Auslöser dürfte ein mir zugespielter Kommentar des für die UBS tätigen Joern Iffert sein. Der bekannte Analyst hält die Wachstumsvorgaben - die VAT Group strebt ein Umsatzwachstum zwischen 15 und 20 Prozent an - für zu ambitioniert.

Iffert stützt sich dabei auf Aussagen von MKS Instruments zur Absatzentwicklung im laufenden dritten Quartal ab. Der "Branchennachbar" rechnet gegenüber dem zurückliegenden Quartal mit einem Umsatzrückgang um 15 Prozent. Ob sich die Nachfragedelle ins Schlussquartal hineinzieht, wird sich zeigen müssen.

Seit Mitte März hat die VAT Group rund einen Viertel ihres Börsenwerts eingebüsst. Damit scheint mir eine Reduktion der diesjährigen Zielvorgaben weitgehend eingepreist (siehe auch Vorboten einer Verkaufswelle bei Technologieaktien vom 19. Juni).

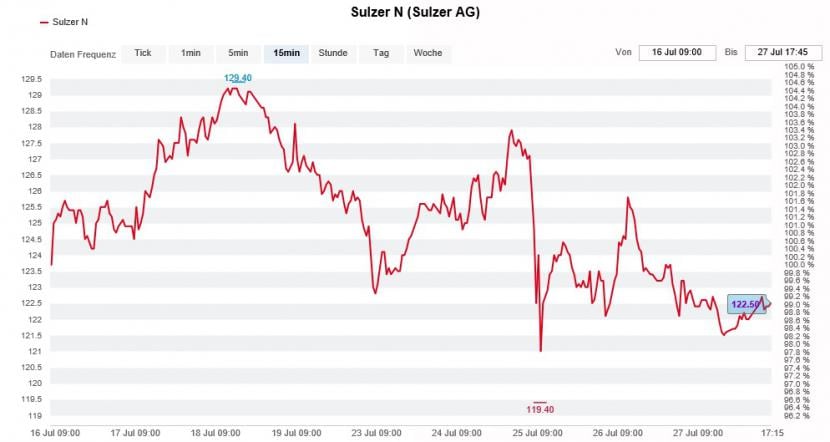

Ebenfalls ins Zentrum von Spekulationen rückt Sulzer. Der Pumpenspezialist aus Winterthur wolle sich von einem grösseren Aktienpaket trennen, so wird gemunkelt.

Kursentwicklung der Sulzer-Aktien über die letzten zwei Wochen. (Quelle: www.cash.ch)

Nachdem die Vereinigten Staaten Sanktionen gegen den russischen Milliardär Viktor Vekselberg verhängt hatten, sah sich das Unternehmen Mitte April gezwungen, dem Grossaktionär fünf Millionen Aktien abzukaufen.

Dieses Aktienpaket mit einem Verkehrswert von gut 600 Millionen Franken hält Sulzer bis heute in den Büchern.

Nach der Ergebnisveröffentlichung von letzter Woche scheint der Zeitpunkt für eine Platzierung des Pakets oder zumindest von Teilen davon günstig.

Sollte die Börse übertrieben negativ auf eine solche Platzierung reagieren, eröffnen sich längerfristige Kaufgelegenheiten.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |