Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Seit dem frühen Samstagmorgen ist es amtlich: Wie einer Offenlegungsmeldung an die Schweizer Börse SIX entnommen werden kann, hat der chinesische Mischkonzern HNA bei Dufry weitere Aktien zugekauft. Mittlerweile halten die übernahmehungrigen Chinesen 20,9 Prozent am Reisedetailhandelskonzern aus Basel. Darüber hinaus sind sie eine sogenannte "Equity Collar"-Transaktion eingegangen. Darunter versteht man eine Optionsstrategie, welche sich aus dem Kauf einer Put-Option beim gleichzeitigen Verkauf (Schreiben) einer Call-Option zusammensetzt.

Gegenpartei dieser Transaktion ist niemand geringeres als J.P. Morgan. Auch sie muss sich gegenüber der Börsenbetreiberin SIX zu erkennen geben. Die amerikanische Investmentbank ist kein unbeschriebenes Blatt, empfiehlt sie die Aktien von Dufry doch schon seit einer gefühlten Ewigkeit mit "Underweight" und einem auffällig tiefen Kursziel von 126 Franken zum Verkauf. Dass ausgerechnet J.P. Morgan mit dem neuen Grossaktionär geschäftet, ist deshalb ziemlich brisant.

Doch der chinesische Mischkonzern HNA ist längst nicht der einzige ausländische Grossinvestor, welcher in den letzten Tagen in der Schweiz zugeschlagen hat.

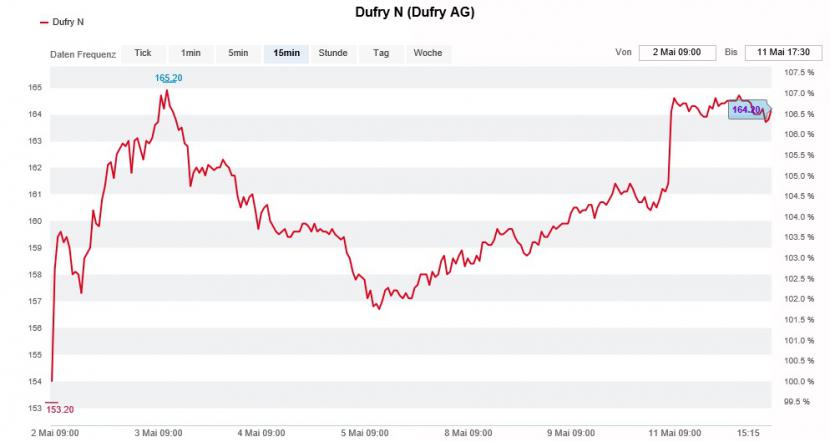

Nach dem Beteiligungsausbau durch HNA sind bei den Aktien von Dufry neue Höchstkurse möglich (Quelle: www.cash.ch)

Erst am Freitag wurde bekannt, dass sich Viking Global mit 3,73 Prozent bei der Lonza Group eingekauft hat. Dieser Neuzugang im Aktionariat hat denn auch Signalwirkung, wird dem amerikanischen Hedgefonds doch eine Schwäche für Momentum-starke Aktien nachgesagt.

Dasselbe gilt für den Einstieg von EQMC Europe Development mit 3,56 Prozent und der Ausbau der Beteiligung auf 4,95 Prozent durch Alantra bei Kardex. Hinter beiden Grossaktionären stecken Risikokapitalgeber aus dem spanischen Raum. In beiden Fällen entstand die Meldepflicht im Herbst/Winter letzten Jahres. Weshalb die Öffentlichkeit erst jetzt informiert wurde, ist nicht bekannt.

Interessant ist, dass an der Schweizer Börse SIX seit wenigen Wochen auf einen Beteiligungsausbau zwei Beteiligungsveräusserungen fallen. Etwas salopp gesagt: Unter dem Strich nehmen Grossinvestoren bei uns Geld vom Tisch.

+++

Schon seit Jahren hält sich die Zurich Insurance Group bei den altehrwürdigen Vertretern aus dem Swiss Market Index (SMI) wacker auf dem Dividendenthron - die Geldschatulle ist prall mit Goldmünzen gefüllt.

Daran ändern auch die vom britischen Gesetzgeber erzwungenen Nachreservierungen für Personenschäden und Unfallforderungen nichts, wie der am Donnerstag veröffentlichte Zahlenkranz verrät. Die interne Solvenz – sie liegt mit 129 Prozent über der Zielbandbreite von 100 bis 120 Prozent - lässt auf Überschusskapital in Milliardenhöhe schliessen.

Das wiederum weckt bei einigen Aktionären angeblich Begehrlichkeiten. Die vor wenigen Jahren im Zuge hausgemachter Probleme verstummte Forderung nach einer grosszügigen Sonderdividende wird wieder lauter.

Prominente Unterstützung erhalten die Aktionäre vom Versicherungsanalysten von Kepler Cheuvreux. Er sieht die Zurich Insurance Group schon in nicht allzu ferner Zukunft tiefer in die Geldschatulle greifen. Zum Kauf werden die Aktien dennoch nicht empfohlen. Ganz im Gegenteil: Das Anlageurteil lautet "Reduce" und das Kursziel 275 Franken.

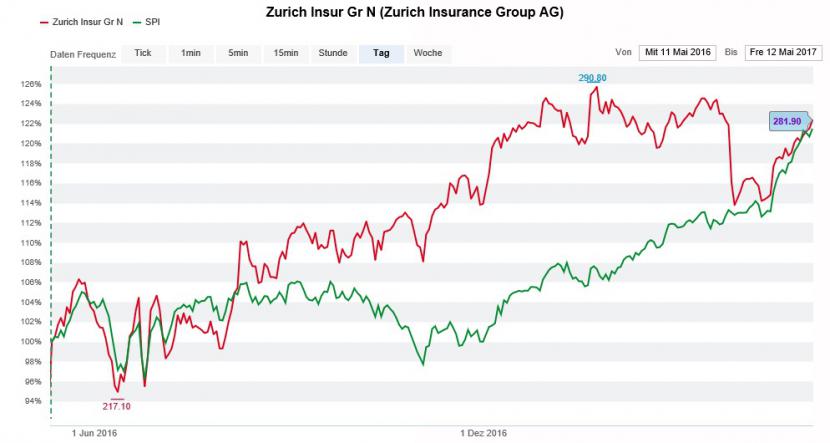

Die Aktien von Zurich Insurance (rot) im 12-Monats-Vergleich mit dem SPI (grün) (Quelle: www.cash.ch)

Auch in einem mir aus Frankfurt zugehaltenen Kommentar von RBC Capital Markets spricht der Autor das Überschusskapital an. Anders als sein Berufskollege von Kepler Cheuvreux glaubt er nicht, dass die Forderung nach einer Sonderdividende erhört wird. Der Analyst hält eine Erhöhung der regulären Ausschüttung für sehr viel wahrscheinlicher. Doch auch er kann sich nicht zu einer Kaufempfehlung durchringen und stuft die Aktien wie bis anhin mit "Sector Perform" und einem Kursziel von 280 Franken ein.

Schon heute führt die Zurich Insurance Group rund 80 Prozent des Jahresgewinns über die Dividende an die Aktionäre zurück. Dank des milliardenschweren Überschusskapitals ist der Versicherungskonzern allerdings nicht zwingend auf Gewinnverbesserungen angewiesen, will er die reguläre Ausschüttung anheben.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |