Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Rund um den Globus rutschen die Zinsen wieder. Bis zu einer Laufzeit von zehn Jahren weisen Anleihen der Schweizerischen Eidgenossenschaft wieder eine negative Rendite auf Verfall auf. Doch nicht nur den öffentlich-rechtlichen Schuldnern - auch den hiesigen Unternehmen werfen Anleger das Geld nur so hinterher. Schulden machen lohnt sich also, sofern man eine solide Bilanz vorzuweisen hat. Oder anders gesagt: Man wird fürs Schuldenmachen sogar noch bezahlt.

Was jeglichem gesundem kaufmännischen Verständnis widerstrebt, sorgt für geradezu traumhafte Verhältnisse, wenn es darum geht, milliardenschwere Firmenübernahmen zu stemmen. Schön wäre es allerdings, würden nur die hiesigen Unternehmen vom billigen Geld profitieren. Denn auch ausländischen Rivalen und Finanzinvestoren eröffnen sich ungeahnte Möglichkeiten.

Die Frage ist deshalb nicht ob, sondern vielmehr wann am Schweizer Aktienmarkt die nächste Übernahmewelle anrollt. Schliesslich ist es schon wieder eine ganze Weile her, seit der Dentalimplantatehersteller Nobel Biocare, der Saatgutspezialist Syngenta oder der Pharmahersteller Actelion ins Ausland verkauft wurden.

Fressen oder gefressen werden, so könnte dann die Direktive lauten. Mit anderen Worten: Entweder werden die hiesigen Unternehmen selber zum Jäger - oder aber ihnen droht die undankbare Rolle des Gejagten.

Aus aktuellem Anlass haben die Strategen von Kepler Cheuvreux eine Liste möglicher Schweizer Übernahmekandidaten erstellt. Auf der Liste sind die "üblichen Verdächtigen" wie der Sensorenhersteller AMS, die Bankensoftwareschmiede Temenos, der Pharmahersteller Basilea, der Spezialitätenchemiekonzern Clariant, der Mobilfunkanbieter Sunrise Communications oder der von der dänischen DSV umgarnte Luftfrachtspezialist Panalpina zu finden.

Doch selten oder nie genannte Übernahmekandidaten wie die Spitalkette Aevis Victoria, der Kolbenkompressorenhersteller Burckhardt, der Marktentwickler DKSH, das Generalbauunternehmen Implenia, der Laborausrüster Tecan, das Reiseportal Lastminute.com, der Stahlhersteller Schmolz+Bickenbach, der Automobilzulieferer Komax, die Onlinebank Swissquote, der Handelskonzern Valora oder die beiden Halbleiterzulieferer U-blox und VAT Group schaffen es auf die Liste - wenn auch aus unterschiedlichen Gründen. Lockt beim einen Unternehmen die historisch tiefe Bewertung, winkt beim anderen entweder die starke Marktstellung oder das interessante geistige Eigentum.

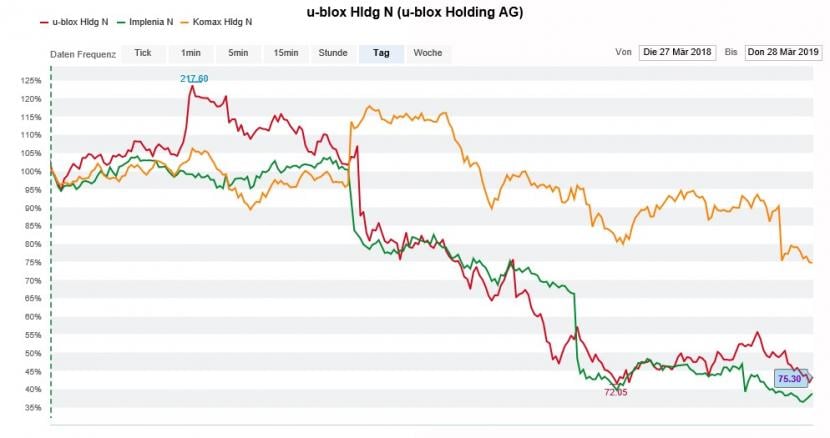

Aktien wie jene von U-blox (rot), Implenia (grün) oder Komax (gelb) haben in den letzten 12 Monaten kräftig an Wert verloren (Quelle: www.cash.ch)

Den besten Schutz vor einem ungewollten Übernahmeversuch bietet immer noch ein hoher Aktienkurs. Im Zuge des Kursdebakels der letzten 12 bis 18 Monate ging vielen Unternehmen dieser natürliche Schutz verloren.

Noch hält das eher trübe Wirtschaftsumfeld die ausländischen Käufer fern. Die Frage ist allerdings: Wie lange noch? Die kommenden Wochen versprechen spannend zu werden.

+++

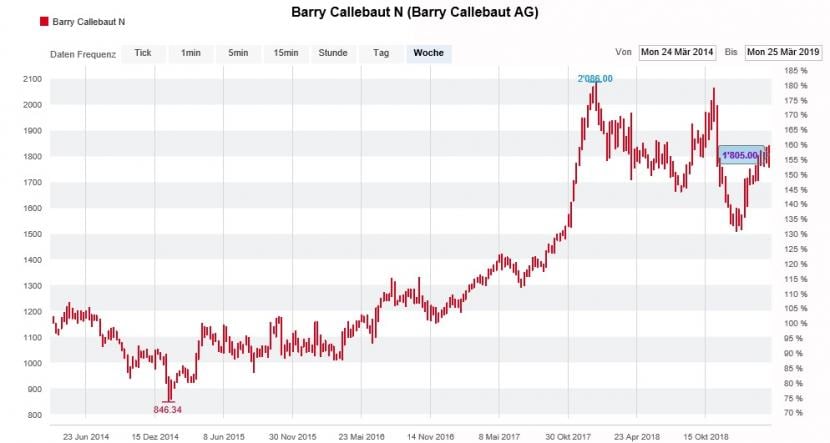

Bis vor wenigen Wochen waren die Aktien von Barry Callebaut für Analyst John Ennis von Goldman Sachs noch ein klarer Verkauf. Und um diesem Anlageurteil das nötige Gewicht zu verleihen, bezifferte er das 12-Monats-Kursziel damals auf gerademal 1500 Franken.

Allerdings hielt selbst der schwächer als erwartet ausgefallene Zahlenkranz den Analysten nicht davon ab, die Papiere des Schokoladeproduzenten mit einem Kursziel von 1550 Franken von "Sell" auf "Neutral" heraufzustufen. Die Papiere hätten sich wieder dem Branchendurchschnitt angenähert, so die lapidare Begründung.

Neuerdings überrascht Ennis sogar mit einer Kaufempfehlung für die Aktien von Barry Callebaut. In Erwartung weiterer Marktanteilsgewinne traut er dem Schokoladeproduzenten über die nächsten drei Jahre gar ein jährliches Gewinnwachstum von 10 Prozent zu. Auch seine Angst vor möglichen Enttäuschungen bei der Barmittelgenerierung scheint der Analyst über Bord geworfen zu haben. Und siehe da: Urplötzlich sollen die Aktien auf 2100 Franken steigen.

Am gestrigen Mittwoch schoss der Aktienkurs vorübergehend schon mal auf 1840 Franken. Bei Börsenschluss resultierte dann allerdings ein eher mageres Plus von 0,7 Prozent auf 1788 Franken. Es macht ganz den Anschein, als hätten einige Marktakteure die Kaufempfehlung aus dem Hause Goldman Sachs gar zum Anlass genommen, um sich von den Aktien zu trennen.

Kursentwicklung der Aktien von Barry Callebaut über die letzten fünf Jahre (Quelle: www.cash.ch)

An dieser Stelle sei erwähnt, dass die ursprüngliche Verkaufsempfehlung der mächtigen amerikanischen Investmentbank für die Papiere von Barry Callebaut in den Dezember 2016 zurückgeht. Damals wurden gerademal Kurse von 1170 Franken bezahlt.

Lorbeeren verdient der Analyst für die in den letzten Wochen beobachteten "Kapitulation auf Raten" bei seiner einstigen Verkaufsempfehlung jedenfalls nicht.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |