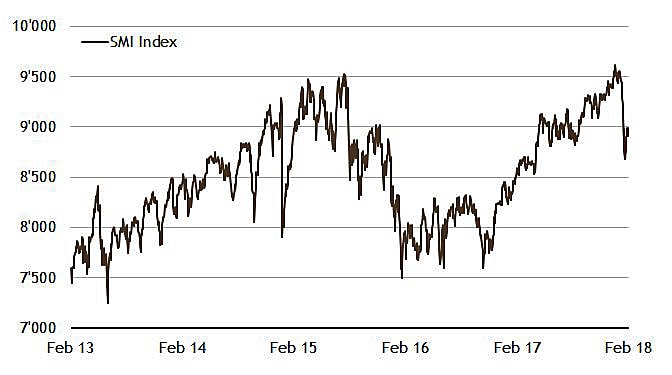

Am 24. Januar läutete am Schweizer Aktienmarkt die Rekordglocke. Der SMI markierte mit 9'616.38 Punkten ein Allzeithoch. Kurz darauf kippte die Stimmung. Allein an den ersten drei Handelstagen im Februar büsste der Leitindex mehr als 600 Zähler ein. Die Korrektur war kein Schweizer Phänomen, rund um den Globus liess sich eine Verkaufswelle beobachten. Nach Einschätzung von Mark Haefele, Global Chief Investment Officer (CIO), UBS Wealth Management, hat das positive fundamentale Börsenumfeld Bestand. Er verweist auf das über dem Trend liegende globale Wirtschaftswachstum sowie die robusten Unternehmensgewinne. Gleichzeitig erachtet Haefele die Risiken, wonach die US-Notenbank die Zinsen zu schnell anheben und auf diese Weise in den kommenden zwei Jahren in den Staaten eine Rezession auslösen könnte, für sehr gering. Gleichwohl hält der CIO es für möglich, dass die Volatilität den Börsen auf kurze Sicht erhalten bleibt.1

SMI Entwicklung in den letzten 5 Jahren

Quelle: Bloomberg

Mit Hilfe einer Portfolioabsicherung ist es möglich, am Aktienmarkt positioniert zu bleiben und gleichzeitig das mit möglichen weiteren Rückschlägen einhergehende Risiko einzudämmen. Das passende Instrumentarium finden Investoren am Markt für strukturierte Produkte. Heimische Anleger, deren Portfolien von Schweizer Large Caps bestimmt werden, setzen für die Absicherung häufig Put Warrants auf den SMI ein. Die auch als Optionsschein bezeichnete Struktur münzt fallende Kurse beim Basiswert gehebelt in Gewinne um.

Absicherungsbeispiel I: Put Warrant auf SMI

Angenommen, ein Investor möchte sein 100'000 Franken schweres SMI-Aktienportfolio per 21. Dezember 2018 gegen einen SMI-Rückgang auf weniger als 8'500 Punkte wappnen. Eine solche Vorgehensweise ist unter anderem über einen von UBS an der SIX Structured Products Exchange gehandelten Put Warrant (Symbol: AUSMIU) möglich. Der Ausübungspreis (Strike) beträgt 8'500 Punkte. Zum aktuellen Indexstand von 8'948 Punkten müsste der Anleger gerundet 5'605 Warrants kaufen (CHF 100'000 dividiert durch 8'900 Punkte multipliziert mit 500). Die Formel umfasst Portfoliovolumen, den aktuellen SMI-Kurs sowie das Bezugsverhältnis des Warrants. Rückschläge im SMI werden nun durch den Wertzuwachs des Put Warrants bis zum Verfall im Dezember 2018 aufgehoben. Momentan notiert das Produkt bei 84 Rappen. Der Prämienaufwand beträgt damit 4'708.20 Franken, was den Kosten für die Versicherung des genannten Portfolios gleich kommt. Neben Laufzeit, Strike und anderen Faktoren nimmt die implizite Volatilität Einfluss auf den Wert eines Warrants. Grundsätzlich gilt: Je höher die Volatilität, desto mehr kostet der Warrant – gleiches gilt umgekehrt.

Keine Rolle spielt dagegen die Volatilität für die Konditionen eines Mini-Futures. Da sich auch mit Hilfe dieser Struktur auf fallende Kurse setzen lässt, bietet sie sich als alternatives Hedgingtool an. Halter eines Short Mini-Futures müssen das für die Positionierung erforderliche Kapital nur zum Teil bereitstellen. Der als Finanzierungslevel bezeichnete Löwenanteil kommt vom Emittenten. Durch diese Bauweise entsteht ein Hebeleffekt. Einen weiteren strukturellen Unterscheid zum Warrant stellt die unbegrenzte Laufzeit dar.

Absicherungsbeispiel II: Short Mini-Future

Für ein zweites Beispiel soll das 100'000 Franken schwere Depot mit einem Short Mini-Future (SIX SP Symbol: FSMLKU) abgesichert werden. Der Stop-Loss des Derivats liegt aktuell bei 10,080.76 Punkten, rund 12.7% über dem aktuellen SMI-Stand. Sobald der SMI auf oder über diese Marke steigt, verfällt der Mini-Future vorzeitig. Die Absicherung würde damit erlöschen und der Anleger nur noch einen kleinen Restwert ausbezahlt bekommen. Da das Bezugsverhältnis des gewählten Mini-Futures demjenigen des Warrants entspricht, sind auch hier 5'605 Stück erforderlich. Bei einem Produktkurs von 2.49 Franken beläuft sich der Einsatz auf 13'732.25 Franken oder knapp 14 Prozent des Portfoliowertes. Reduzieren lässt sich der Aufwand, indem ein Produkt mit tieferem Stopp gewählt wird. (Alle Angaben per 23. Februar 2018)

Es hängt von den persönlichen Präferenzen eines Anlegers ab, welches Absicherungs-Instrument zum Einsatz kommt. Ist er beispielsweise nicht bereit, im erhöhten Volatilitätsumfeld einen Aufschlag für den Warrant zu bezahlen, könnte der Mini-Future den Vorzug erhalten. Ausserdem ist mit diesem Produkt eine zeitlich offene Absicherung möglich. Jedoch muss man den Stop-Loss gut im Auge behalten, da dieser bei Short Produkten täglich leicht sinkt um die Finanzierungskosten des Emittenten zu berücksichtigen. Für den Put Warrant spricht dagegen die Möglichkeit, Laufzeit und Strike gezielt zu wählen. Achtung: Bei beiden Varianten kann es von hohen Verlusten bis zum Totalverlust kommen. Halter des Put Warrants gehen leer aus, wenn der Basiswert am Verfalltermin auf oder über dem Strike notiert. Ausserdem sollten Anleger das einhergehende Emittentenrisiko beachten.

1) UBS Chief Investment Office WM, CIO Note «Von überfällig zu übertrieben?», 5. Februar 2018