Der Markt für strukturierte Produkte bietet unterschiedliche Möglichkeiten, das Momentum der Krisenwährung zu nutzen.

Die Wortschöpfung «Brexit» gibt es erst seit ein paar Jahren. Und doch ist diesem Begriff ein dauerhafter Platz im Börsen-Vokabular sicher. Seit das britische Volk Mitte 2016 mehrheitlich für den Austritt aus der Europäischen Union (EU) gestimmt hat, hält dieses Thema die Investoren auf Trab. Am 29. März 2019 soll die Scheidung vollzogen werden – doch stehen Art und Weise des Brexits mehr denn je in den Sternen. Das britische Unterhaus hat den von Premierministerin Theresa May mit Brüssel ausgehandelten Austrittsvertrag abgelehnt. Trotz ihrer Niederlage arbeitet die Regierungschefin an einem «Plan B», zu dem das Parlament am 29. Januar sein Votum abgeben soll. Die Kapitalmärkte steuern damit einem weiteren Brexit-Showdown mit völlig offenem Ausgang entgegen.

Konjunkturmotor stockt

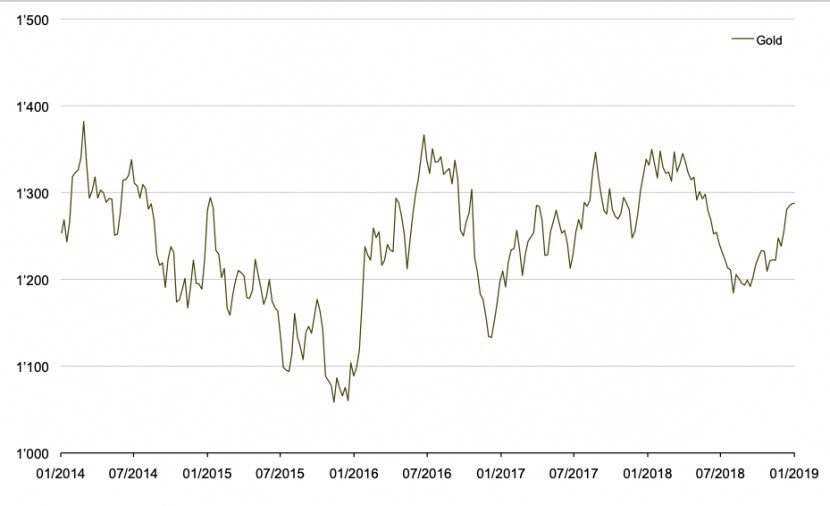

Vor diesem Hintergrund überrascht es nicht, dass Gold gerade aufhorchen lässt. Bereits im vierten Quartal 2018 drehte der Preis für die Feinunze dynamisch nach oben. Nachdem die Notierung den übergeordneten und seit rund drei Jahren laufenden Aufwärtstrend untermauert hatte, näherte sie sich zuletzt der wichtigen Marke von 1'300 US-Dollar an (siehe Grafik). Das Interesse an diesem Safe Haven-Asset ist nicht allein auf das Risiko eines ungeordneten Brexits zurückzuführen. Mindestens genau so zäh hält sich der Zollstreit zwischen den USA und China an den Börsen als Belastungsfaktor. Neueste Daten aus dem Reiche der Mitte zeigen, dass der Streit zusehends auf die Realwirtschaft durchschlägt: Für den Dezember 2018 meldete Peking einen Rückgang der Importe um 7.6 Prozent gegenüber dem Vorjahr. Gleichzeitig gaben die Ausfuhren um 4.4 Prozent nach. Analysten hatten für beide Kennziffern mit Wachstum gerechnet.1

Die Entwicklung an der Konjunkturfront wird von der US-Notenbank mit Argusaugen beobachtet. 2018 hat das Fed die Zinsen insgesamt vier Mal erhöht. An der finalen Sitzung im Dezember legte es für den Schlüsselsatz eine Spanne von 2.25 bis 2.50 Prozent fest. Für das neue Jahr stellt der Offenmarktausschuss bis dato zwei weitere Schritte nach oben in Aussicht. Allerdings machte Fed-Präsident Jerome Powell vor kurzem deutlich, dass es sich dabei nicht um einen fixen Plan handelt. Vielmehr bestehe angesichts eines gedämpften Preisauftriebs keine Eile bei der geldpolitischen Straffung. Mit rund zwei Prozent liegt die von ihm für 2019 erwartete Inflationsrate im Zielbereich der Notenbank. Falls es die konjunkturelle Lage erfordern sollte, könnten die Währungshüter laut Powell flexibel und schnell reagieren.2

Effiziente Anlagelösung

An den Obligationenmärkten zeigen konjunkturelle Abkühlung und vorsichtige Fed-Tonart bereits Wirkung: Aktuell werfen 10-jährige US-Treasuries 2.77% ab. Damit ist die Rendite dieser Benchmark-Staatsanleihe gegenüber dem im Herbst erreichten Mehrjahreshoch um knapp 50 Basispunkte geschrumpft. Tiefe respektive fallende Zinsen sprechen insofern für Gold, da das Edelmetall selbst keine laufenden Erträge abwirft. Für Anleger, die vor dem skizzierten Hintergrund mit einer anhaltenden Aufwärtsbewegung bei dem Edelmetall rechnen, könnte der ETC (Symbol: CGCCIU) auf den UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index interessant sein. Das Produkt bietet die Möglichkeit, die Krisenwährung einfach und kosteneffizient in das Portfolio zu holen. Basiswert und ETC lauten auf Schweizer Franken. Schwankungen der heimischen Valuta gegenüber der Rohstoffwährung Dollar werden auf monatlicher Basis abgesichert.

Eine Alternative zum passiven Investment in das gelbe Metall stellen die Aktien von Goldproduzenten dar. Im Zuge der jüngsten Avancen beim Rohstoff konnte der gebeutelte Sektor etwas Boden gut machen. Aufhorchen liess die Branche zudem mit einer weiteren grossen Übernahme: Der US- Konzern Newmont Mining kauft für zehn Milliarden US-Dollar den kanadischen Konkurrenten Goldcorp. Kommt der Deal tatsächlich zustande, würde das grösste Goldunternehmen der Welt entstehen. Erst im September 2018 hatte Barrick Gold bei Randgold Ressources zugegriffen. Diese Akquisition brachte es auf ein Volumen von 6.1 Milliarden US-Dollar.3

Renditejagd mit Gold-Trio

Seit jeher gelten die Aktien des Sektors als besonders schwankungsanfällig. Dieser Umstand schlägt direkt auf die Konditionen von Barrier Reverse Convertibles durch. Grund: Die implizite Volatilität zählt neben weiteren Faktoren zu den bestimmenden Preisparametern dieser Produktkategorie. Für einen neuen Early Redemption Worst of Kick-In GOAL (Symbol: KDAIDU) zieht UBS die drei Bergbauunternehmen Kinross Gold, Freeport-McMoRan und Barrick Gold als Basiswerte heran. Dieses Trio ermöglicht der Emittentin in der Produktwährung US-Dollar die Zahlung eines Coupons in Höhe von 14.00 Prozent p.a. Unter folgender Voraussetzung erhalten Anleger am Ende der zwölfmonatigen Laufzeit das Nominal vollständig zurück: Kein Basiswert fällt bis dahin auf oder unter die Barriere von 50 Prozent der Anfangsfixierung. Sollte wenigstens ein Titel um die Hälfte oder mehr nachgeben, erlischt die Teilschutzfunktion. In diesem Szenario wäre die Tilgung an den Verlauf des Titels mit der schwächsten Kursentwicklung gekoppelt. Produktinhaber müssten daher mit Verlusten rechnen. Übrigens: Sobald Kinross Gold, Freeport-McMoRan und Barrick Gold an einem der vierteljährlichen Beobachtungstage (erster Termin: 30.07.2019) geschlossen auf oder über dem Ausgangskurs zu finden sind, greift die Early Redemption Funktion. Anleger erhalten dann die Denomination mitsamt des anteiligen Coupons vorzeitig überwiesen.

Bitte beachten Sie bei strukturierten Produkten das Emittentenrisiko. Das eingesetzte Kapital kann – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz des Emittenten verloren gehen.

1) Quelle: Thomson Reuters, Medienbericht, 15.01.2019

2) Quelle: Thomson Reuters, Medienbericht, 11.01.2019

3) Quelle: Thomson Reuters, Medienbericht, 14.01.2019

Gold (US-Dollar je Feinunze) 5 Jahre

Quelle: Bloomberg, UBS

Zeitraum: 18.01.2014 bis 18.01.2019, vergangene Wertentwicklungen sind keine Indikationen für zukünftige Wertentwicklungen.