Langsam, aber sicher geht das Jahr 2018 zu Ende. In den kommenden Wochen stehen wieder die obligatorischen Rückblicke an. Der Triumph Frankreichs bei der Fussball-WM wird dann genauso in das kollektive Bewusstsein zurückkehren wie die mit dem Hitzesommer einhergehende Dürre oder die britische Traumhochzeit von Prinz Harry und Meghan Markle – um nur drei Beispiele zu nennen.

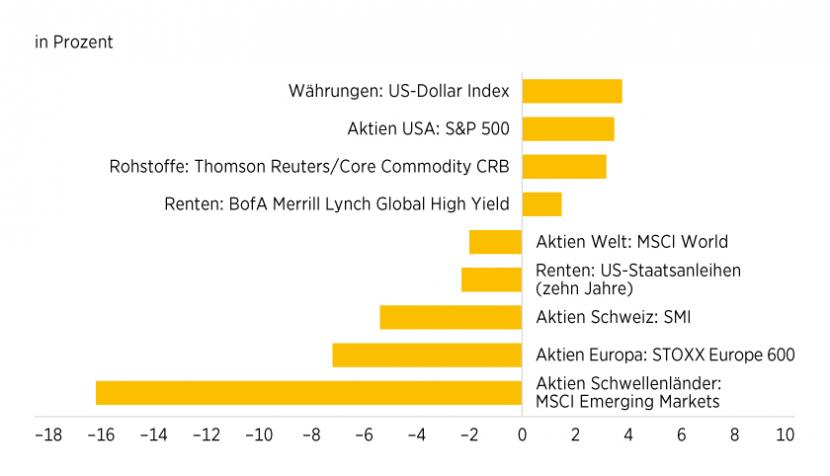

Auch viele Investoren werden demnächst Bilanz ziehen. Beim Rückblick auf das Börsenjahr 2018 dürfte vor allem eine Erkenntnis bleiben: Die Zeit des stabilen Aufwärtstrends ist vorbei. Einzig am US-Aktienmarkt ging die Rekordjagd der vergangenen Jahre weiter. Neben dem durch die jüngste Steuerreform zusätzlich angeheizten Wirtschaftsboom schoben die haussierenden Technologiewerte die Wall Street an. An anderen wichtigen Handelsplätzen, darunter auch die Schweiz, dominierten Mitte Oktober die roten Vorzeichen (siehe Grafik 1).

Grafik 1: Performance ausgewählter Anlageklassen 2018

Stand: Oktober 2018; Quelle: Reuters

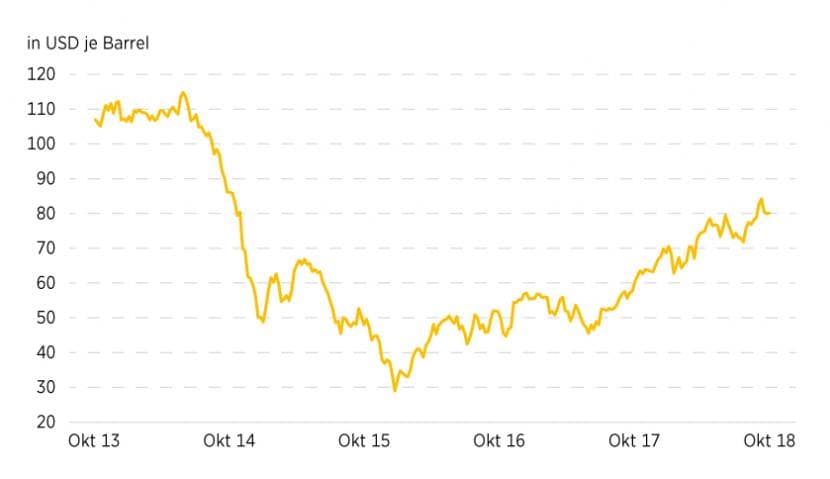

In den globalen Börsenturbulenzen ist das Comeback einer sehr speziellen Anlageklasse mehr oder weniger untergegangen. Für den Thomson Reuters/Core Commodity CRB TR Index steht ein Plus von 3,2 Prozent zu Buche. Damit ist die breit diversifizierte Rohstoffbenchmark auf dem besten Weg, das dritte Jahr nacheinander mit einer positiven Performance abzuschliessen (siehe Grafik 2).

Grafik 2: Wertentwicklung Thomson Reuters/Core Commodity CRB TR Index

Stand: Oktober 2018; Quelle: Reuters

Gerade in den vergangenen Monaten konnten die Naturwaren ein zentrales Attribut aufzeigen: Investoren setzen diese Anlageklasse häufig zu Diversifikationszwecken ein. Mit einer kleinen Rohstoffposition versuchen sie, das Portfolio für Rückschläge am Aktien- respektive Rentenmarkt zu wappnen. Darüber hinaus gelten die »Commodities« seit jeher als Inflationsschutz. Auch diese Eigenschaft kam 2018 durchaus zum Tragen. In mehreren Regionen der Welt, darunter die USA, Eurozone und Schweiz, hat sich die Teuerung zurückgemeldet.

Energie: Alle Augen auf die OPEC

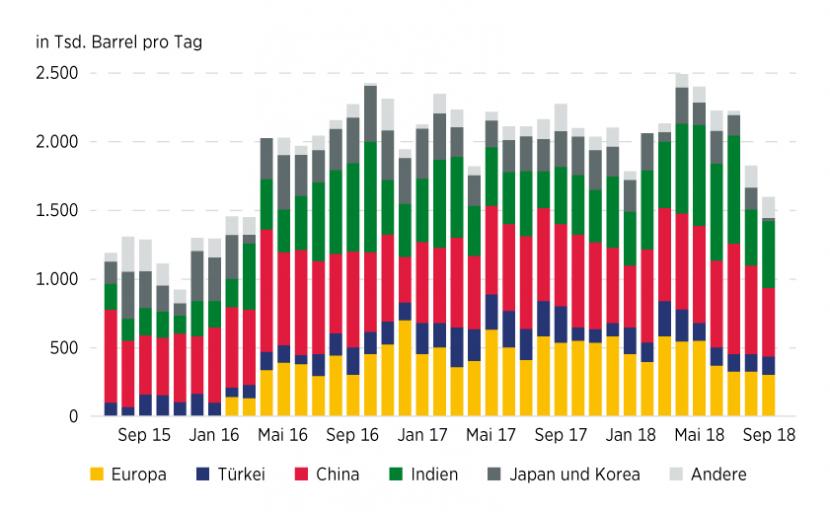

Gleichwohl zieht sich der Aufwärtstrend nicht quer durch alle Rohstoffsegmente. Vielmehr schieben vor allem die hoch gewichteten Energieträger den Thomson Reuters/Core Commodity CRB TR Index an. Die beiden Rohölgattungen sowie deren Derivate steuern annähernd 40 Prozent zu der Benchmark bei. In puncto Performance ragt Brent 2018 aus dem Subindex heraus. Der nächstfällige Terminkontrakt auf ein Barrel der Nordseeölgattung verteuerte sich bis dato um annähernd ein Fünftel. Zwischenzeitlich war das Plus noch deutlich grösser. Anfang Oktober hatte die Notierung mit 86m74 US-Dollar das höchste Niveau seit vier Jahren erreicht (siehe Grafik 3).

Grafik 3: Wertentwicklung Brent-Rohöl

Stand: Oktober 2018; Quelle: Reuters

Zu diesem Zeitpunkt war an den Märkten bereits von einer Rückkehr des schwarzen Goldes in den dreistelligen Kursbereich, also einem Anstieg bis 100 US-Dollar, die Rede. Zunächst ist es nicht so weit gekommen, vielmehr gab Brent gegenüber dem skizzierten Top merklich nach.

An der angespannten Versorgungslage am globalen Ölmarkt ändert das allerdings nichts. Laut Carsten Fritsch, Rohstoffanalyst bei der Commerzbank, droht der wichtigste Energieträger im laufenden vierten Quartal knapp zu werden. Diesbezüglich richten sich alle Augen auf die Organisation erdölexportierender Länder. Mitte des Jahres haben die OPEC-Mitglieder und weitere von Russland angeführte Förderländer eine Produktionsausweitung beschlossen. Allerdings kehrte die »OPEC+«-Gruppe dabei lediglich auf das Ausgangsniveau des zuvor überfüllten Kürzungsabkommens zurück. An einem Treffen in Algier konnten sich die Partner Anfang September nicht auf eine weitere Erhöhung der Förderung verständigen. Derweil ist die Ölnachfrage hoch: Die U.S. Energy Information Administration (EIA) geht davon aus, dass die Welt 2018 im Schnitt pro Tag erstmals mehr als 100 Millionen Barrel verbraucht.

Iran im Fokus

Kurz bevor in der nördlichen Hemisphäre mit dem Winter der Ölbedarf zunimmt, hat sich die Angebotssituation zugespitzt. Auslöser sind die am 4. November in Kraft tretenden US-Sanktionen gegen den Iran. Die Ausfuhren des wichtigen OPEC-Mitglieds nahmen schon im Vorfeld deutlich ab. »Anfang Oktober sollen die iranischen Rohölexporte nur noch bei 1,1 Millionen Barrel pro Tag gelegen haben, verglichen mit 2,5 Millionen Barrel pro Tag im April«, berichtet Carsten Fritsch. Grafik 4 zeigt, dass Japan und Südkorea ihre Käufe bereits nahezu eingestellt haben.

Grafik 4: Iranische Ölexporte nach Abnehmern

Stand: 30. September 2018; Quelle: Bloomberg, Commerzbank Research

Nun stellt sich die Frage, ob andere Produzenten gewillt oder in der Lage sind, diese Lücke zu füllen. Im August verfügte die OPEC laut Schätzung der Internationalen Energieagentur (IEA) ohne den Iran über freie Kapazitäten in Höhe von 2,5 Millionen Barrel pro Tag. Da das Kartell die Produktion seither ausgeweitet hat, ist diese Kennzahl laut Fritsch mittlerweile wohl auf rund 2,0 Millionen Barrel geschrumpft. Davon entfallen 1,3 Millionen Fass auf Saudi-Arabien. »Die OPEC hätte somit praktisch kaum Spielraum mehr, um die Produktion weiter anzuheben, falls neben dem zu erwartenden deutlichen Rückgang der iranischen Ölexporte um bis zu 2,0 Millionen Barrel pro Tag noch weitere Ausfälle zu kompensieren wären«, erklärt der Commerzbank-Analyst.

US-Förderung auf Hochtouren

Für eine Entspannung der Versorgungslage könnten die USA sorgen. Kurzfristig wäre dies durch die Freigabe der strategischen Ölreserven möglich. Allerdings erteilt Energieminister Rick Perry einem derartigen Schritt bisher eine Absage. Hier ist das letzte Wort möglicherweise noch nicht gesprochen. Spätestens im kommenden Jahr dürfte die Ölindustrie der Staaten tatkräftig zu einem steigenden Angebot beitragen. »Allein im grössten Schieferölvorkommen Permian Basin soll die Produktion laut der aktuellen EIA-Prognose 2019 um 600.000 Barrel pro Tag steigen«, erklärt Fritsch. Gleichzeitig dürften Brasilien, Russland und Kanada die Pumpen mit einer höheren Schlagzahl laufen lassen. Dadurch könnte der Bedarf an OPEC-Öl 2019 deutlich zurückgehen.

Was die Nachfrage anbelangt, verweist der Analyst auf den Handelskonflikt zwischen den USA und China sowie die mit steigenden US-Zinsen einhergehende Abwertung der Schwellenländerwährungen. Diese Gemengelage könnte dazu führen, dass der Energiehunger nicht so stark ausfällt wie momentan erwartet. Alles in allem rechnet Carsten Fritsch kurzfristig mit einem steigenden Ölpreis. Per Ende des Jahres sieht er Brent bei 85 US-Dollar je Barrel. Für 2019 erwartet das Commerzbank Commodity Research eine Entspannung am Ölmarkt. Entsprechend könnten die Preise nachgeben. »Bis Mitte 2019 dürfte Brent auf 75 US-Dollar je Barrel zurückfallen und Ende 2019 bei 70 US-Dollar notieren«, so die Prognose des Analysten.

Agrar: Trockenheit mit Folgen

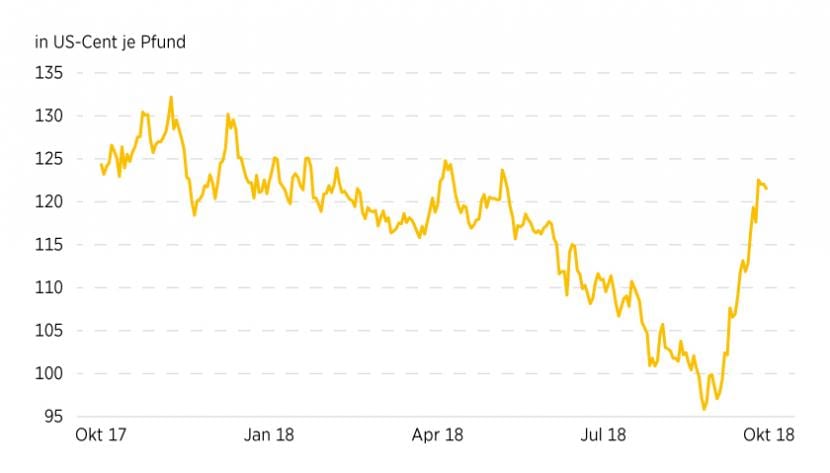

Während das Wetter im Energiesegment hauptsächlich während der Hurrikan-Saison sowie im Winter eine Rolle spielt, ist die Meteorologie im Handel von Agrarprodukten stets präsent. Die starke Trockenheit der vergangenen Monate sorgte dafür, dass die Getreidepreise merklich anzogen. An der Spitze steht dabei mit einem 2018er-Zugewinn von 19 Prozent Weizen. Kurzfristig lässt vor allem der Kaffeepreis aufhorchen. Innerhalb eines Monats verteuerte sich die Sorte Arabica um mehr als ein Viertel. Damit schickt sich der an der Warenterminbörse ICE gehandelte Kontrakt an, nach oben aus einem übergeordneten Abwärtstrend auszubrechen (siehe Grafik 5).

Grafik 5: Wertentwicklung Kaffee Arabica

Stand: Oktober 2018; Quelle: Reuters

Als ein Grund für den Rebound gilt die starke Aufwertung des brasilianischen Reals. Diese hat laut Commerzbank Commodity Research zur Eindeckung von Short-Positionen und einem entsprechenden Preisausschlag bei der koffeinhaltigen Bohne geführt.

Industriemetalle: Überlagerte Fundamentaldaten

Ein weiterer zentraler Einflussfaktor der Rohstoffmärkte, die Geopolitik, lässt sich 2018 bei den Industriemetallen beobachten. Das Dauerthema Handelsstreit sorgte in diesem Sektor für ein heftiges Auf und Ab der Preise. Als die USA im Frühjahr Strafzölle auf die Einfuhr von Stahl und Aluminium verhängten, schien dieser Schritt den Notierungen zunächst wenig anhaben zu können. Vielmehr kletterte der LME-Index (diese Benchmark umfasst die sechs wichtigsten, an der London Metal Exchange gehandelten Industriemetalle) im Juni auf das höchste Niveau seit Anfang 2013. Doch als sich der Zank zwischen den Vereinigten Staaten und China immer weiter zuspitzte, kippte die Stimmung. Mit Ausnahme von Nickel zeigt die 2018er-Bilanz für alle wichtigen Industriemetalle momentan rote Vorzeichen.

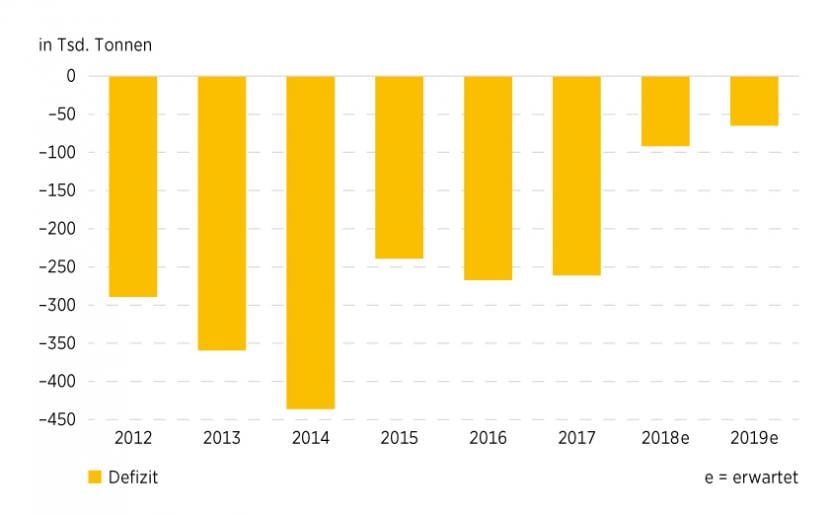

Nach Ansicht der Commerzbank-Analysten haben sich die Industriemetallpreise in den vergangenen Monaten von den Fundamentaldaten entkoppelt. Die aktuelle Prognose der International Copper Study Group (ICSG) untermauert diese These. Demnach dürfte am globalen Kupfermarkt 2018 ein Angebotsdefizit vorliegen. Zuvor hatte die ICSG mit dem ersten Überschuss seit neun Jahren gerechnet. 2019 soll sich die chronische Unterversorgung fortsetzen (siehe Grafik 6).

Grafik 6: Saldo Angebot/Nachfrage am globalen Kupfermarkt

Stand: Oktober 2018; Quelle: ICSG

So funktioniert der RohstoffhandelDer Handel mit Rohstoffen findet an Warenterminbörsen wie dem Chicago Board of Trade (CBOT) oder der Intercontinental Exchange (ICE) statt. Dort werden fortlaufend Preise für detailliert spezifizierte Terminkontrakte festgelegt. In der Marktberichterstattung steht dabei der nächstfällige Future im Fokus. An der ICE ist beispielsweise noch bis Ende November der im Januar 2019 zur Lieferung anstehende Kontrakt auf Brent kotiert. Dieses Geschäft umfasst 1.000 Barrel der Nordseeölgattung. Nachdem der Future vom Kurszettel verschwindet, kann ihn sein Halter entweder in bar mit der Warenbörse abrechnen oder sich die festgelegte Warenmenge ausliefern lassen. An der ICE reicht die Liste der gehandelten Brent-Kontrakte momentan bis März 2025. Durch die Verknüpfung der einzelnen Preise entsteht die Termin- oder Forwardkurve. Anleger, die dauerhaft in einem bestimmten Rohstoff positioniert bleiben möchten, sind genauso auf den regelmässigen Austausch von Futures angewiesen wie Commodity-Indizes. Contango und BackwardationJe nach Ausrichtung kann sich die Terminkurve negativ oder positiv auf den Rollvorgang auswirken. Sobald länger laufende Terminkontrakte höher notieren als der nächstfällige, ist vom Contango die Rede. Verantwortlich für die im Zeitverlauf steigenden Preise sind unter anderem Kosten für Versicherung oder Lagerung. Beim Austausch der Futures entsteht ein Rollverlust, da der Erlös aus dem Verkauf auslaufender Kontrakte nicht reicht, um eine identische Stückzahl der länger laufenden Pendants zu erwerben. Dagegen befindet sich die Terminkurve in einer Backwardation, sobald ein Rohstoff zu einem späteren Liefertermin günstiger zu haben ist als in der nächsten Fälligkeit. Diese Situation sorgt für einen Rollgewinn, da die auslaufenden Kontrakte durch eine höhere Anzahl an neuen Futures ersetzt werden können. Die Backwardation ist insbesondere bei Waren mit drohenden Versorgungsengpässen zu beobachten. |

Das Commerzbank Commodity Research rechnet nicht zuletzt deswegen mit steigenden Kupferpreisen. Noch steht den Analysten zufolge der als sicherer Hafen gefragte US-Dollar einer nachhaltigen Erholung der Metallnotierungen entgegen. Die Währungsexperten der Commerzbank gehen jedoch davon aus, dass die Stärke des Greenbacks ausläuft, und erwarten für 2019 sogar eine Abwertung.

Edelmetalle: Auf Erholungskurs

Diese Einschätzung hat unmittelbare Folgen für die Bewertung von Gold. Da das Edelmetall seit jeher eine stark gegenläufige Entwicklung zur US-Valuta zeigt, lastete die US-Dollar-Stärke der vergangenen Monate auf dem Preis. Konkret gab Gold im bisherigen Jahresverlauf knapp 6 Prozent nach. Zu Beginn des vierten Quartals konnte das gelbe Metall Boden gutmachen. Als ein Auslöser der Gegenbewegung gilt die Lage in Italien. Das südeuropäische Land plant im Haushaltsentwurf für 2019 mit einem hohen Defizit, welches von der EU-Kommission kaum akzeptiert werden dürfte. Sollte Rom nicht nachbessern, könnte es zu einem Defizitverfahren mit unabsehbaren Folgen für die gesamte Eurozone kommen. Laut Commerzbank Commodity Research sollte Gold als sicherer Hafen von der drohenden Unsicherheit profitieren.