Thematische Fonds konzentrieren sich auf starke, langfristige globale Trends, die die Welt verändern und eine Fülle von Anlagemöglichkeiten schaffen. Wir bei Schroders glauben, dass der Zweck eines thematischen Portfolios darin besteht, gewinnbringend in die wichtigsten dieser Themen zu investieren. Solche Themen finden sich überall dort, wo mit menschlichem Einfallsreichtum Ungleichgewichte beseitigt werden.

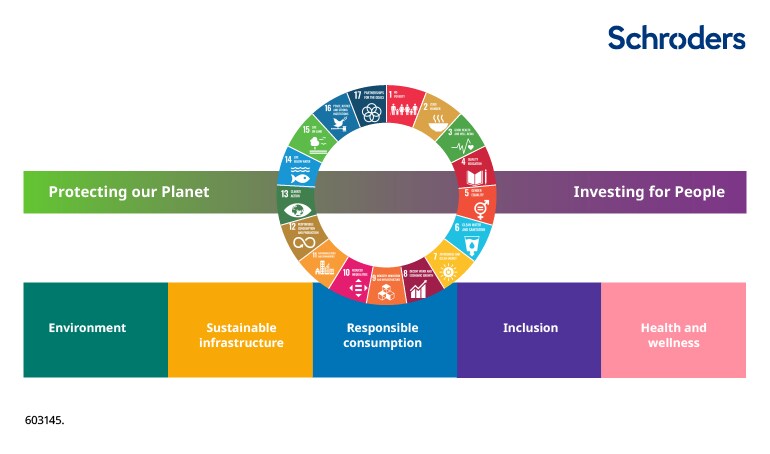

In Menschen und den Planeten investieren

Diese Ungleichgewichte betreffen sowohl die Menschen als auch den Planeten. Mehrere wichtige Themen spielen derzeit eine grosse Rolle. Viele dieser Themen beziehen sich auf die UN-Nachhaltigkeitsziele, die dringende globale Prioritäten wie Umwelt, nachhaltige Infrastruktur, verantwortungsvoller Konsum, Inklusion sowie Gesundheit und Wohlergehen umfassen.

Zugrunde liegt diesen Themen die Notwendigkeit, unseren Planeten zu schützen und zum Wohl der Menschheit zu investieren. Da der Unternehmenssektor im Hinblick auf diese Ziele zunehmend Kapital investiert, ergeben sich spannende neue thematische Anlagemöglichkeiten.

Themen finden sich auch dort, wo das Verhalten und die Präferenzen der Menschen ein Ungleichgewicht zwischen Angebot und Nachfrage in einzelnen Branchen schaffen. In solchen Fällen identifizieren wir eine unerfüllte Nachfrage oder ein ineffizientes Angebot. Es kommt zu Disruptionen, wenn Anleger dazukommen, die den Status quo infrage stellen.

Wie wir alle wissen, stehen Mensch und Natur allzu oft in Konflikt. Aus diesen Wechselwirkungen entstehen Themen wie der Klimawandel. Eine Antwort darauf ist das Thema Energiewende, bei dem menschlicher Einfallsreichtum mobilisiert wird, um den Übergang von fossilen Brennstoffen zu sauberer Energie zu vollziehen.

Demografische Trends können ebenfalls globale Ungleichgewichte schaffen, wie beispielsweise die Herausforderung, eine wachsende und alternde Weltbevölkerung durch Innovationen im Gesundheitswesen gesund zu halten. Ebenso ist die nachhaltige Lebensmittel- und Wasserversorgung eine absolute Notwendigkeit, die untrennbar mit der Priorität eines verantwortungsvollen Konsums verbunden ist.

Urbanisierung und digitale Infrastruktur sind ebenfalls wichtige Themen. Wir brauchen die Infrastruktur sowohl für den Umzug der Menschen vom Land in die Städte als auch für ihre schnell wachsenden und sich ändernden digitalen Bedürfnisse.

Das Ungleichgewicht zwischen Mensch und Natur und das Ungleichgewicht zwischen Angebot und Nachfrage innerhalb einzelner Industrien sind oft miteinander verbunden. Das Thema der Innovation im Gesundheitswesen beispielsweise ist eine Reaktion auf demografische Ungleichgewichte sowie auf Versorgungsineffizienzen innerhalb der Gesundheitsbranche selbst, die Herausforderungen bei der Bereitstellung medizinischer Lösungen für Patienten darstellen.

Ebenso wird die Umsetzung von Themen wie Klimawandel, Energiewende, nachhaltige Lebensmittel- und Wasserversorgung, Urbanisierung und digitale Infrastruktur erhebliche Auswirkungen auf die Angebots- und Nachfragedynamik in zahlreichen Industrien haben.

Aus unserer Sicht sollten thematische Portfolios daher in Unternehmen mit dem erforderlichen Innovationsgeist und entsprechender Technologie investieren, um diese Ungleichgewichte zu beseitigen und so die Leistungs- und Nachhaltigkeitsziele unserer Kunden zu erreichen. Thematische Anlagen werden immer beliebter, da sich die intellektuellen und emotionalen Verbindungen der Kunden zu Themen im Zusammenhang mit den Menschen und dem Planeten zunehmend darin widerspiegeln, wo sie nach Anlagerenditen suchen.

Auch die Unternehmen, in die wir investieren, sind sich ihrerseits immer stärker bewusst, wie wichtig es ist, im Sinne der Nachhaltigkeit „das Richtige zu tun“. Dies geschieht nicht nur aus Eigennutz, sondern auch, weil sie sich der erheblichen Gefahren für ihr Geschäft bewusst sind, wenn sie anders handeln.

Investieren mit Präzision

In den vergangenen Jahren investierten Kunden, die Zugang zu diesen starken Themen haben wollten, möglicherweise in ein sektorspezifisches Vehikel. Viele Investoren, die Technologieunternehmen unterstützen, tun dies beispielsweise, weil sie glauben, dass diese Unternehmen traditionelleren Unternehmen Marktanteile wegnehmen. Das zugrunde liegende Thema ist hier die Disruption, aber der Ansatz der Sektorallokation ist oft nicht der beste Weg, um hier ein Engagement zu erreichen.

Dies ergibt sich durch die Sektordefinition: Ein Sektor kann in mancher Hinsicht zu breit und in anderen zu eng gefasst sein, um ein Engagement in einem Thema zu erzielen. Im Hinblick auf den Technologiesektor wird die Breite beispielsweise durch die Existenz mehrerer Teilbranchengruppierungen ausgedrückt, die von der IT-Beratung bis hin zu Internetdienstleistungen und von Systemsoftware bis hin zu Halbleitergeräten reichen. Diese Untergruppen weisen oft einzigartige Besonderheiten in Bezug auf Disruptionen auf.

Andererseits kann ein Sektor zu eng gefasst sein, wenn er nicht das gesamte Spektrum der Unternehmen abdeckt, die von einem bestimmten Thema profitieren könnten. Ein Portfolio, das beispielsweise auf den Zugang zu disruptiven Unternehmen ausgerichtet ist, wird wahrscheinlich viele Möglichkeiten ausserhalb der Technologie in Sektoren wie Kommunikationsdienstleistungen, Industrie, Nicht-Basiskonsumgüter oder Gesundheitswesen identifizieren.

Thematisches Investieren unterscheidet sich dadurch, dass bei der Zusammenstellung eines Portfolios der Unternehmen, die am besten von einem Thema profitieren können, traditionelle sektorale und sogar regionale Grenzen überschritten werden. So können Anleger durch thematisches Investieren präzise in Themen, wie die oben aufgeführten, investieren, die für sie wichtig sind und von denen sie glauben, dass sie überdurchschnittliche Renditen erzielen können.

Themen wie diese sind langfristig und spielen sich nicht über Monate oder gar Jahre, sondern über Jahrzehnte ab. Insofern tut sich der breitere Markt oft schwer, längerfristige Themen richtig zu modellieren und zu bewerten, wodurch einige attraktive Fehlbewertungsmöglichkeiten für thematische Anleger entstehen.

Investieren mit Disziplin

Obwohl wir fest davon überzeugt sind, dass ein thematischer Ansatz einen erheblichen Mehrwert bieten kann, ist es unbedingt erforderlich, dass er auf disziplinierte Weise erfolgt.

Um dies zu erreichen, sind unseres Erachtens die folgenden sieben Elemente bei der Auswahl eines Anlagethemas unerlässlich.

1. Ein übergreifender Rahmen

Dies ist entscheidend, um sicherzustellen, dass unsere thematischen Strategien robust und dauerhaft sind und unseren Kunden langfristiges Alpha liefern. In diesem Sinne ist der Rahmen bei der Ablehnung potenzieller Themen mindestens ebenso wichtig wie bei der Identifizierung.

Wir glauben, dass der optimale Ansatz darin besteht, Themen zu identifizieren, bei denen menschlicher Einfallsreichtum zu Innovationen führt, um die oben erörterten grundlegenden Ungleichgewichte in Bezug auf den Planeten und die Menschen zu beseitigen. Die Inputs, die in diesen Prozess bei Schroders einfliessen, sind vielfältig und basieren auf dem Wissen unserer Investmentteams und den nicht traditionellen Researchergebnissen der Datenwissenschaftler in unserer Data Insights Unit.

2. Langlebigkeit

Entscheidend ist, dass es sich um ein langfristiges Thema handelt. Es muss seiner Natur nach strukturell sein und darf nicht zyklischen oder kurzlebigen Moden folgen. Dazu ist es oft sehr nützlich, einen Blick auf die sogenannte „Geschichte der Zukunft“ zu werfen, denn viele der mächtigsten Zukunftsthemen waren rückblickend jene, die Innovationen vorangetrieben haben.

Tatsächlich hat der menschliche Einfallsreichtum seit der Antike dazu beigetragen, die Welt und die Art und Weise, wie wir leben und arbeiten, durch Innovationen in zahlreichen Bereichen zu verändern. Angetrieben von existenziellen Bedürfnissen wie Überleben und dem Streben nach Effizienz und Genuss haben sich Innovationen in verschiedenen Bereichen wie Gesundheitswesen, Fertigung, Energie, Urbanisierung, Infrastruktur, Einkaufen und Unterhaltung niedergeschlagen.

Die strukturellen Merkmale eines Themas sollten es Anlegern daher ermöglichen, langfristige Renditen zu erzielen und kurzfristige Phasen der Underperformance zu überstehen. Ein wichtiger Test für ein Thema besteht darin, ob wir zuversichtlich sind, dass es den MSCI All-Country World Index über einen Zeithorizont von mindestens drei Jahren übertreffen kann.

- Auswahl eines Anlagethemas: Verhaltensregeln

- Lernen Sie aus der „Geschichte der Zukunft“: Eine Reihe komplexer Faktoren hat die historische Entwicklung zahlreicher Themen beeinflusst, und obwohl sie nicht unbedingt vorhersehbar sind, prägen sie die Ergebnisse.

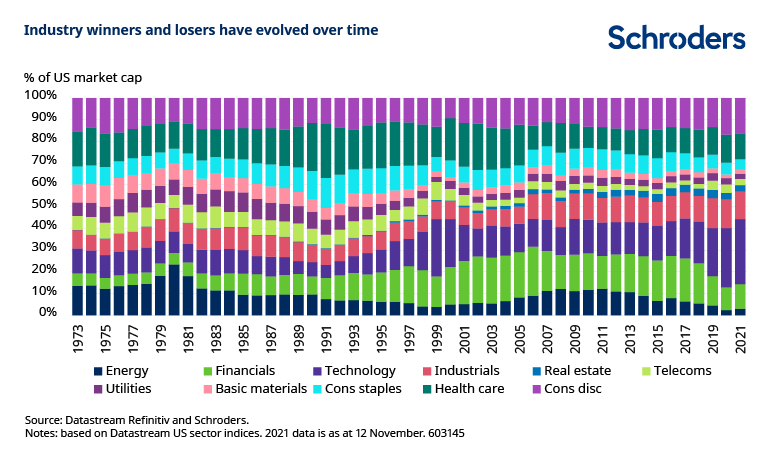

- Auch disruptive Neuerungen können nur von kurzer Dauer sein: In den USA war der massenhafte Bau von Kanälen in der ersten Hälfte des 19. Jahrhunderts die erste Disruption für das Pferd und den Wagen als Transportmittel. Als die Autobahnen ihrer Zeit waren diese wirklich bahnbrechend (entschuldigen Sie das Wortspiel). Sie wurden jedoch bald durch den rasanten Ausbau der Eisenbahnen in der zweiten Hälfte des Jahrhunderts abgelöst. Die Gewinner und Verlierer, sowohl auf technologischer als auch auf Unternehmensebene, entwickeln sich ständig weiter.

- Vorsicht vor dem Hype: Die Erfindung des Internets hat in den 1990er-Jahren eine Welle neuer Technologieunternehmen ausgelöst. Auf ihrem Höhepunkt stellten IT-Aktien 26 % der gesamten US-Aktienmarktkapitalisierung dar, bevor sie auf 13 % einbrachen. Firmen wie Microsoft und Amazon erholten sich, aber viele andere scheiterten und gingen in Konkurs. Auch wenn sich eine Innovation durchsetzt, ist eine Fundamentalanalyse ihrer Anlageaussichten erforderlich.

- Schreiben Sie etablierte Unternehmen nicht zu schnell ab: Studebaker, ursprünglich ein Unternehmen, das Pferdewagen herstellte, brachte 1904 ein Elektrofahrzeug und kurz darauf ein Benzinauto auf den Markt. Es bestand über 60 Jahre lang bis in die 1960er-Jahre fort.

3. Investierbarkeit

So offensichtlich es klingen mag, es muss ein Angebot an Anlageinstrumenten vorliegen, mit denen ein Engagement in einem Thema erreicht werden kann. Das ist in der Praxis nicht immer der Fall.

Einige Bereiche des thematischen Wachstums können von Regierungen oder Universitäten dominiert werden, wie beispielsweise Forschung und Entwicklung im Frühstadium. Auch wenn diese Innovationen letztlich oft kommerzialisiert werden, ist der Unternehmenssektor der beste Weg, um Zugang zu Themen zu erhalten. Bisher erfolgte dies in Form von Investitionen in öffentlichen Aktienmärkten. Da jedoch thematische Investitionen immer komplexer werden, wird Private Equity zunehmend als Mechanismus zur Erweiterung des Angebots für thematische Anleger dienen.

4. Universen, die weder zu eng noch zu breit gefasst sind

Wenn die Gesamtinvestierbarkeit eines Themas festgestellt wurde, müssen die ausgewählten Themen auch Anlageuniversen von optimaler Grösse aufweisen. Wenn sie zu eng gefasst sind, fehlt dem Portfoliomanager die Flexibilität, auf sich entwickelnde Themen zu reagieren. Sind sie zu breit gefasst, fehlt ihnen die Präzision, die Kunden suchen, wenn sie in ein bestimmtes Thema investieren.

Dieser Faktor ist absolut entscheidend, da er dafür sorgt, dass die Themen authentisch und präzise genug sind, um sicherzustellen, dass die Portfolios tatsächlich das tun, was sie versprechen. Wir sind der Meinung, dass viele Themen ein zu enges Chancenspektrum aufweisen. Es gibt beispielsweise nur eine kleine Handvoll dedizierter Roboterhersteller. Dies reicht nicht aus, um ein Robotikuniversum zu bilden, selbst wenn man die Zulieferer berücksichtigen würde. Wir sind stattdessen der Meinung, dass Automatisierung ein starkes Unterthema innerhalb einer umfassenderen Smart-Manufacturing-Strategie ist und ziehen dies einem eigenständigen Robotik-Thema vor.

Bei Schroders entwickelt und kuratiert unsere aus Datenwissenschaftlern bestehende Data Insights Unit diese Anlageuniversen. Tatsächlich hat uns ihre Arbeit gelegentlich davon abgehalten, neue thematische Strategien zu entwickeln, bei denen die Gesamtstärke des Vorschlags nicht durch die Verfügbarkeit von umsetzbaren Aktienchancen nach dem Bottom-up-Prinzip erreicht wird. Wir haben zum Beispiel das Thema Bildung untersucht, aber festgestellt, dass in vielen Fällen der Bildungsbezug der Unternehmen entweder durch andere Geschäftsaktivitäten oder durch die Erbringung nicht pädagogischer Dienstleistungen für Bildungseinrichtungen, wie Catering und andere unterstützende Aktivitäten, verwässert wurde.

Dieses Team mit seiner unschätzbaren Expertise macht uns ferner auf spannende Unternehmen aufmerksam, die sich mit unseren bevorzugten Themen befassen und die vom Markt noch weitgehend unbeachtet sind. In diesem Zusammenhang hat uns der Einsatz der neuesten Datenwissenschaftstechniken geholfen, den Erfindungsreichtum in Form von Patenten aufzuspüren, deren Erfindungen die Innovation vorantreiben können, die zur Lösung der Probleme und Ungleichgewichte erforderlich ist (das entscheidende Merkmal von thematischen Investitionen).

5. Bewertungspotenzial mit Luft nach oben

Die Themen müssen Aufwärtspotenzial bei den Bewertungen bieten, da thematische Anleger letztendlich in Aktien und nicht in abstrakte Themen investieren. Sobald die fundamentale Attraktivität eines Themas erkannt wurde, müssen die potenziellen Beteiligungsunternehmen identifiziert und ihre vorherrschenden Bewertungen beurteilt werden.

In diesem Zusammenhang kann es oft zu einer Diskrepanz zwischen der fundamentalen Dauer eines Themas und der Marktpreisbildung dieses Themas kommen. Kurz gesagt: Themen, die in fundamentaler Hinsicht langfristig und strukturell ausgerichtet sind, können von Zeit zu Zeit Überbewertungen erfahren, wenn Anleger ihr langfristiges Potenzial mit einem Abschlag handeln. Ein Fokus auf Unterthemen ist daher wichtig, damit der Portfoliomanager ein breiter gefasstes Thema navigieren kann, während es sich weiterentwickelt und Bewertungschancen kommen und gehen.

Im Fall der Energiewende können beispielsweise Teile der Wertschöpfungskette in ihrer Anlageattraktivität variieren, sodass die relativen Präferenzen eines Portfoliomanagers beispielsweise zwischen Energieerzeugern, Übertragungsunternehmen und Energiespeicherunternehmen wechseln könnten.

- Auswahl eines Anlagethemas: Verhaltensregeln

- Einennüchternen, disziplinierten Ansatz verfolgen Die Beseitigung der globalen Ungleichgewichte in Bezug auf den Planeten und die Menschen ist zweifelsohne sehr wichtig. Jedoch müssen wir uns von einem Investmentstandpunkt aus daran erinnern, dass es in der Vergangenheit viele grossartige Themen gab, die dennoch schlechte Investitionen waren.

- Fallstrick 1: Zu früh einsteigen

- Um den Klimawandel einzudämmen, müssen wir von der Umweltverschmutzung durch Kohle und Öl auf umweltfreundlichere Stromformen umsteigen. Das galt vor einem Jahrzehnt genauso wie heute. Wenn Sie jedoch vor einem Jahrzehnt in einen Fonds investiert hätten, der dieses Thema unterstützt, hätten Sie im Vergleich zu einer einfachen Investition in den breiteren Aktienmarkt viel Geld verloren. Hätten Sie beispielsweise in den letzten zehn Jahren in den MSCI Global Alternative Energy Index investiert, wären Sie um 5,3 % pro Jahr hinter dem MSCI All-Country World Index zurückgeblieben. Alternative Energie war einfach zu teuer und die Technologie zu unterentwickelt, als dass sie eine rentable Anlagemöglichkeit gewesen wäre. Erst jetzt, da verschiedene Wendepunkte erreicht sind, kann das Potenzial, viel Geld zu verdienen, realisiert werden.

- Fallstrick 2: Zu viel zahlen

- Unser Leben mag sich durch die Technologie verändert haben, aber rückblickend betrachtet hätte eine Investition in Technologieaktien auf dem Höhepunkt des Dotcom-Booms bedeutet, dass Sie über 15 Jahre hätten warten müssen, um Ihre Verluste wieder wettzumachen. Sie müssen also nicht nur das richtige Thema identifizieren, auch der Zeitpunkt Ihrer Anlage ist entscheidend.

6. Ein aktiver Ansatz

Wir glauben, dass thematische Fonds einen aktiven, globalen und uneingeschränkten Ansatz verfolgen sollten. Wenn das Potenzial dieser Themen gross und überzeugend ist, dürfen sie nicht (wie oben beschrieben) durch Indexgewichtungen für Aktien, Sektoren, Länder oder sogar Regionen eingeengt werden.

Ein weiterer Grund, warum ein aktiver Ansatz der beste Weg ist, um in ein Thema zu investieren, besteht darin, dass er ein wesentliches, über dem Index liegendes Engagement in Unternehmen bieten kann, wenn sich ein Thema entwickelt und wenn wir glauben, dass sich die Aussichten dieser Unternehmen nicht in den vorherrschenden Aktienkursen widerspiegeln. Durch einen aktiven Ansatz können Portfoliomanager auch grosse Indexkomponenten vermeiden, die mit zunehmender Reife eines Themas teuer und „überdimensioniert“ werden könnten.

Bei passiven thematischen Anlagen gilt das Gegenteil, da sie sich langsam entwickeln, unflexibel sind und weniger in der Lage sind, ein angemessenes Engagement in neuen Anlagemöglichkeiten in sich entwickelnden Themen zu erzielen.

Ein aktiver Ansatz gewährleistet auch die Zusammenarbeit mit Beteiligungsunternehmen, um sicherzustellen, dass diese, wie oben ausgeführt, in Bezug auf Nachhaltigkeit „das Richtige tun“.

Kurz gesagt können aktive, globale und uneingeschränkte thematische Portfolios am besten diejenigen Unternehmen identifizieren und in diese investieren, die die Chancen in den oben genannten leistungsstarken, langfristigen globalen Themen wahrnehmen. Auf diese Weise können sie die von Anlegern heute zunehmend gewünschten Ergebnisse mit höherem Alpha ausserhalb des Index liefern.

7. Governance

Weil unser übergreifender Rahmen bei der Ablehnung von Themen mindestens ebenso wichtig ist wie bei der Annahme, müssen wir auch bei der Bewertung der dauerhaften Tragfähigkeit all unserer thematischen Anlagestrategien wachsam sein. Die Governance ist daher in vielerlei Hinsicht ein entscheidendes Element des thematischen Investierens.

Wenn die Grundlagen eines Themas nicht mehr funktionieren, müssen wir das rechtzeitig erkennen. Wenn sich ein Thema wie von uns erwartet entwickelt hat, aber es keinen Aufwärtstrend bei den Bewertungen gibt, müssen wir dies ebenfalls akzeptieren.

Fazit

Wir sind fest davon überzeugt, dass ein thematischer Ansatz erheblichen Mehrwert bieten kann. Die Voraussetzungen für den Erfolg sind vielfältig. Um mit thematischen Anlagen langfristig überragende Anlagerenditen zu erzielen, sind unserer Ansicht nach ein solider intellektueller Rahmen und ein disziplinierter Ansatz unerlässlich, wenn Kunden mit Präzision in die stärksten Anlagethemen investieren wollen.

Unsere neuesten Insights-Artikel informieren Sie über Themen wie Nachhaltigkeit, Schwellenländer, Private Assets, Märkte, Wirtschaft und vieles mehr.

Wichtige Informationen: Bei dieser Mitteilung handelt es sich um Marketingmaterial. Die Einschätzungen und Meinungen in diesem Dokument geben die Auffassung des Autors bzw. der Autoren auf dieser Seite wieder und stimmen nicht zwangsläufig mit Ansichten überein, die in anderen Veröffentlichungen, Strategien oder Fonds von Schroders zum Ausdruck kommen. Dieses Material dient ausschliesslich zu Informationszwecken und ist in keiner Hinsicht als Werbematerial gedacht. Das Dokument stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Es ist weder als Beratung in buchhalterischen, rechtlichen oder steuerlichen Fragen noch als Anlageempfehlung gedacht und sollte nicht für diese Zwecke genutzt werden. Die Ansichten und Informationen in diesem Dokument sollten nicht als Grundlage für einzelne Anlage- und/oder strategische Entscheidungen dienen. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für künftige Ergebnisse. Der Wert einer Anlage kann sowohl steigen als auch fallen und ist nicht garantiert. Alle Anlagen sind mit Risiken verbunden. Dazu gehört unter anderem der mögliche Verlust des investierten Kapitals. Die hierin aufgeführten Informationen gelten als zuverlässig. Schroders garantiert jedoch nicht deren Vollständigkeit oder Richtigkeit. Einige der hierin enthaltenen Informationen stammen aus externen Quellen, die von uns als zuverlässig erachtet werden. Für Fehler oder Meinungen Dritter wird keine Verantwortung übernommen. Darüber hinaus können sich diese Daten im Einklang mit den Marktbedingungen ändern. Dies schliesst jedoch keine Verpflichtung oder Haftung aus, die Schroders gegenüber seinen Kunden gemäss etwaig geltender aufsichtsrechtlicher Vorschriften wahrnimmt. Die aufgeführten Regionen/Sektoren dienen nur zur Veranschaulichung und stellen keine Empfehlung zum Kauf oder Verkauf dar. Die im vorliegenden Dokument geäusserten Meinungen enthalten einige Prognosen. Unseres Erachtens stützen sich unsere Erwartungen und Überzeugungen auf plausible Annahmen, die unserem derzeitigen Wissensstand entsprechen. Es gibt jedoch keine Garantie, dass sich etwaige Prognosen oder Meinungen als richtig erweisen. Diese Einschätzungen oder Meinungen können sich ändern. Herausgeber dieses Dokuments: Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU, Grossbritannien. Registriert in England unter der Nr. 1893220. Zugelassen und beaufsichtigt durch die Financial Conduct Authority.