Anleger, die im laufenden Jahr US-Aktien übergewichten, haben die richtige Strategie gewählt: Der S&P 500 mit den 500 grössten börsennotierten US-Firmen kann seit 1. Januar um 5 Prozent zulegen. Noch deutlich stärker ist der US-Technologieindex Nasdaq 100 unterwegs, mit plus 15 Prozent. Keiner der wichtigeren Börsenplätze weltweit kann da mithalten. Schon gar nicht der Swiss Market Index (SMI), der 5 Prozent verloren hat seit Jahresbeginn.

US-Aktien werden auch in der zweiten Jahreshälfte tonangebend bleiben. Zumindest, wenn es nach Blackrock geht: Der weltweit grösste Vermögensverwalter bevorzugt aufgrund erwarteter starker Unternehmensgewinne weiterhin US-Aktien gegenüber anderen Regionen, wie in einem Halbjahresausblick geschrieben steht.

Für Schweizer Anleger könnte es sich also lohnen, einen Blick in die USA zu wagen. Doch die richtige Aktienwahl ist gar nicht so leicht, zumal viele Aktien - vor allem aus dem Tech-Bereich - schon stark zugelegt haben und daher als zu teuer gelten.

Es gibt aber durchaus noch Titel, in denen noch viel Kurspotenzial schlummert. Wie eine Auswertung vom US-Finanzdatenunternehmen FactSet zeigt, trauen Analysten folgenden Titeln aus dem S&P 500 für die nächsten 12 Monate die deutlichste Überperformance zu. Sie gelten als unterbewertet.

S&P 500-Aktien mit den grössten Kurspotenzial

| Titel | Kurspotenzial (12 Monate)* | Performance seit 1.1.18 |

| Nektar Therapeutics (Biotech) | +53% | -20% |

| Lam Research (Halbleiterausrüster) | +35% | -7% |

| Xerox (IT-Unternehmen) | +34% | -14% |

| Jefferies Financial (Bank) | +33% | -15% |

| American Airlines (Fluggesellschaft) | +32% | -30% |

| Micron (Halbleiterhersteller) | +31% | +35% |

*Unterschied zwischen durchschn. 12-Monat-Analystenkursziel und aktuellem Kurs.

Quellen: FactSet und cash.ch

Nur einer dieser sechs potenziellen Kursraketen hat 2018 bereits zünden können: Der Halbleiterhersteller Micron. Plus 35 Prozent sind es in diesem Jahr, sogar plus 75 Prozent in den letzten 52 Wochen. Und der Analystenkonsens traut der Aktie noch einen weiteren Anstieg um 31 Prozent zu.

Der Hersteller von Speicherchips für Smartphones und Computer überraschte mit einer Gewinnvervierfachung im vergangenen Geschäftsjahr. Generell sind Halbleiterhersteller im Trend, da diese Firmen von immer leistungsstärkeren Smartphones und dem Ausbau der Cloud-Infrastruktur profitieren. Der Marktforscher Garner erwartet für 2018 einen weltweiten Umsatzanstieg im Halbleiterbereich um 7,5 Prozent.

Halbleiter-Boom mit Abnützungserscheinungen

Doch der Halbleiter-Boom bekommt erste Risse: Es tummeln sich inzwischen sehr viele Player im Markt. Dadurch warnen verschiedene Analysten vor einem Preisrutsch im Halbleiterbereich, was die Gewinne schmälern würde. Bei Micron kam jüngst noch ein weiteres Problem hinzu: Ein chinesisches Gericht untersagte dem Halbleiterhersteller aus Idaho den Verkauf von 26 Chip-Produkten in die Volksrepublik. Bleibt dieses Verbot bestehen, trifft dies Micron hart, da die Hälfte des Umsatzes in China generiert wird.

Solange dieser Gerichtsfall noch hängig ist, sollten Anleger die Finger von Micron lassen. Lam Research bietet aus dem US-Halbleitersektor nach einer bereits erfolgten Korrektur womöglich die bessere Einstiegschance. Die CS sieht hier das Wachstumspotenzial noch nicht genügend eingepreist, auch viele andere Analysten sind optimistisch (cash berichtete).

Xerox: Die Wette auf eine Übernahme

Die 1906 gegründete Xerox galt lange als Inbegriff von Innovation und hatte eine führende Position in der Herstellung von Fotokopierern. Doch die letzten Jahre taumelt der ehemalige Riese. Unter Druck der Grossaktionäre Carl Icahn und Darwin Deason (sie halten zusammen 15 Prozent der Aktien) teilte sich die Firma im Januar 2017 auf die zwei Bereiche Drucker und Kopierer (weiterhin unter dem Namen Xerox) sowie Business Process Outsourcing (neu mit dem Namen Conduent) auf.

Im laufenden Jahr hätte nun die schlankere Xerox von der japanischen Fujifilm übernommen werden sollen. Doch Icahn und Deason hielten den Deal für schlecht und wehrten sich gegen den Verkauf. Mit Erfolg: Im Mai scheiterte die Übernahme. Dass Xerox verkauft wird, wird dennoch erwartet. Icahn und Deason sollen aber im Minimum ein Barangebot von mindestens 40 Dollar pro Aktie fordern - das wäre zum jetzigen Kurs bei knapp 25 Dollar eine massive Prämie für die Aktionäre.

American Airlines mit Kursberichtigung?

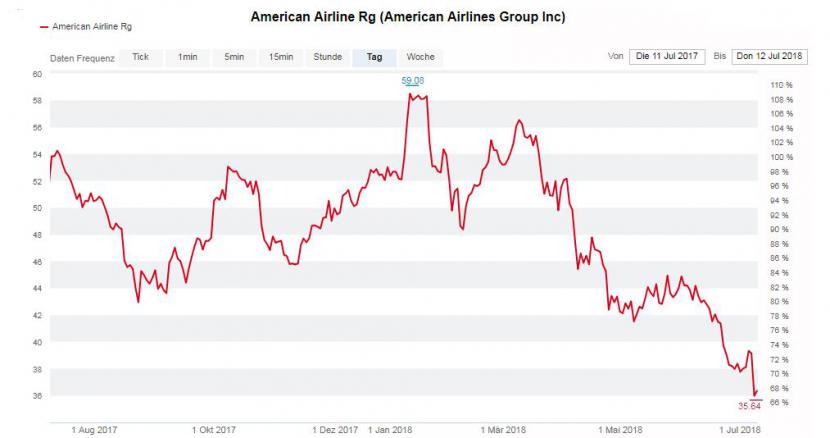

Auffallend optimistisch sind die Analysten auch bei der Fluggesellschaft American Airlines: 32 Prozent Kurspotenzial soll die Aktie mit Blick auf die nächsten 12 Monate noch besitzen. Und das zu einem Zeitpunkt, wo eigentlich wenig für diese Branche spricht: Der Konkurrenzkampf drückt die Preise, ausserdem sorgt der gestiegene Rohölpreis für höhere Treibstoffkosten. Gleichzeitig hat die Aktie in diesem Jahr bereits 30 Prozent eingebüsst.

Aktienperformance der American Airline in den letzten 52 Wochen, Quelle: cash.ch

Vor zwei Tagen kam nun eine weitere Hiobsbotschaft hinzu: Die Jahresprognose für den Umsatz je Sitzkilometer - es handelt sich dabei um eine wichtige Grösse für Fluggesellschaften - wurde von bisher 1,5 bis 3,5 Prozent auf 1,0 bis 1,3 Prozent nach unten korrigiert. Die Aktie brach gleichentags um 6,5 Prozent ein.

Es ist gut möglich, dass die Analysten ihre Kursziele bald etwas nach unten korrigieren werden. Sehr mutige Anleger mit einem Contrarian-Ansatz können aber auch auf eine Gegenbewegung hoffen - vor allem dann, wenn sich der Handelskrieg wieder abkühlt und die Ölpreise etwas sinken sollten.

Twitter viel zu teuer

Es gibt auf der anderen Seite auch US-Aktien, die nach Analysten-Massstäben zum laufenden Kurs deutlich überbewertet sind (siehe Tabelle unten). Extremstes Beispiel ist der Online-Nachrichtendienst Twitter: Das durchschnittliche Analystenkursziel liegt bei 32 Dollar, aktuell notiert der Titel aber bei über 45 Dollar. Das Kursziel liegt somit ganze 41 Prozent unter dem aktuellen Wert.

Der Hype um die Twitter-Aktie ist derzeit enorm: In den letzten 12 Monaten beträgt der Kursanstieg 130 Prozent, allein in diesem Jahr sind es plus 89 Prozent. Die Nutzerzahlen konnten jüngst stark gesteigert werden, inzwischen sind es 336 Millionen Twitter-User. Ein eifriger "twitterer" ist bekanntlich US-Präsident Donald Trump, der für die gestiegene Popularität des Nachrichtendienstes mitverantwortlich sein dürfte. Ausserdem konnte Twitter im Februar erstmals in der zwölfjährigen Firmengeschichte einen Jahresgewinn verkünden.

Das geschätzte Kurs-Gewinn-Verhältnis 2018 von 60 erhärtet die Vermutung, dass der Twitter-Kurs aktuell viel zu hoch. Einzig eine massive Gewinnerhöhung in den nächsten Jahren könnte diesen hohen Aktienkurs rechtfertigen. Gegenwind droht für Twitter aus dem Bereich Datenschutz: Die Mitarbeiterzahl soll 2018 um 10 bis 15 Prozent steigen, um gegen extremistische Inhalte auf der Plattform vorgehen zu können. Das hebt die Kosten an.

S&P 500-Aktien mit dem grössten Abwärtspotenzial

| Titel | Kurspotenzial (12 Monate)* | Performance seit 1.1.18 |

| Twitter (Online-Nachrichtendienst) | -41% | +89% |

| Under Armour (Sportartikel) | -37% | +52% |

| TripAdvisor (Online-Bewertungsportal) | -24% | +73% |

| Advanced Micro Devices (Halbleiterhersteller) | -23% | +61% |

| Campbell Soup (Lebensmittel) | -22% | -14% |

| Verisign (Internet-Sicherheit) | -20% | +29% |

*Unterschied zwischen durchschn. 12-Monat-Analystenkursziel und aktuellem Kurs (13.7.18)

Quellen: FactSet und cash.ch