Die Aufregung war gross, als sich im vergangenen Frühling die Anzeichen für einen Initial Public Offering (IPO) von WeWork verdichteten. Mit dem Anbieter von Büroflächen sollte also erneut ein Tech-IPO vor der Türe stehen. So hat es zumindest Firmengründer Adam Neumann nach aussen verkauft, der WeWork stets als Tech-Firma anpreist. Die Erwartungen waren zunächst riesig. Erstens, weil IPOs von Technologiefirmen naturgemäss völlig overhyped werden. Zweitens, weil Firmengründer Adam Neumann den Wert seiner Firma auf stolze 47 Milliarden Dollar bezifferte und drittens, weil mit Softbank das Blackrock der Tech-Branche bei der Firma eingestiegen ist.

| Mehr zum WeWork-IPO: | Acht Gründe, weshalb Sie keine Wework-Aktie kaufen sollten |

Jetzt im Herbst hat sich der Wind längst gedreht: Die Einsicht, dass es sich statt um eine Tech-Firma eher um einen Vermittler von Schreibtischplätzen handelt, dringt so langsam durch. Die Schulden steigen rasant und jüngst soll Grossaktionär Softbank bei WeWork Bedenken bezüglich des IPOs angemeldet haben. Zudem strebt das Unternehmen mangels Investoreninteresses bei seinem IPO offenbar nur noch einen Startwert von 20 bis 30 Milliarden an.

Schweizer Konkurrent profitiert vom Co-Working Hype

Während der Lärm um WeWork gross ist, erwirtschaftet mit IWG ein weitaus weniger bekannter Konkurrent aus der Schweiz solide Gewinne im hochgejubelten Coworking-Markt – bisher weitestgehend geräuschlos. Das ursprünglich britische Unternehmen, das seinen operativen Hauptsitz 2016 nach Zug verlegt hat, ist mit seiner Marke Regus mit rund 3300 Bürocentern in über 1000 Tausend Städten in über 100 Ländern vertreten. Damit ist IWG weit grösser als WeWork, zu dessen Netzwerk derzeit etwa 560 Standorte zählen.

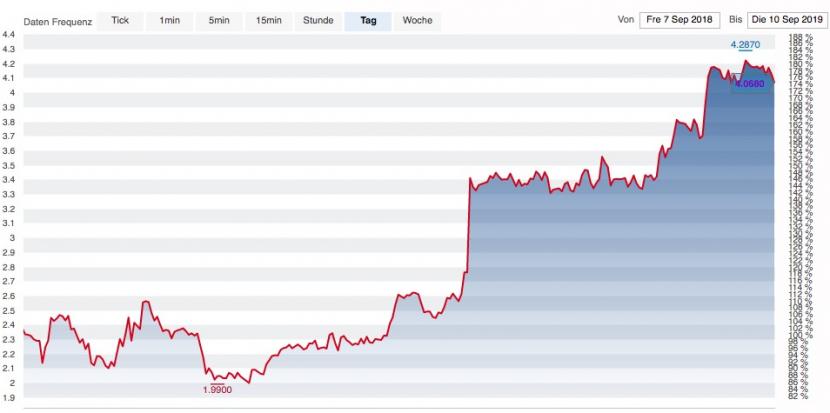

Und: Im Gegensatz zu WeWork erwirtschaftet das Zuger Unternehmen solide Gewinne. IWG, die immer noch einen Sitz im britischen Jersey haben, verzeichnete im ersten Halbjahr 2019 einen Vorsteuergewinn von 55,2 Millionen Pfund (plus zwei Prozent). Der Umsatz kletterte um 12,3 Prozent auf 1,3 Milliarden Pfund. Die Performance an der Börse lässt sich ebenfalls sehen. In den letzten 12 Monaten konnte die IWG-Valoren um satte 75 Prozent wachsen. Die Aktie wird derzeit mit rund 4 Pfund bewertet.

Kursentwicklung der IWG-Aktie in den letzten 12 Monaten, Quelle: cash.ch.

Kursentwicklung der IWG-Aktie in den letzten 12 Monaten, Quelle: cash.ch.

Vor diesem Hintergrund wirkt es fast schon skurril, dass IWG an der Börse derzeit mit 3,6 Milliarden Dollar nur ein Bruchteil dessen wert ist, was WeWork mit seinem IPO anstrebt. Der Bewertungsunterschied zeigt, welch immens hohen Erwartungen WeWork-Gründer Adam Neumann schürt.

Neuer Fokus: Franchising

Die IWG-Aktie dürfte zuletzt ebenfalls von der Euphoriewelle im Coworking-Geschäft getragen worden sein. Doch ein weiterer Grund für den positiven Kursverlauf ist auch der neue Fokus auf das Franchising-Geschäft. Zuletzt verkaufte IWG seine Standorte in Japan an Franchise-Partner – und zwar zu einem guten Preis wie aus Analystenkreisen zu hören ist. Hinzu kommen regelmässige Franchise-Fees. "Allein der Japan-Deal dürfte zu einer Wertsteigerung der Aktie von 30 Pence geführt haben", sagt Lars Jakob Selsås, Finanzanalyst von BWM Value Investing. Und bei Japan soll es nicht bleiben. "CEO Mark Dixon vermarktet die Franchise-Strategie derzeit im grossen Stil."

Den Kurs von etwa vier Pfund schätzt Selsås derzeit als fair bewertet ein. Allerdings sei es nicht unwahrscheinlich, dass der Hype um WeWork und dem Coworking-Geschäft allgemein den Preis noch auf fünf Pfund treiben könnte. Zudem spricht für die Aktie, dass IWG im August ein Aktienrückkaufprogramm im Volumen von 100 Millionen Pfund bekannt gab. Das Programm läuft soll bis zum 5. August 2020 laufen.