Leena ElDeeb ist Research Associate bei 21.co. Das Unternehmen ist maßgebend, wenn es um den Zugang zu Kryptowährungen mittels unkomplizierter und benutzerfreundlicher Produkte geht. 21.co ist zudem Muttergesellschaft von 21Shares, Emittent von Krypto-ETPs.

Ihre Arbeit konzentriert sich auf Inhalte für die Newsletter des Unternehmens, die Thematik der Regulierung sowie die Politik rund um Kryptoassets – und deren Auswirkungen auf die Märkte. ElDeeb ist eine ehemalige Wirtschaftsjournalistin und hat zum Erscheinen des ersten „Startup Guide Egypt“ beigetragen – ein Handbruch für Entrepreneure am ägyptischen Markt.

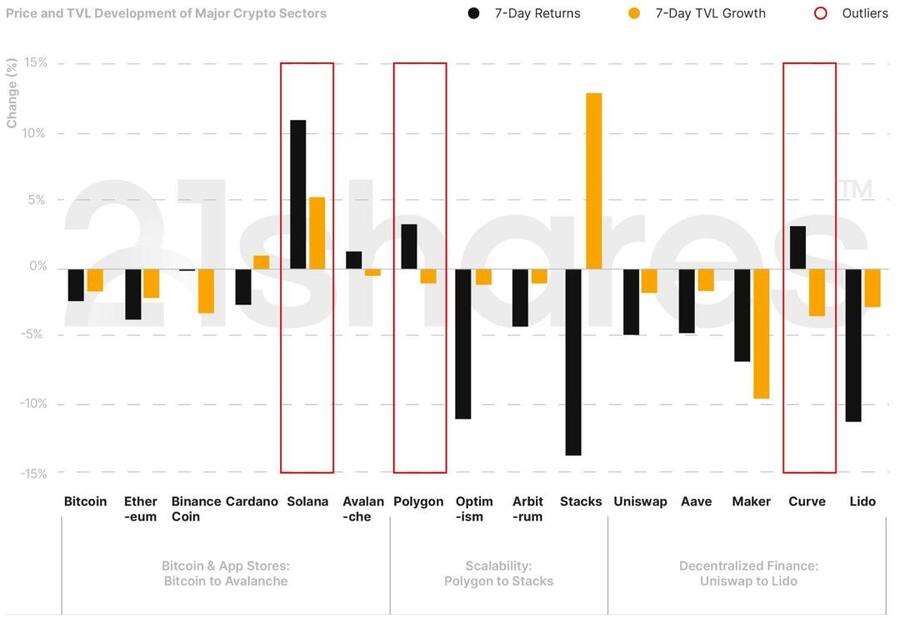

Die vergangene Woche brachte leichte Kursverluste für Bitcoin und Ethereum, die um je 2,38 Prozent und 3,76 Prozent im Wert fielen. Dennoch lässt aktuell eine andere Kennzahl aufmerken – und zwar die Korrelation zwischen den beiden Kryptoassets und der Anlageklasse Aktien. Diese beträgt für den letzten Monat 0,12 – das ist der niedrigste Wert seit zwei Jahren, was auf eine Entkoppelung beider Anlageklassen hinweist. Im Laufe der Woche stieg Solana, das nach Marktkapitalisierung neuntgrösste Kryptoasset, um 10,88 Prozent im Wert und 5,18 Prozent nach total value locked (TVL). An zweiter Stelle reiht sich Polygon mit einer Wertsteigerung von 3,21 Prozent ein – nicht zuletzt aufgrund des angekündigten Upgrades namens Polygon 2.0.

Im Bereich der Krypto-Handelsplätze verzeichnete die dezentrale Börse Curve eine Wertsteigerung von 3,16 Prozent, nachdem ihre native Stablecoin crvUSD, die 2023 ins Leben gerufen wurde, über 40 Prozent an Wert gewann. Als bemerkenswerte Entwicklung ist auch die rasch angestiegene Popularität der Bitcoin-Skalierungslösung Stacks zu nennen, die auf die Einführung eines neuen Token-Standards in Zusammenhang mit Bitcoin-Ordinals zurückzuführen sind – mehr dazu in diesem Bericht.

Wöchentliche Preis- und TVL-Performance der wichtigsten Krypto-Kategorien

Fünf bedeutende Entwicklungen

Larry Fink von BlackRock überdenkt Urteil über Kryptos: Larry Fink, Vorstandsvorsitzender von BlackRock, gehört nach einer jüngst getätigten Aussage zur Gruppe jener Akteure der traditionellen Finanzbranche, die ihre Einstellung über Kryptoassets radikal geändert haben – zum Positiven: In einem TV-Interview am 6. Juli bemerkte Fink, dass „Kryptowährungen, insbesondere Bitcoin, das Finanzwesen revolutionieren und als Absicherung gegen abwertende Währungen auf der ganzen Welt verwendet werden könnten“. Der als der „mächtigste Mann der Wall Street“ bekannte Fink war zuvor für seine Skepsis gegenüber Kryptos bekannt und bezeichnete Bitcoin noch im Jahr 2017 als "Index für Geldwäsche". Das Umdenken kann auch auf die Arbeit der Krypto-Community zur Entmystifizierung der Anlageklasse zurückgeführt werden.

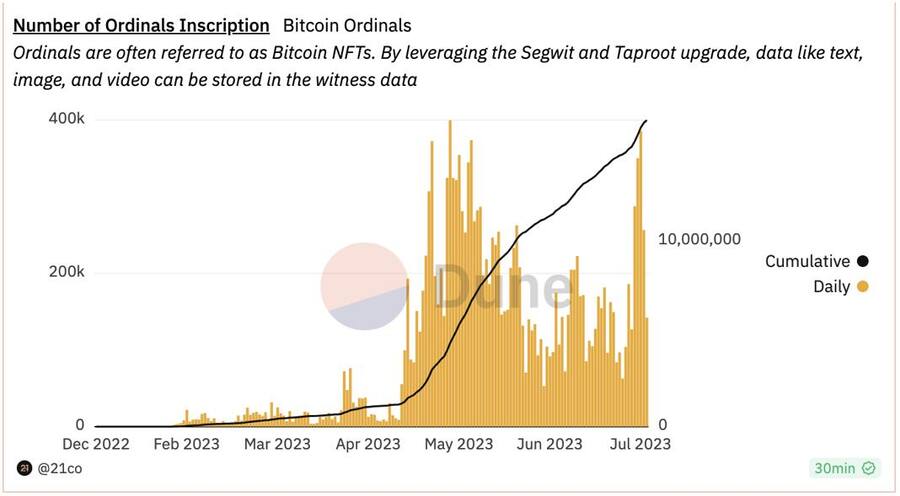

Ein Upgrade löst einen neuen Hype um Bitcoin-Ordinals aus: Ordinals sind ein Protokoll, dass native NFTs auf der BTC-Blockchain – „Inscriptions“ – ermöglicht hat. Nun wurde BRC-69 Anfang Juli als neuer Token-Standard von der Ordinals-Plattform Luminex vorgestellt. Er soll die Erstellung von Ordinals vereinfachen und billiger machen. Erst im letzten Monat ermöglichten die Ordinals-Entwickler erstmals sogenannte rekursive Inskriptionen (recursive incriptions), die den Abruf einer anderen Inskription beispielsweise als Verweis per Link ermöglichen und so die mögliche Grösse von 4 MB per Bitcoin-NFT überwinden können.

BRC-69 wurde entwickelt, um die Erstellung solcher rekursiven Ordinals-Sammlungen zu vereinfachen und die Kosten für die Inskription zu reduzieren. Diese Entwicklung könnte zu mehr Aktivität bei Bitcoins Skalierungslösungen wie Stacks führen. Langfristig ebnen rekursive Inskriptionen den Weg für grafikintensive Anwendungen, die auf der Bitcoin-Blockchain entwickelt werden können.

Tägliche und kumulierte Anzahl von Bitcoin-NFTs (Ordinals)

Circle plant Expansion nach Japan und möglicherweise einen Yen-basierten Stablecoin:

Der japanische Payment Services Act erhielt Anfang Juni eine Novelle, die neue Möglichkeiten zur Zulassung von Stablecoins schuf – und Japan zu einem Krypto-Hub machen könnte. Das neue Gesetz sieht den Status eines legalen Zahlungsmittels für Stablecoins vor – wenn diese vollständig besichert und durch Fiat gedeckt sind.

Die Mitsubishi UFJ Trust and Banking (MUFG), Japans grösste Bank mit einem verwalteten Vermögen von 800 Milliarden Dollar im Jahr 2020, hat bereits ihre Absicht bekannt gegeben, im Frühjahr nächsten Jahres einen Fiat-unterlegten Stablecoin auf Cosmos und der Emissionsplattform Progmat zu lancieren. In Anbetracht dieser Entwicklungen gab Jeremy Allaire, Gründer von Circle, bekannt, seine Dienstleistungen in Japan ausbauen, da das Land eine einzigartige Positionierung und einen Vorreiterstatus im Vergleich zu seinen europäischen Pendants habe. Es lohnt sich also, die Entwicklung Japans als asiatische Krypto-Drehscheibe zu beobachten und zu sehen, ob sein Modell andere grosse Volkswirtschaften dazu inspirieren wird, diesem Beispiel zu folgen.

Karim AbdelMawla ist Research Associate bei 21.co, wo er Einblicke in das globale Kryptoasset-Ökosystem bietet. Er studierte Internationale Beziehungen und Journalismus. Vor 21Shares arbeite Karim arbeitete als Forschungspraktikant am Cambridge Center for Alternative Finance. Dort arbeitete an der Veröffentlichung der 3. globalen Kryptoasset Benchmarking-Studie über die globale Digital Asset-Industrie mit. Karim studiert zudem derzeit im Master über Blockchain und digitale Währung an der Universität von Nikosia.

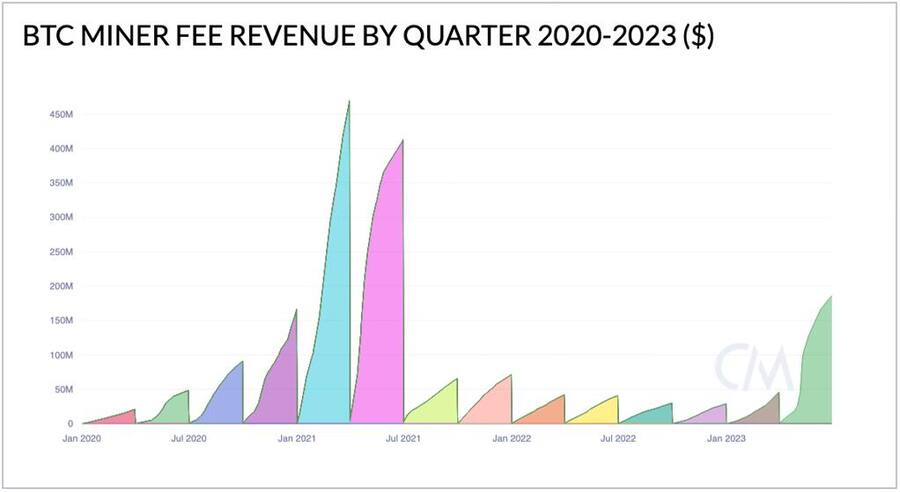

Bitcoin-Miner übertreffen die kumulierten Erträge der letzten fünf Quartale – nicht nur wegen Ordinals:

Bitcoin-Miner haben nach einer längeren Periode gedämpfter On-Chain-Aktivitäten einen deutlichen Aufschwung ihrer Einnahmen erlebt. Im zweiten Quartal des laufenden Jahres haben die Miner beeindruckende 184 Millionen Dollar aus Transaktionsgebühren im Bitcoin-Netzwerk eingenommen, was einen Anstieg von 270 Prozent im Vergleich zum ersten Quartal bedeutet.

Während der Anstieg der Gebühren teilweise auf Ordinals und Smart-Contract-Innovationen zurückgeführt werden kann, spielte der Preisanstieg von Bitcoin, der durch die zahlreichen Ereignisse des laufenden Jahres befördert wurde, eine ebenso bedeutende Rolle. Insbesondere die Ankündigung grosser US-Vermögensverwalter, einen Bitcoin-ETF zur Zulassung zu beantragen, hat in den letzten drei Wochen zur Aufwärtsdynamik des Vermögenswerts beigetragen. Daneben trug zu dieser Entwicklung auch die Bankenkrise im März dieses Jahres bei, als die Erfordernis eines nicht-staatlichen Geldsystems, das gegen die Instabilität und den Zusammenbruch von Banken absichert, wieder einmal unterstrichen wurde.

Gebühreneinnahmen der Bitcoin Miner nach Quartal

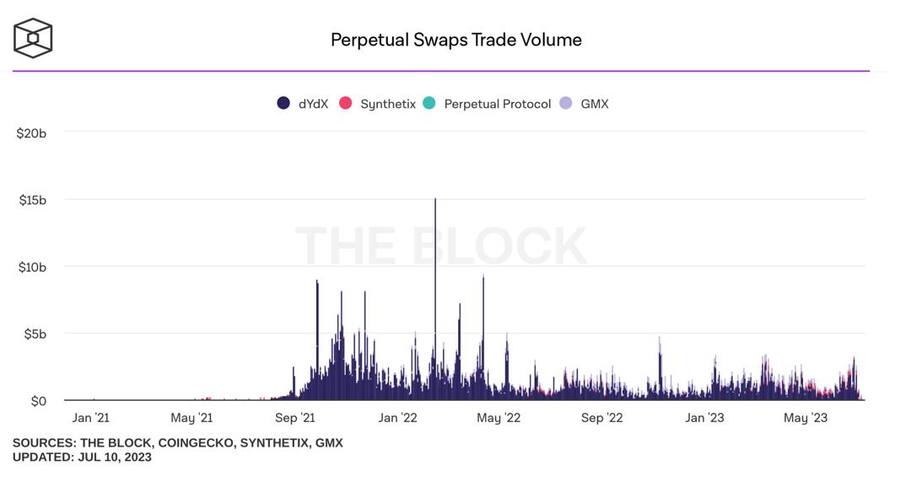

dYdX startet mit ihrem lange erwarteten Launch auf der Cosmos-Blockchain:

Obwohl die Einführung des Mainnets der dezentral organisierten Kryptobörse dYdX im vierten Quartal dieses Jahres erwartet wird, können die Nutzer bereits jetzt die experimentelle Version der Plattform testen, um Limit-Aufträge und andere anspruchsvolle Handelsfunktionen in einem Testnet auszuführen.

Die Entscheidung über die Migration der Plattform zu Cosmos entspringt den Verantwortlichen von dYdX zufolge der Notwendigkeit, den Mangel an Dezentralisierung, der durch die Designbeschränkungen der skalierbaren Lösungsinfrastruktur entsteht, mit einer sinnvollen Lösung zu vereinbaren, die sich mit den Skalierungsproblemen von Ethereum auseinandersetzt. Cosmos zielt auf die Verbindung unabhängiger Blockchain-Netzwerke ab und strebt ein „Internet der Blockchains“ an. Insgesamt könnte der erfolgreiche Live-Start von DyDx andere Protokolle dazu inspirieren, ein vergleichbares Modell der Umwandlung ihrer dApps in anwendungsspezifische Blockchains zu übernehmen, die besonderen Projektanforderungen gerecht werden.

Handelsvolumen von Perpetual Swaps (Derivate ohne festes Ablaufdatum) auf dezentralen Börsenplätzen

Worauf man jetzt achten sollte

Polygon Labs stellt die Infrastruktur von Polygon 2.0 vor:

Die neue Architektur der Polygon-Blockchain nach ihrem Upgrade umfasst vier zentrale Layer: Staking, Interoperabilität, Execution und Proving, wobei sich die Kerninnovationen auf die ersten beiden Komponenten konzentrieren. Das Staking-Layer wird ein gemeinsames Sicherheitsmodell ermöglichen, das die Sicherheit neuer Ketten, die mit dem breiteren Polygon-Netzwerk verbunden sind, erhöht. Die Interoperabilität wird kettenübergreifende Nachrichtenübermittlung und Tauschgeschäfte ermöglichen und damit direkte Vermögensübertragungen erleichtern, ohne sich auf verschlüsselte Vermögenswerte zu verlassen, die anfällig für Smart-Contract-Hacks sind.

Darüber hinaus hat Polygon ein Upgrade für sein Flaggschiff-Produkt zur Skalierung (POS SideChain) vorgeschlagen, das in das so genannte zkEVM Validium umgewandelt werden soll. Mit diesem Konzept werden Daten ausserhalb der Kette gespeichert und Validitäts-Proofs genutzt, um die Datenintegrität zu gewährleisten, wodurch die Rechenkosten gesenkt werden und die Interaktion für die Nutzer billiger wird.

Um die Datenverfügbarkeit nicht zu gefährden, wird Polygon die bestehende Liste der POS-Kettenvalidierer nutzen, um die Transaktionsdaten im gesamten 2.0-Ökosystem zu verbreiten. Bei erfolgreicher Implementierung könnte Polygon das erste Protokoll sein, das einen dezentralen Sequenzer verwendet, um bei der Ordnung von Transaktionen in seiner Lösung zu helfen - ein wichtiger Meilenstein, den Arbitrum und Optimism noch nicht erreicht haben. Die konsolidierte Architektur der Polygon Blockchain könnte eine Schlüsselrolle bei der Verbesserung von Ethereums Skalierbarkeitsproblemen spielen und eine effektive Lösung für Blockchain-übergreifende Transfers darstellen, die nicht auf anfällige Brücken angewiesen ist.

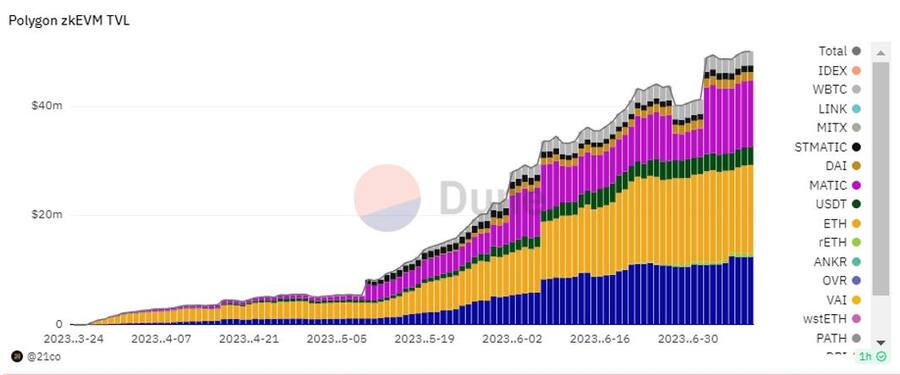

Der ehrgeizige Plan sollte dazu beitragen, den Nutzern ein kohärentes Erlebnis zu bieten, das der Nutzung einer einheitlichen Blockchain-Plattform ähnelt. So mündete diese Ankündigung in einen Anstieg der Einzahlungen in die Skalierungslösung zusammen, wodurch ihr Wert auf mehr als 50 Millionen Dollar in AUM anstieg, wie die folgende Grafik anschaulich illustriert.

Assets under management (AUM) der neuesten Skalierungslösung von Polygon

Multichain Bridge Exploit führt zu Verlusten von über 130 Millionen Dollar.

Multichain, früher bekannt als Anyswap, ist eine sogenannte „Cross-Chain Bridging Solution“, also eine kettenübergreifende Bridge-Lösung, die zahlreiche Smart-Contract- und Skalierungsnetzwerke verbindet und demzufolge Überweisungen von Tokens, Kryptoassets oder Smart-Contract-Anweisungen zwischen unterschiedlichen Blockchains möglich macht. Am 6. Juli wurde die Multichain Opfer eines Hacker-Angriffs, bei dem Token im Wert von mehr als 120 Millionen US-Dollar über mehrere Bridges hinweg unberechtigt übertragen wurden. Als Reaktion setzte das Multichain-Team vorübergehend den gesamten Betrieb der Bridge aus, um den mysteriösen Angriff zu untersuchen.

Die beiden Stablecoin-Emittenten Circle und Tether schafften es im Zusammenhang mit dem Angriff währenddessen, mehr als 65 Millionen Dollar ihrer Stables einzufrieren und damit in Sicherheit zu bringen. Obwohl Multichain mit mehreren Netzwerken verbunden ist, ist das Fantom-Ökosystem aufgrund der extensiven Verwendung von Bridged Token, die vom Multichain-Team unterstützt werden, von der Attacke besonders betroffen. Um das genaue Ausmass des verursachten Schadens zu verstehen, sind weitere Beobachtungen nötig.

Obgleich es sich bei dem Angriff auf Multichain schon um den 44. Hack im Krypto-Universum in diesem Jahr handelt, könnte er auch etwas Gutes mit sich bringen: So diskutiert das ETH-Entwicklerteam aktuell über einen Verbesserungsvorschlag, der Smart Contracts endlich vor Exploits schützen könnte. Unter dem Namen EIP 7265 (EIP steht für „Ethereum Improvement Proposal“) schlägt ein sogenannter „Circuit Breaker“ im Fall des Überschreitens eines bestimmten Schwellenwerts durch eine vordefinierte Metrik vor, den Abfluss von protokollweiten Token vorübergehend zu unterbrechen und die Transaktion entweder rückgängig zu machen oder eine verzögerte Abrechnung vorzunehmen. Die Lösung funktioniert unabhängig vom zugrundeliegenden Protokoll und würde nur die Token-Zu- und -Abflüsse als handlungsrelevante Metrik betrachten. Dieses Instrument könnte sich als unschätzbar wertvoll für die breitere Krypto-Stack-Infrastruktur erweisen.

Über 21.co

21.co ist ein führender Anbieter von Produkten, die den einfachen Zugang in die Krypto-Welt bieten. 21.co ist die Dachgesellschaft von 21Shares, der weltweit grösste Emittent von börsengehandelten Produkten (ETPs) auf Basis von Kryptoassets. Die ETPs werden auf Onyx, einer firmeneigenen Technologieplattform bereitgestellt, die sowohl von 21Shares als auch von Drittpartnern für die Emission und das operative Geschäft mit Kryptowährungs-ETPs genutzt wird. Das Unternehmen wurde 2018 von Hany Rashwan und Ophelia Snyder gegründet und hat seinen Sitz in Zug in der Schweiz sowie Büros in Zürich und New York.

Weitere Informationen: https://21.co

Wichtige Info

This document is not an offer to sell or a solicitation of an offer to buy or subscribe for securities of 21Shares AG. Neither this document nor anything contained herein shall form the basis of, or be relied upon in connection with, any offer or commitment whatsoever in any jurisdiction. This document constitutes advertisement within the meaning of the Swiss Financial Services Act and not a prospectus. This document and the information contained herein are not for distribution in or into (directly or indirectly) the United States, Canada, Australia or Japan or any other jurisdiction in which the distribution or release would be unlawful. This document does not constitute an offer of securities to sell or a solicitation of an offer to purchase in or into the United States, Canada, Australia, or Japan. The securities of 21Shares AG to which these materials relate have not been and will not be registered under the United States Securities Act of 1933, as amended (the "Securities Act"), and may not be offered or sold in the United States absent registration or an applicable exemption from, or in a transaction not subject to, the registration requirements of the Securities Act. There will not be a public offering of securities in the United States. This document is only being distributed to and is only directed at: (i) to investment professionals falling within Article 19(5) of the Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (the "Order"); or (ii) high net worth entities, and other persons to whom it may lawfully be communicated, falling within Article 49(2)(a) to (d) of the Order (all such persons together being referred to as "relevant persons"); or (iv) persons who fall within Article 43(2) of the Order, including existing members and creditors of the Company or (v) any other persons to whom this document can be lawfully distributed in circumstances where section 21(1) of the FSMA does not apply. The Securities are only available to, and any invitation, offer or agreement to subscribe, purchase or otherwise acquire such securities will be engaged in only with, relevant persons. Any person who is not a relevant person should not act or rely on this document or any of its contents. In any EEA Member State (other than the Austria, Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the Netherlands, Norway, Slovakia, Spain and Sweden) that has implemented the Prospectus Regulation (EU) 2017/1129, together with any applicable implementing measures in any Member State, the "Prospectus Regulation") this communication is only addressed to and is only directed at qualified investors in that Member State within the meaning of the Prospectus Regulation. Exclusively for potential investors in Austria, Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the Netherlands, Norway, Slovakia, Spain, and Sweden the 2020 Base Prospectus (EU) is made available on the Issuer’s website under www.21Shares.com. The approval of the 2020 Base Prospectus (EU) should not be understood as an endorsement by the SFSA of the securities offered or admitted to trading on a regulated market. Eligible potential investors should read the 2020 Base Prospectus (EU) and the relevant Final Terms before making an investment decision in order to understand the potential risks associated with the decision to invest in the securities.