Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Zugegeben: Der breit gefasste Swiss Performance Index (SPI) ist vom Rekordhoch von Anfang Mai bei knapp 11'800 Punkten zurückgefallen. Einen Grund, sich zu beklagen haben die hiesigen Aktieninvestoren trotzdem nicht. Denn noch immer errechnet sich seit Jahresbeginn ein ansehnliches Plus von fast 16 Prozent.

Selbst wer im Januar letzten Jahres nahe dem damaligen Rekordhoch eingestiegen ist, kann sich noch immer über Kursgewinne freuen - sofern er nicht etwa auf die Aktien der beiden Grossbanken UBS und Credit Suisse setzte.

Allerdings ist das Börsenjahr 2019 noch keine sechs Monate alt und damit noch immer alles offen.

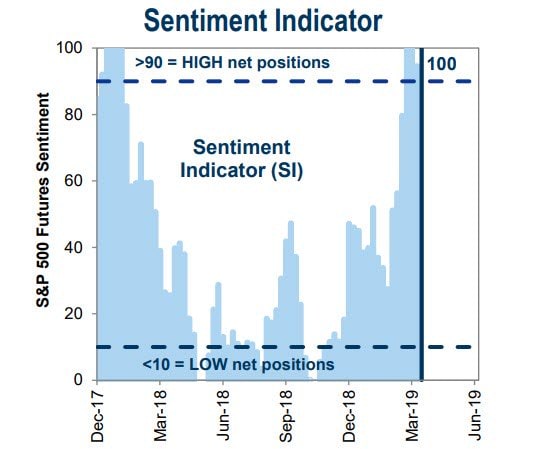

Amerikanische Marktakteure sind bis über beide Ohren auf steigende Kurse eingestellt. (Quelle: Merrill Lynch)

In seinem neusten Strategiepapier vergleicht der für Kepler Cheuvreux tätige Christopher Potts die Aktienmärkte mit einem Kartenhaus, das in sich zusammenfallen könnte. So bedrohlich dieser Vergleich auch wirkt, so wenig dürfte der bekannte Stratege das gewollt haben. Potts geht vorerst nämlich "nur" von einem Verlust der Hälfte der zwischen Januar und Mai erzielten Kursgewinne aus.

Am SPI gemessen hiesse dies, dass der Schweizer Aktienmarkt noch um weitere 5 Prozent zurückfallen könnte. Deswegen in Panik zu verfallen, wäre wohl völlig fehl am Platz - zumal Potts ab der zweiten Jahreshälfte wieder mit steigenden Börsen rechnet.

Interessant ist, dass der Stratege seine Haltung als "extremst defensiv" bezeichnet. Das mag zwar mit Blick auf die Übergewichtung von Aktien aus dem Nahrungsmittel- und dem Pharmasektor, nicht aber für seine neutrale Einschätzung des Schweizer Aktienmarktes gelten. Immerhin sind die Schwergewichte Nestlé, Roche und Novartis je nach Börsenbarometer für zwischen 50 und 60 Prozent der hiesigen Gesamtkapitalisierung verantwortlich.

Wenigstens zeugt die hohe taktische Barmittelquote von 10 Prozent von einer vorsichtigen Haltung des bekannten Strategen.

Darüber, ob die Eskalation im Handelsstreit zwischen den Vereinigten Staaten und China in einen offenen Handelskrieg mündet, lässt sich bestenfalls spekulieren. Vielleicht erweist sich das Ganze schon bald bloss als ein Sturm im Wasserglas.

Fakt ist: Das Börsengeschehen basiert zur Zeit auf dem "Prinzip Hoffnung". Im Handelsstreit zwischen den Vereinigten Staaten und China hofft man doch noch auf eine gütliche Einigung zwischen den beiden mächtigen Streitparteien, was die schwachen Wirtschaftszahlen aus China anbetrifft auf neuen Stimulus und auch von den mit zwei Billionen Dollar dotierten Infrastrukturplänen der amerikanischen Regierung in Washington verspricht man sich wichtige Impulse. Vielleicht spricht Potts auch in diesem Zusammenhang von einem Kartenhaus.

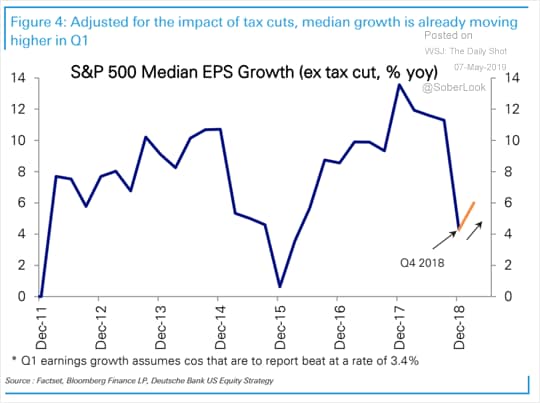

Gewinnwachstum amerikanischer Unternehmen um den Effekt der Steuerreform bereinigt. (Quelle: Bloomberg, Deutsche Bank)

Was mich ebenfalls etwas stutzig macht: Während die europäischen Aktienindizes seit Jahresbeginn durchschnittlich um 13 Prozent zulegen konnten, sanken die diesjährigen Unternehmensgewinnerwartungen um fast 5 Prozent. Mit anderen Worten: Europäische Aktien sind heute fast 20 Prozent teurer als noch zu Jahresbeginn.

Ich bleibe deshalb bei meiner gewagten Aussage von vor wenigen Wochen, dass die Kurse vieler Schweizer Aktien Ende Jahr tiefer stehen dürften.

+++

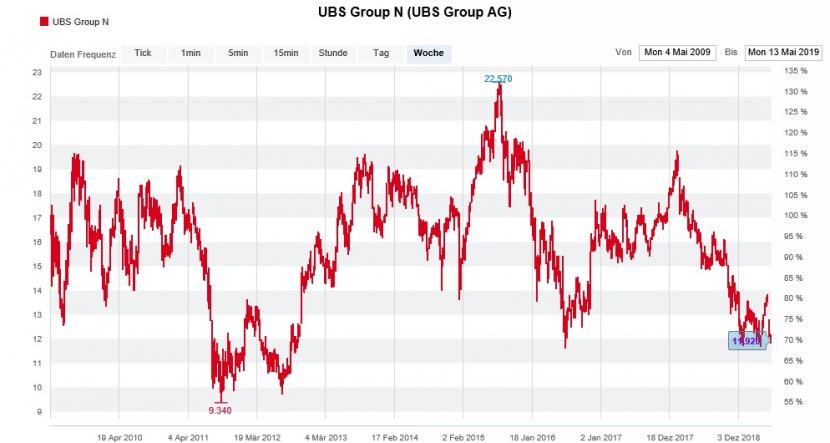

Zur Aufgabe des Verwaltungsrats eines jeden Unternehmen zählt, die Geschäftsstrategie stets kritisch zu hinterfragen - und nötigenfalls Anpassungen vorzunehmen. Bei der UBS sollte es vor acht Jahren nicht bei blossen Anpassungen bleiben, als sie sich auf das Wealth Management konzentrierte und aus weiten Teilen des kapitalintensiven Investment Bankings zurückzog. Für diesen mutigen Schritt erntete die grösste Schweizer Bank damals grossen Beifall.

Letzterer ist allerdings längst verstummt. Denn bis zum heutigen Tag ist der UBS der grosse Wurf im Wealth Management verwehrt geblieben. Während sich im Geschäft mit schwerreichen Privatkunden nicht die erhofften Margen erzielen lassen, bindet das verbleibende Investment Banking mehr Eigenkapital als ursprünglich gedacht.

Der für die britische Barclays tätige Amit Goel wähnt die Grossbank deshalb auf Irrwegen. Der bekannte Bankenanalyst fordert lauthals eine strategische Neuausrichtung. Seinen Berechnungen zufolge bindet alleine das Investment Banking gut einen Drittel des gesamten Eigenkapitals. Vermutlich wären es weniger, würde die UBS das Geschäft mit schwerreichen Privatkunden nicht ganz so aggressiv ausbauen.

Kursentwicklung der Aktien der UBS über die letzten zehn Jahre. (Quelle: cash.ch)

Gleichzeitig fordert Goel einen Verkauf des amerikanischen Vermögensverwaltungsgeschäfts. Seine Schlüsselbotschaft: Eine verschlankte UBS wäre nicht nur um einiges beweglicher, sondern auch rentabler als in der heutigen Grösse. Die "Underweight" lautende Verkaufsempfehlung und das Kursziel von gerade mal 11,80 Franken will der Bankenanalyst erst bei einer grundlegenden strategischen Neuausrichtung überdenken.

Selbst wenn die Verhandlungen angeblich in einer Sackgasse stecken, lassen die Spekulationen rund um eine Verschmelzung von Teilen des Vermögensverwaltungsgeschäfts mit dem deutschen Fondsanbieter DWS hoffen. Denn je nachdem wie man eine solche Verschmelzung strukturiert, winkt der UBS gar ein Buchgewinn in Milliardenhöhe.

Allerdings blieben die Forderungen des Bankenanalysten selbst dann unbeantwortet...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |