Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

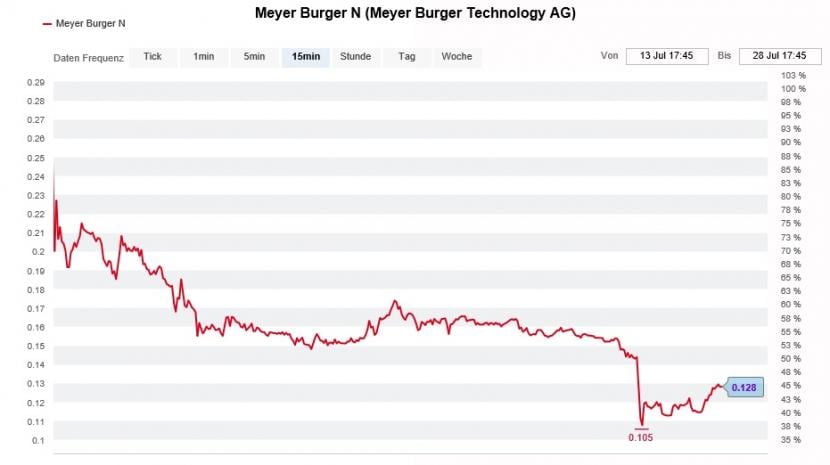

Der Montag war kein guter Tag für die Aktionäre von Meyer Burger. Eine Verkaufswelle aus dem Ausland setzte den Aktien des Solarzulieferers aus dem bernischen Gwatt zu. In den ersten Handelsminuten notierten sie zeitweise sogar unter 11 Rappen und damit um fast 27 Prozent tiefer. Und das, obwohl die Papiere schon am Freitag fast 10 Prozent eingebüsst hatten.

Man muss kein eingefleischter Börsenprofi sein, um zu erahnen, dass der Kurssturz im Zusammenhang mit der jüngsten Kapitalerhöhung steht. Wie mir berichtet wird, trennten sich ausländische Hedgefonds von Aktien, welche sie quasi in letzter Minute über günstig erworbene Bezugsrechte bezogen haben.

Die Rechnung ist denkbar einfach: Zahlte ein Hedgefonds für seine Bezugsrechte einen Rappen und übte diese dann aus, beträgt sein Einstand gerade mal 10 Rappen. Löst er nun mehr als 10 Rappen für diese Aktien, verdient er Geld.

Kursentwicklung der Aktien von Meyer Burger über die letzten drei Wochen (Quelle: www.cash.ch)

Es ist also kein Zufall, dass die Aktien von Meyer Burger am gestrigen Montagmorgen irgendwo zwischen 10 und 11 Rappen Boden fanden und sich seither wieder nach oben kämpfen.

Auch dass die Papiere des Solarzulieferers schon am Freitag einen schweren Stand hatten, überrascht nicht. Angeblich gab es einige findige Hedgefonds, die sich von vor der Zuteilung der neuen Aktien welche ausliehen, um diese vor allen anderen verkaufen zu können.

Jetzt, da die gierigen ausländischen Marktakteure sich verabschiedet haben, dürfte die 165 Millionen Franken schwere Kapitalerhöhung vermutlich schon in wenigen Tagen verdaut sein. Ich wäre jedenfalls nicht erstaunt, wenn der gestrige Montag den kursseitigen Tiefpunkt markiert.

+++

Auch in der Schweiz haben sich viele Aktien seit Mitte März kräftig erholt. Schnäppchen lassen sich kaum noch machen. Nicht wenige Marktakteure setzen deshalb auf die Gewinneraktien der letzten Wochen, wie etwa Logitech, Givaudan oder Lonza. "Stay with the winners", so verlautet denn auch aus den Handelsräumen hiesiger Banken.

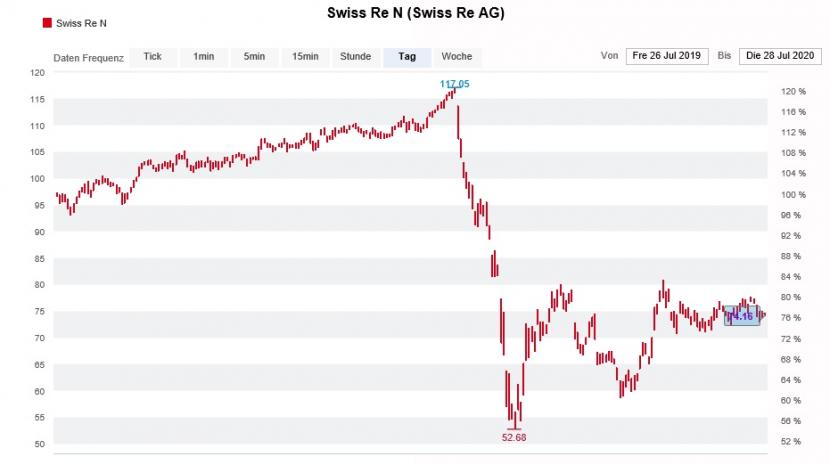

Eine ganz andere Linie verfolgt man im Global Wealth Management der UBS. Auf der taktischen Empfehlungsliste finden sich ganze vier Aktien aus der Schweiz. Neuster Zugang sind die dividendenstarken Papiere von Swiss Re. Sie werden mit einem 12-Monats-Kursziel von 93 Franken zum Kauf angepriesen – in Erwartung stark steigender Prämienansätze.

Schon seit Wochen bekunden die Aktien von Swiss Re sichtlich Mühe (Quelle: www.cash.ch)

Erst vor wenigen Tagen liess der Rückversicherungskonzern aus Zürich die Weltöffentlichkeit wissen, dass er die erste Jahreshälfte mit einem Verlust in Höhe von 1,1 Milliarden Dollar abgeschlossen habe. Analysten gingen von einem deutlich geringeren Fehlbetrag aus. Weitere wichtige Erkenntnisse erhoffe ich mir von der Halbjahresergebnisveröffentlichung vom Freitag. Dann wird sich zeigen, wie sich der Verlust zusammensetzt.

Auch die Partizipationsscheine von Schindler haben ihren Platz auf der taktischen Empfehlungsliste der UBS, wobei das 12-Monats-Kursziel 270 Franken lautet. Neben dem wachsenden Gewinnbeitrag aus dem Service- und Après-Vente-Geschäft argumentiert die Grossbank auch mit dem substanziellen Bewertungsabschlag des Aufzug- und Rolltreppenherstellers gegenüber dem Erzrivalen Kone.

Eine eher gewagte Wette sind die Aktien der früheren Novartis-Tochter Alcon. Sie werden mit einem 12-Monats-Kursziel von 65 Franken zum Kauf empfohlen. Die Folgen der Covid-19-Pandemie seien nur vorübergehender Natur und die Turnaround-Aussichten deshalb intakt, so heisst es bei der UBS. Gewagt ist die Wette deshalb, weil eine zweite oder gar dritte Pandemiewelle dem Spezialisten für Augenheilkunde noch einmal zusetzen und den Turnaround weiter hinauszögern könnte.

Vierte im Bunde sind die Papiere von Georg Fischer. Darf man der Grossbank Glauben schenken, dann hat die Widerstandsfähigkeit der Ertragskraft mit steigender Bedeutung des Rohrbaugeschäfts zugenommen. Mittlerweile ist dieser Geschäftszweig beim Schaffhauser Industriekonzern für fast drei Viertel des Jahresgewinns verantwortlich.

Mal schauen, was sich in den kommenden Wochen für Anleger mehr bezahlt macht: Auf die bisherigen Gewinner, oder aber auf die taktischen Kaufempfehlungen der UBS zu setzen...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |