Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Im Laufe des Februars berichtete ich an dieser Stelle hier mehrmals von einem Zustrom angloamerikanischer Gelder in die als weitestgehend konjunkturresistent geltenden Valoren von Roche, Givaudan oder Nestlé. Und auch Wachstumsaktien wie jene von Straumann, Lonza oder Sonova schienen es den Grossinvestoren aus Übersee sichtlich angetan zu haben. Das sei kein Zufall, so folgerte ich damals und vermutete eine Flucht in "sichere Häfen". Zu diesem Zeitpunkt wusste ich allerdings noch nicht, dass die Kurse schon wenige Tage rund um den Globus derart ins Rutschen geraten würden.

Seit wenigen Tagen lässt sich hierzulande nun genau das Gegenteil beobachten: Angloamerikanischen Gelder werden wieder aus genau diesen Aktien abgezogen - mit beinahe erschreckender Geschwindigkeit. So gingen die Papiere der ehemaligen Novartis-Tochter Alcon am gestrigen Montag um gut 10 Prozent tiefer aus dem Handel. Auch andere Qualitätsaktien wie jene von Givaudan, SGS oder Sonova hatten für einmal hohe Kursverluste zu beklagen. Bei Givaudan kam noch hinzu, dass sich ein nicht namentlich bekanntes Mitglied des Verwaltungsrats von Titeln des Aromen- und Duftstoffherstellers aus Genf im Gegenwert von knapp 1,8 Millionen Franken trennte.

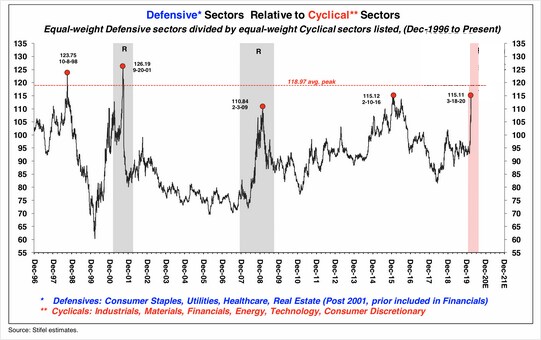

Entwicklung defensiver Aktiensektoren im Vergleich mit jener konjunkturabhängiger Aktiensektoren in New York (Quelle: Stifel)

Meine Vermutung: Erste mächtige Grossinvestoren aus Übersee wagen sich aus der Deckung und schichten aus konjunkturresistenten Aktien in solche von Unternehmen mit einem von der Wirtschaftsentwicklung abhängigen Tagesgeschäft um.

Genauso wie eine Schwalbe noch keinen Frühling macht, muss sich dieser Trend zuerst festigen. Dennoch gilt es, letzteren im Auge zu behalten. Gut in dieses Bild passt auch der grosse Derivatverfall vom letzten Freitag. Nicht zum ersten Mal würden die Karten rund um einen grossen Derivatverfall - im amerikanischen Raum auch "Quadruple Witching" genannt - neu gemischt.

Wichtige Anhaltspunkte erhoffe ich mir von den hiesigen Grossbankaktien. Für gewöhnlich geben sie dem Swiss Market Index (SMI) den Weg vor. Mit anderen Worten: Mit jedem Tag, an dem die Kurse der Credit Suisse nicht unter 6 Franken und jene der UBS nicht unter 7 Franken fallen, steigt die Wahrscheinlichkeit einer baldigen Bodenbildung.

+++

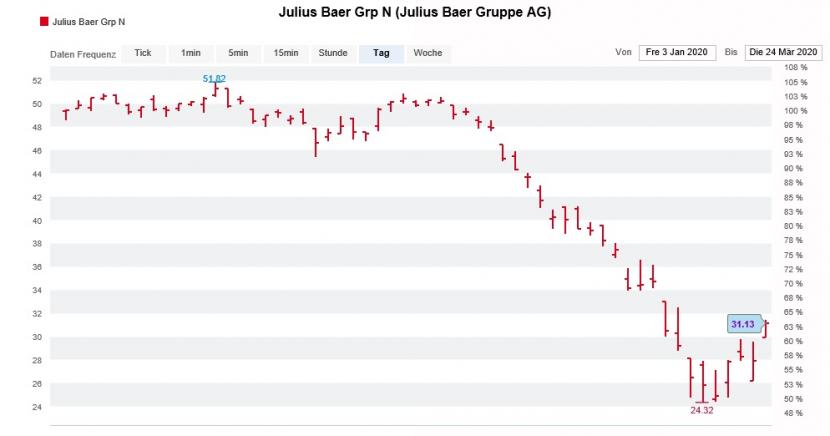

Wenige Wochen ist es her, da griff der bekannte Bankenanalyst Tom Mills von Jefferies tief in die Effektkiste: In einer Unternehmensstudie pries er die Aktien von Julius Bär lauthals mit einem Kursziel von 66 Franken zum Kauf an. Sollte sich die Zürcher Bank ambitionierten neuen Mittelfristzielen verschreiben und das millionenschwere Aktienrückkaufprogramm zum Dauerzustand machen, rechne er sogar mit Kursen von bis zu 83 Franken, so liess er damals durchblicken. Und das, obwohl die Papiere in den vorangegangenen 12 Monaten bereits um 40 Prozent gestiegen waren.

Doch es sollte alles ganz anders kommen: Anstatt bis auf 83 Franken vorzustossen, waren die Aktien in den letzten Tagen mal eben kurz für weniger als 25 Franken zu haben.

Kursentwicklung der Julius-Bär-Aktien seit Jahresbeginn (Quelle: www.cash.ch)

In einer Studie über die europäischen Vermögensverwalter gibt sich Mills etwas kleinlauter als auch schon. Er stutzt seine Gewinnschätzungen für Julius Bär um bis zu 25 Prozent und streicht das Kursziel auf 43 Franken zusammen. Angesichts des intakten Sparpotenzials sowie der verbleibenden fast 275 Millionen Franken für Aktienrückkäufe beharrt der Bankenanalyst auf seiner Kaufempfehlung.

Unterstützung erhält er nun von seinem Berufskollegen bei Merrill Lynch. Dieser stuft die Aktien von Julius Bär am Dienstagmorgen von "Neutral" auf "Buy" herauf und veranschlagt ein Kursziel von 40 Franken.

Wenn den beiden Bankenanalysten da bloss die Finma keinen Strich durch die Rechnung macht. Gut möglich nämlich, dass sie dem Beispiel der norwegischen Kollegen folgt und die hiesigen Banken dazu auffordert, die geplanten Dividendenzahlungen und Aktienrückkaufprogramme doch bitte überdenken zu wollen.

+++

Am Freitag zogen die Kurse für die Aktien des Stellenvermittlers Adecco kräftig an. Für die nötigen Impulse sorgte eine Heraufstufung von "Hold" auf "Buy" bei einem Kursziel von 43 Franken durch den für ABN AMRO tätigen Konrad Zomer. Der Analyst - er gilt als profunder Branchenkenner - liess durchblicken, dass er den jüngsten Kurszerfall für übertrieben hält.

Im Laufe des Freitagmorgens kosteten die Papiere zeitweise fast 40 Franken und damit mehr als 10 Prozent mehr als am Abend zuvor. Das nutzte ein Verwaltungsrat, um sich von Titeln im Gegenwert von fast 200'000 Franken zu trennen. Das lässt sich zumindest einer Offenlegungsmeldung an die Schweizer Börse SIX entnehmen.

Am Freitag stiessen die Adecco-Aktien mal kurz in die Nähe von 40 Franken vor (Quelle: www.cash.ch)

Wenn der besagte Verwaltungsrat Anstand besitzt, dann lässt er dem Analysten ein Dankeskärtchen sowie eine gute Kiste Rotwein zukommen. Das Nachsehen haben rückblickend diejenigen, die am Freitagmorgen der Kaufempfehlung Folge leisteten...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |