Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das neue Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Der breit gefasste Swiss Performance Index (SPI) schreibt auch nach dem langen Osterwochenende wieder neue Rekorde. Bei den nicht gerade erfolgsverwöhnten Aktionären der Credit Suisse dürfte sich die Freude über die Indexrekorde vermutlich aber in Grenzen halten. Mit einem Minus von etwas mehr als 11 Prozent wird der Grossbank die undankbare Rolle des Schlusslichts unter den hiesigen Grossunternehmen zuteil.

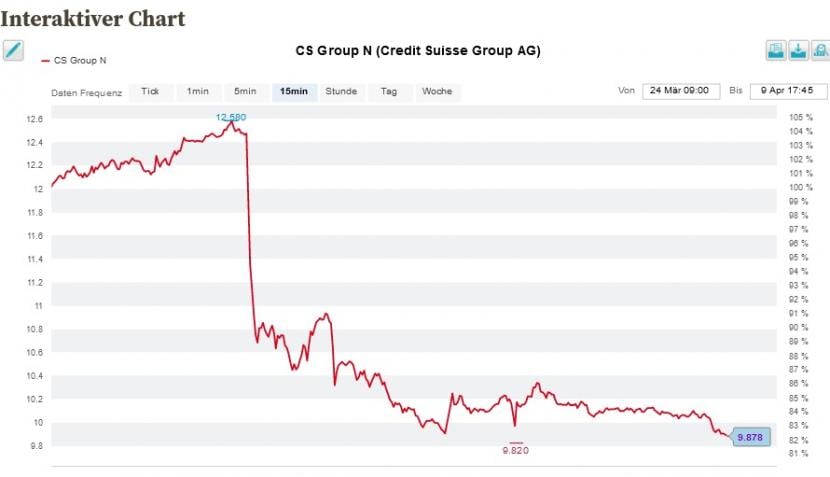

Im Affärenstrudel waren ihre Aktien am Dienstag zeitweise sogar für weniger als 10 Franken zu haben. Satte 4,4 Milliarden Franken hat die Credit Suisse im Zuge des Archegos-Debakels in den Sand gesetzt. Dieses Geld fehlt nun – beispielsweise wenn es darum geht, den Aktionären die ursprünglich geplante Dividende auszuzahlen, oder das Aktienrückkaufprogramm fortzusetzen. Darf man dem renommierten "The Wall Street Journal" Glauben schenken, dann könnten der Grossbank auch noch aus der Greensill-Affäre Kosten von umgerechnet bis zu 1,3 Milliarden Franken erwachsen.

Firmenchef Thomas Gottstein war in den letzten Tagen sichtlich um Schadensbegrenzung bemüht. Mit überblickbarem Erfolg: Egal ob Merrill Lynch, J.P. Morgan, BNP Paribas, Morgan Stanley oder Société Générale – was Rang und Namen hat, kündigte den Aktien fristlos die Liebe.

Mehrere Skandale und anschliessende Herunterstufungen setzten den Aktien der Credit Suisse in den letzten zwei Wochen zu (Quelle: www.cash.ch)

Die Aktionäre der Credit Suisse sind allerdings nicht die einzigen, denen momentan nicht nach Feiern zumute sein dürfte. Gerade jene von Roche und Novartis dürften wissen, wovon ich spreche.

Seit Novartis im Hinblick auf die Veröffentlichung des Quartalsergebnisses in die sogenannte Blackout-Period übergegangen ist und das Rückkaufprogramm über die zweite Handelslinie eingestellt hat, bekunden die Aktien des Gesundheitskonzerns aus Basel sichtlich Mühe.

Wie mir Londoner Händler berichten, haben den Valoren auch Umschichtungen in die Aktien von Nestlé das Wasser abgegraben. Von den drei Schwergewichten aus dem Swiss Market Index (SMI) weisen letztere derzeit die aussichtsreichste Ausgangslage auf. Unter den Blinden ist der Einäugige König – das gilt auch an der Börse.

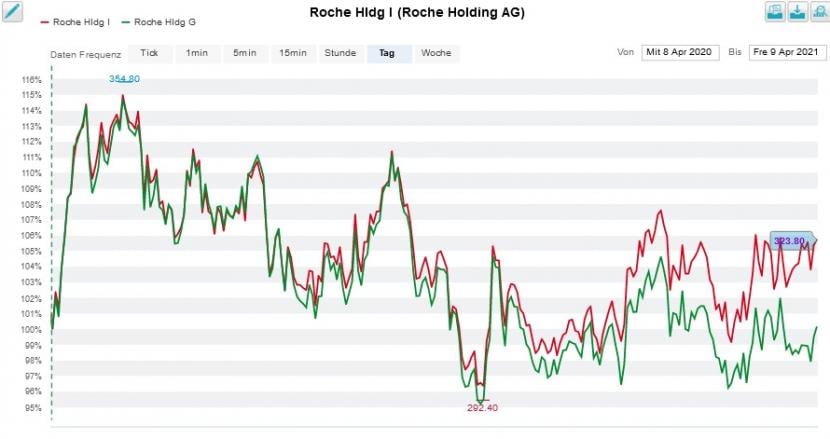

Nicht richtig schlau werde ich bei Roche. Da weisen beim Pharma-Urgestein aus Basel die Inhaberaktien erstmals seit Jahren wieder einen "Écart" von rund 5 Prozent gegenüber den Genussscheinen auf, ohne dass man sich an der Börse verblüfft die Augen reibt.

Ich weiss nicht ob ich eigentlich der Einzige bin, der sich an die Ära zurückerinnert fühlt, als sich der bekannte Financier Martin Ebner in den Inhaberaktien – und nur in den Inhaberaktien – tummelte? Ich werde jedenfalls das Gefühl nicht los, dass sich bei Roche etwas Grosses anbahnt...

Kursentwicklung der Inhaberaktien (rot) von Roche im Vergleich mit jener der Genussscheine (grün) (Quelle: www.cash.ch)

Kommen wir zu Zurich Insurance. Der April war erst wenige Tage alt, da machte die Geschäftsleitung Kasse. Insgesamt kamen Aktien mit einem Verkehrswert von fast 8 Millionen Franken zum Verkauf – und das nur wenige Tage vor Ausschüttung der grosszügigen Jahresdividende. Nichtsdestotrotz sollte man diese Transaktionen nicht überbewerten, liegt ihnen doch ein vordefinierter Verkaufsprozess zu Grunde. Ausserdem trennte sich die Geschäftsleitung der Versicherungsgruppe in den letzten Jahren immer wieder unmittelbar vor der Dividendenzahlung von Aktien, was auf steuerliche Gründe hindeutet. "Same procedure as every year", liesse sich da in Anlehnung auf den Silvester-Klassiker "Dinner for One" erwidern.

Anders als in früheren Jahren treffen die Titelverkäufe diesmal allerdings zeitnah auf Berichte aus Grossbritannien, wonach sich Zurich Insurance dort im Zusammenhang mit einem Immobilienskandal mit Schadenersatzforderungen von mehr als einer Milliarde Dollar konfrontiert sehe. Noch liegen mir dazu jedoch keine Analystenstimmen vor.

Apropos Analystenstimmen: Gut zwei Wochen ist es her, dass ich über Oddo-Analyst Jean Danjou berichtete. In einem Kommentar an seine Anlagekundschaft versuchte sich dieser für seine pessimistische Haltung gegenüber den Aktien von Richemont zu rechtfertigen, nachdem dem übermächtigen Rivalen Kering ein Interesse am Luxusgüterhersteller nachgesagt worden war.

Bekräftigte der Analyst damals seine "Underperform" lautende Verkaufsempfehlung sowie das Kursziel von 68 Franken, knickt er nun zumindest teilweise ein. In einer mehrere Seiten starken Studie zu den europäischen Luxusgüterherstellern zieht er das Kursziel auf 78 Franken nach. Bahnt sich da etwa eine Kapitulation auf Raten an? Darüber entscheidet vermutlich erst die Jahresergebnisveröffentlichung vom 21. Mai. Und bis dahin fliesst noch viel Wasser die Rhone hinunter.

Heute Freitag läutet Ems Chemie hierzulande die Quartalsberichterstattung ein. Einmal mehr übertrifft der Spezialitätenchemiehersteller im ersten Quartal selbst die kühnsten Erwartungen. Da das Unternehmen an den vage gehaltenen Jahresvorgaben festhält, reagiert die Börse allerdings eher etwas unterkühlt.

Kommende Woche nimmt die Berichterstattung langsam Fahrt auf. Am Dienstag meldet sich der Aromen- und Duftstoffhersteller Givaudan als erstes Unternehmen aus dem SMI zu Wort. Geht es nach UBS-Analyst Charles Eden, dann dürfen sich die Aktionäre freuen. Er erhöht im Vorfeld seine Gewinnschätzungen und preist die Aktien neuerdings mit einem 12-Monats-Kursziel von 4240 (zuvor 4150) Franken zum Kauf an.

Mehr zum Zahlenkranz von Givaudan am nächsten Freitag, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |