Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

"The trend is your friend", so lautet eine altbekannte amerikanische Börsenweisheit. Sie besagt, dass man sich an der Börse nie gegen einen allgemeingültigen Trend stemmen sollte.

Allerdings haben sich viele Fonds-Manager diese Börsenweisheit in den letzten Wochen und Monaten wohl etwas zu sehr verinnerlicht. Nun haben sie den Salat. Denn seit wenigen Tagen bekunden hierzulande die im bisherigen Jahresverlauf ach so beliebten Valoren von Nestlé, Roche und Novartis sichtlich Mühe. Es sind nicht mehr länger diese drei Indexschwergewichte, die dem Schweizer Aktienmarkt immer neue Rekorde bescheren.

Es überrascht deshalb nicht, haben mächtige ausländische Marktakteure begonnen, Gelder aus diesen konjunkturresistenten Valoren abzuziehen - ein auch als "Sektorrotationen" bekanntes Phänomen, das sich mittlerweile über ganz Europa erstreckt. Auch vor den Aktien wie etwa die des Pharmazulieferers Lonza Group, des Hörgeräteherstellers Sonova oder jenen der ehemaligen Novartis-Tochter Alcon machen mächtige ausländische Marktakteure nicht länger Halt.

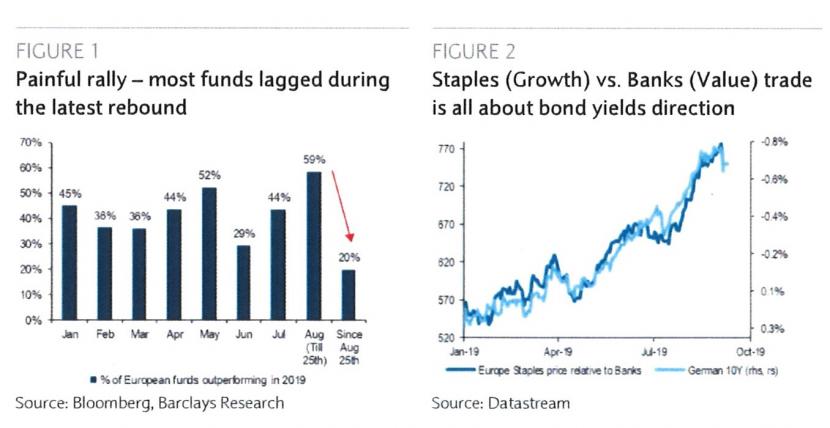

Interessante Einblicke liefert eine Strategiestudie der britischen Barclays. Haben zwischen Ende Juli und dem 25. August zwei von drei europäischen Aktienfonds den breiten Markt übertroffen, war es seither nur noch jeder Fünfte. Die Studienautoren sehen die Fonds-Manager deshalb unter Zugzwang geraten, sollten sich die neuen Branchenpräferenzen durchsetzen.

Noch zeichnet sich nur langsam ein Trend zurück in Richtung konjunktursensitiver Aktien und der Finanzwerte ab. Händler berichten mir denn auch von einem Schlagabtausch zweier Marktlager: Das eine Marktlager glaubt bei den hiesigen Indexschwergewichten auch weiterhin an steigende Kurse und nutzt den jüngsten Rücksetzer für Zukäufe. Das andere Marktlager hält dem entgegen und schichtet um.

Dass die Sektorrotationen keine Eintagsfliege sind, zeigt sich am Beispiel der Schweizer Grossbanken: Waren die Aktien der UBS vor vier Wochen noch für weniger als 10 Franken zu haben, kosten sie bereits wieder 16 Prozent mehr. Bei den Papieren der Erzrivalin Credit Suisse errechnet sich seit Mitte August gar ein Plus von fast 20 Prozent. Wenn Trends an den Aktienmärkten ändern, dann meist unterschwellig - aber schnell.

Ich könnte mir gut vorstellen, dass die ganz grossen Marktakteure noch zuwarten, bis sich dieser Trend weiter festigt. Wichtige Erkenntnisse erhoffe ich mir dabei von ausserbörslichen Blocktransaktionen. Zuletzt gestalteten sich die diesbezüglichen Handelsaktivitäten eher dünn. Eine kräftige Belebung wäre wohl ein eher schlechtes Zeichen. Ich will mir jedenfalls nicht ausmalen, was unserem konjunkturresistenten Schweizer Aktienmarkt drohen könnte, sollte der Damm brechen...

+++

Als die Berenberg Bank im vergangenen Januar in einer Unternehmensstudie zu Geberit eine ziemlich aggressive Verkaufsempfehlung für die Aktien des Sanitärtechnikspezialisten aussprach, ging ein Aufschrei durch die Handelsräume der hiesigen Banken. Der Aufschrei galt weniger der Empfehlung selber, als vielmehr dem für damalige Verhältnisse tiefen Kursziel von 300 Franken.

Doch es sollte alles ganz anders kommen: Anstatt in die Region von 300 Franken zurückzufallen, stiessen die Papiere innerhalb weniger Wochen auf 400 Franken vor. Das wollte Studienautorin Marta Bruska allerdings nicht auf sich sitzen lassen und strich das Kursziel demonstrativ auf 230 Franken zusammen. Ihr Hauptargument damals: Geberit habe Branchenstatistiken zufolge erstmals Marktanteile an die Konkurrenz verloren - etwas, das der Sanitärtechnikkonzern selber später widerlegen konnte.

Gut sechs Monate später und 70 Kursfranken höher ist der Druck auf Bruska wohl so stark geworden, dass sie kapituliert. Sie erhöht ihre Gewinnschätzungen um bis zu 30 Prozent und stuft die Aktien mit einem Kursziel von 430 (zuvor 230) Franken von "Sell" auf "Hold" herauf.

Kursentwicklung der Geberit-Aktien seit Jahresbeginn (Quelle: www.cash.ch)

Auch während sie die Papiere zum Verkauf empfohlen habe, sei ihr immer bewusst gewesen, dass Geberit über ein solides Geschäftsmodell verfüge, räumt die Analystin ein. Die Faktoren, welche sie zur Verkaufsempfehlung bewogen haben, hält sie indes weiterhin für intakt - wenn auch eher auf lange Sicht.

Ich schrieb schon Ende Februar, dass es sich bei der Schwarzmalerei der Berenberg-Analystin bloss um einen lauten Schrei nach Aufmerksamkeit handeln könnte und verwies auf die damals ziemlich entspannte Reaktion der Börse auf die einschneidende Kurszielreduktion. Letztmals doppelte ich Mitte August nach und unterstellte der Analystin Sturheit. Diesen Vorwurf nehme ich nun - trotz ihrer späten Einsicht - zurück.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |