Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

Rund um den Globus ziehen die Covid-19-Neuinfektionen noch immer rasant an. Bei den Todesfällen gibt es ebenfalls traurige Rekorde zu vermelden. Und als ob das nicht schon genug wäre, veranstaltet der "Twitterer-in-Chief" Donald Trump eine Zirkus-Nummer, die einer Weltmacht wie den Vereinigten Staaten schlichtweg nicht würdig ist.

Die Aktienmarktakteure scheint das allerdings nicht weiter zu kümmern. Solange die Notenpressen in den Kellerräumen der amerikanischen Notenbank unermüdlich rattern, ist ihre Welt in allerbester Ordnung. Ihre Gleichung ist denkbar einfach: Je grösser die Krise, desto mehr Liquidität pumpen die führenden Zentralbanken in die Wirtschaft. Entweder direkt, oder aber indirekt über mit der Notenpresse finanzierten fiskalpolitischen Massnahmen. Die (Liquiditäts-)Flut hebt bekanntlich alle Boote.

Vor wenigen Tagen ging ein lautes Raunen durch die Handelsräume hiesiger Banken, als ein amerikanischer Stratege der UBS eine gewagte Prognose machte. Er sehe nach den Wahlen bis zu 4000 Milliarden Dollar in Aktien fliessen, so hält er in einem 18 Seiten starken Strategiepapier fest. Seinen Erhebungen zufolge wartet mehr als die Hälfte der genannten Summe in bar am Spielfeldrand – bloss um wieder in Aktien investiert zu werden.

Beeindruckendes Kursfeuerwerk in den letzten Tagen auch beim Swiss Performance Index (Quelle: www.cash.ch)

Amerikanischen Fonds sagt der Stratege eine Kaufkraft von knapp 800 Milliarden Dollar nach, nicht-amerikanischen Fonds immerhin noch Raum für zusätzliche Aktieninvestments in Höhe von weiteren 130 Milliarden Dollar.

Zumindest in diesen beiden Punkten würden die für Merrill Lynch tätigen Berufskollegen wohl widersprechen. Erst kürzlich berichteten sie davon, dass die von Anlagefonds gehaltenen Barmittel auf den tiefsten Stand seit Beginn der Erhebungen von vor sechs Jahren gefallen sind.

Bei den Privatkunden der mächtigen amerikanischen Investmentbank zeichnen interne Statistiken hingegen ein anderes Bild. Von den verwalteten Vermögen in Höhe von 2700 Milliarden Dollar werden momentan fast 13 Prozent in Barmitteln gehalten. Die Aktienquote beträgt immerhin schon heute 60 Prozent.

Bei solch astronomisch hohen Zahlen kann einem schnell einmal schwindlig werden. Obwohl in Wirtschaft und Politik beinahe schon täglich mit solchen Summen herumjongliert wird, habe ich mich noch immer nicht an die vielen Nullen gewöhnt. Bei diesen gigantischen Barmitteln am Spielfeldrand überrascht mich jedenfalls nicht, dass Faktoren wie etwa die Unternehmensgewinnentwicklung, die Bewertung oder die Dividendenrendite kaum noch von Bedeutung sind.

The stock market is a derivative of the options market

— Christopher Cole (@vol_christopher) November 5, 2020

The market action the last two days has little to do with who won the Presidency, Senate, or expected policy or stimulus actions

It has everything to do with dealer hedging of short-dated options flows (gamma, vanna, charm)

Darf man Berichten aus Übersee Glauben schenken, dann liegt der Grund für das Kursfeuerwerk der letzten Tage ganz wo anders begraben: Einmal mehr dürften die aggressiven Kaufimpulse an der New Yorker Börse von bald verfallenden Call-Optionen ausgegangen sein.

+++

Der Industriekonzern Oerlikon blickt auf eine bewegte Vergangenheit zurück. Einst wollten gar Raider aus dem Nachbarland Österreich nach dem Ruder greifen. Es sollte bei einem Versuch bleiben, der dann im Einstieg Viktor Vekselbergs endete. Über sein Beteiligungsvehikel Liwet hält der russische Milliardär auch heute noch etwas mehr als 40 Prozent am Unternehmen. Ansonsten erinnert allerdings kaum noch etwas an diese wenig ruhmreiche Zeit zurück.

Ruhmreich ist allerdings auch die jüngere Firmengeschichte nicht – zumindest wenn man den Erfolg des Unternehmens an dessen Aktienkursentwicklung misst. Denn seit Jahres beginn errechnet sich noch immer ein sattes Minus von etwas mehr als 36 Prozent. Das wiederum deckt sich zwar mit anderen Automobilzulieferern. Doch anders als bei anderen reinen Zulieferern sind Grossabnehmer aus diesem darbenden Wirtschaftszweig bei Oerlikon bloss für jeden siebten Umsatzfranken verantwortlich. Mit anderen Worten: Eigentlich wird der Industriekonzern an der Börse völlig zu Unrecht in "Sippenhaft" genommen.

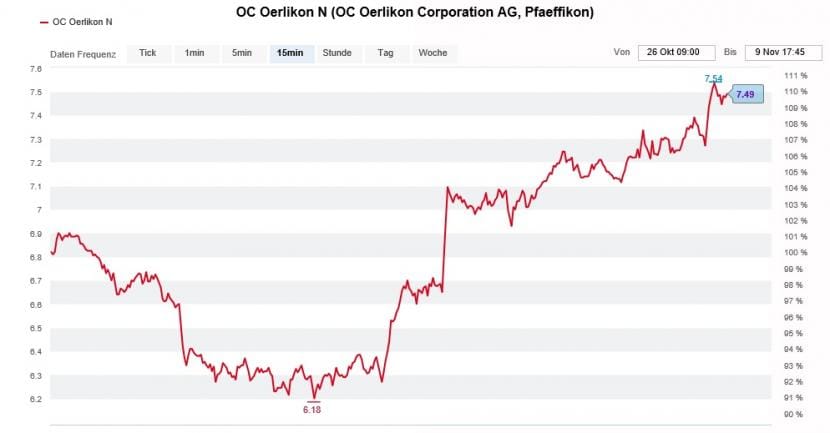

Seit der Quartalsergebnisveröffentlichung sind die Oerlikon-Aktien wieder gefragt (Quelle: www.cash.ch)

Kommt hinzu, dass dem Unternehmen im zurückliegenden dritten Quartal beeindruckende Kostenverbesserungen gelangen. Um letzteren sowie den besseren Wachstumsaussichten Rechnung zu tragen, erhöht UBS-Analyst Sebastian Vogel seine künftigen Gewinnschätzungen um bis zu 23 Prozent. Aus seiner Sicht bleiben die Aktien ein klarer Kauf. Das 12-Monats-Kursziel gibt er neuerdings mit 10,60 (zuvor 10,20) Franken an, was fast 50 Prozent über den letztbezahlten Kursen liegt.

Dass Oerlikon auf Gedeihen und Verderben den Launen der Konjunktur ausgeliefert ist, lässt sich nicht von der Hand weisen. Dennoch wird das gedrückte Kurs- und Bewertungsniveau der starken Marktstellung des Oberflächenbehandlungsspezialisten aus Pfäffikon nicht gerecht. Das macht die Aktien zu einem heissen Favoriten für das kommende Börsenjahr, soviel sei an dieser Stelle schon mal verraten.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |