Seit Jahresbeginn sind die Rohstoffnotierungen auf breiter Front nochmals kräftig gestiegen. Sie haben sich teilweise besser entwickelt als die Aktienindizes. Die Ölpreise liegen wieder über 60 US-Dollar, Industriemetalle wie Kupfer und Eisenerz notieren so hoch wie seit Jahren nicht mehr. Bereits werden Stimmen laut, die den Beginn eines neuen Rohstoff-Superzyklus ausrufen, also einer mehrjährigen Periode (üblicherweise etwa ein Jahrzehnt) anziehender Nachfrage, die das Angebot übersteigt. Sie verweisen unter anderem darauf, dass die globalen Stimulusmassnahmen mehr Wert auf die Schaffung von Arbeitsplätzen und ökologische Nachhaltigkeit legen als auf Inflationskontrolle.

Getrieben wurde der seit November anhaltende Preisaufschwung vor allem durch den Durchbruch bei den Impfstoffen, die Fördermengenkürzung der «OPEC+»-Gruppe und die Nachfrage aus China, dem weltweit grössten Abnehmer von Rohstoffen. Unterstützung erhielt der Preisanstieg auch durch den konjunkturellen Aufwind. Dazu gesellen sich die Dollarschwäche und der zunehmende Appetit der Investoren auf zyklische Vermögenswerte, der durch die weltweit ultraexpansive Geldpolitik und die massiven Fiskalspritzen genährt wird.

Rally oder Superzyklus?

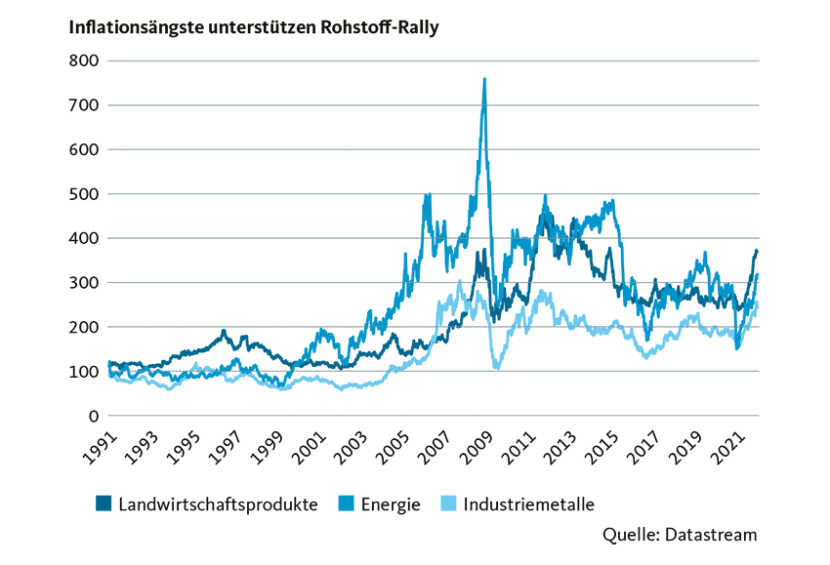

Alle Rohstoffe über einen Kamm zu scheren, ist schwierig. Aber viele von ihnen verbindet, dass sie für die ersten Stufen wirtschaftlicher Produktionsprozesse benötigt werden, inklusive Fertigwaren und Lebensmittel. Die nachfolgende Grafik zeigt die Preisentwicklung für Rohstoffe, die stellvertretend für Energie, Industriemetalle und Landwirtschaft stehen. Die kräftigen Preisanstiege seit dem Corona-Tief reflektieren die Erwartung einer deutlich anziehenden Nachfrage im Sog der globalen Konjunkturerholung und damit zusammenhängend auch höheren Inflationsraten im laufenden Jahr. Zusätzlichen Rückenwind erhält die Nachfrage durch die Liquiditätsflut, die dank billionenschwerer Pandemie-Hilfsprogramme in die Wirtschaft fliesst.

Für das laufende Jahr wird eine robuste Erholung der Weltwirtschaft um 5,5 Prozent erwartet. Die globale Wachstumsbeschleunigung und die immensen Konjunkturpakete stützen bzw. kurbeln die Nachfrage und die Preise an den Rohstoffmärkten an. Die Preissteigerungen wertet die Migros Bank aber als zyklische Erholung. Unserer Meinung nach ist es verfrüht, bereits den nächsten Rohstoff-Superzyklus auszurufen. So zeigt etwa der Blick in die Vergangenheit, dass ein Superzyklus üblicherweise nur alle paar Jahrzehnte auftritt.

Superzyklen treten nur selten auf

In den letzten 120 Jahren gab es nur vier ausgedehnte Boomphasen an den Rohstoffmärkten. Jede dieser Boomphasen zeichnete sich durch eine einzigartige Triebkraft aus. Zwei davon waren auf die Erholung von Kriegen zurückzuführen und eine auf den Opec-Schock in den Siebzigerjahren. Das Ende des letzten Superzyklus liegt erst etwa zehn Jahre zurück. Von 2000 bis 2011, nur kurz unterbrochen durch die Finanzkrise von 2008, boomten die Rohstoffmärkte vor allem im Zuge von Chinas rapidem Aufstieg zu einer Weltwirtschaftsmacht und seiner raschen Industrialisierung. Rückblickend sind Superzyklen leicht identifizierbar, den Start eines neuen jahrzehntelangen Booms zu erkennen, ist dagegen ungleich schwieriger.

Obwohl sich die Welt durch die zunehmende Nutzung erneuerbarer Energie und die Modernisierung energieintensiver Industrien in Richtung einer kohlenstofffreien Wirtschaft entwickelt, mangelt es derzeit an einer vergleichbaren Schubkraft wie bei früheren Superzyklen. Eine dezidierte Klimapolitik hat zwar das Potenzial, die Nachfrage nach wichtigen Metallen wie Kupfer, Nickel, Kobalt und Lithium anzutreiben. Denn diese Rohstoffe werden für eine kohlenstoffarme Infrastruktur gebraucht. Aber Übergänge in der Energiewirtschaft dauern in der Regel Jahrzehnte. Erst wenn konkrete Massnahmen zur Energiewende gross- und breitflächig umgesetzt werden, dürfte die Nachfrage in grossem Umfang steigen.

Rohstoffsektoren, die am stärksten von der Pandemie getroffen wurden, werden sich dieses Jahr wahrscheinlich gut entwickeln. Dazu gehören beispielsweise die Energiemärkte, die von der zunehmenden Mobilität profitieren sollten, sobald sich die Menschen aufgrund der Corona-Impfungen wieder sicherer fühlen und die Covid-19-Restrikitionen zurückgefahren werden. Allgemein erwartet die Migros Bank für die Rohstoffmärkte aber eine bescheidenere Preisentwicklung als in den letzten Monaten. Teilweise dürfte es auch zu Rückschlägen kommen. Einige Faktoren, die die jüngste Rohstoffhausse genährt haben, sind unserer Ansicht nach nur vorübergehender Natur – und kein Fundament für einen neuen Superzyklus.

Stark abhängig von Chinas Konjunktur

Das betrifft besonders die Nachfrage aus China. Die Volksrepublik ist beispielsweise für gut die Hälfte der weltweiten Nachfrage nach Stahl, Nickel, Kupfer und Aluminium verantwortlich. Zudem ist China in vielen Bereichen einer der grössten Rohstoff-Förderer bzw. Veredler und hat somit auch auf der Angebotsseite einen grossen Einfluss auf die Weltmarktpreise. Im vergangenen Jahr war die rasche Wirtschaftserholung im fernöstlichen Riesenreich der Schlüsselfaktor für die Nachfrage nach Rohstoffen. Zuzuschreiben war Chinas Konjunkturerholung aber vor allem einem billionenschweren Fiskalpaket, das überproportional hohe Investitionen für den ressourcenintensiven Bau- und Infrastruktursektor enthielt.

Unseren Prognosen zufolge wird Chinas Wirtschaft dieses Jahr um solide 8,2 Prozent wachsen. Doch Peking hat bereits damit begonnen, einen Teil seiner Stimulusprogramme zurückzufahren, mit denen es den Wirtschaftsmotor pandemiebedingt angekurbelt hat. Der Schwung dieser Konjunkturmassnahmen wird im laufenden Jahr nachlassen. Ein weiteres Konjunkturpaket in ähnlich hohem Umfang zeichnet sich derzeit nicht ab. Bei den am stärksten von China abhängigen Rohstoffen – vor allem bei einigen Basismetallen – orten wir daher Rückschlagsrisiken. Längerfristig will Peking weg vom bislang investitionsgetriebenen Wachstumsmodell und stärker hin zur Service- und Konsumwirtschaft. Diese Transformation dürfte dazu führen, dass das Wachstum der Rohstoffnachfrage künftig nachlassen sollte.

Weniger Engpässe

Die Investitionen im Rohstoffsektor mögen derzeit auf tiefem Niveau liegen, es ist aber unwahrscheinlich, dass sich die Preishausse deshalb in einen breit angelegten, mehrjährigen Superzyklus wandelt. Denn viele Rohstoffe waren und sind reichlich vorhanden, einschliesslich Rohöl. Das Überangebot hielt im letzten Jahrzehnt die Rohstoffpreise tief. Die gegenwärtige Rally an den Metallmärkten begründet sich teilweise mit den pandemiebedingten Unterbrechungen der Minenaktivitäten in Lateinamerika und anderen wichtigen Abbaugebieten. Dieses Risiko sollte zunehmend schwinden. Die durch die Lieferkettenstörungen verursachten Versorgungsengpässe werden im Zuge eines sich normalisierenden Wirtschaftslebens und der Impffortschritte nachlassen. Zudem werden künftig wieder neue Kapazitäten auf den Markt kommen. Bei einigen Basismetallen könnte schon bald wieder ein Überangebot herrschen.

Disclaimer Die in dieser Publikation der Migros Bank AG enthaltenen Informationen dienen zu Werbe- und Informationszwecken gemäss Art. 68 des Finanzdienstleistungsgesetzes. Sie sind nicht das Ergebnis einer (unabhängigen) Finanzanalyse. Die darin enthaltenen Informationen begründen weder eine Aufforderung, ein Angebot noch eine Empfehlung zum Kauf und Verkauf von Anlageinstrumenten oder zur Durchführung bestimmter Transaktionen oder zum Abschluss eines anderen Rechtsgeschäftes, sondern haben ausschliesslich beschreibenden, informativen Charakter. Insbesondere stellen sie keine persönliche Empfehlung oder Anlageberatung dar. Sie berücksichtigen weder Anlageziele, das bestehende Portfolio noch die Risikobereitschaft oder Risikofähigkeit oder finanzielle Situation oder andere besondere Bedürfnisse des Empfängers. Der Empfänger ist ausdrücklich aufgerufen, seine allfälligen Anlageentscheide auf Grund eigener Abklärungen inklusive Studium der rechtsverbindlichen Basisinformationsblätter und Prospekte oder auf der Informationsbasis einer Anlageberatung zu treffen. Die Migros Bank übernimmt keine Garantie für die Richtigkeit bzw. die Vollständigkeit der vorliegenden Informationen und lehnt jegliche Haftung für allfällige Verluste oder Schäden irgendwelcher Art ab, welche durch den Gebrauch dieser Information entstehen könnten. Die vorliegenden Informationen stellen lediglich eine Momentaufnahme im aufgedruckten Zeitpunkt dar; es erfolgen keine automatischen, regelmässigen Anpassungen. |