Als Sitz der Organisation erdölexportierender Länder (OPEC) ist Wien eine Art «Hotspot» der globalen Ölmärkte. In der österreichischen Hauptstadt werden wichtige Weichenstellungen für die weltweite Versorgung mit dem Energieträger getätigt. Im vergangenen Dezember verständigte sich das Kartell dort mit weiteren Förderländern, allen voran Russland, auf eine Kürzung der Produktion. Um einer drohenden Überversorgung entgegenzuwirken, hat die als «OPEC+» bezeichnete Allianz ihre Produktion ab Januar 2019 um 1.2 Millionen Barrel pro Tag gedrosselt. Rund drei Wochen nach diesem Beschluss drehte der Ölpreis dynamisch nach oben. Ein Fass der Nordseegattung Brent hat sich seit dem Jahreswechsel um 24 Prozent verteuert.*

OPEC+ warten ab

Am 17. April kommen die OPEC+ in Wien erneut zusammen. So wie es aussieht, wird die Gruppe trotz der jüngsten Preisavancen keine Abstriche an der skizzierten Vereinbarung machen. Dafür spricht jedenfalls ein aktuelles Interview des saudi-arabischen Energieministers Khalid Al-Falih. Im Gespräch mit Reuters bekannte sich der Vertreter des führenden OPEC-Mitgliedes zu der Förderbremse. Ihm zufolge wäre es zu früh, vor dem Juni-Treffen der Allianz etwas an dem Abkommen zu ändern.1 Schon jetzt schlägt sich die Kürzung markant in den Produktionsdaten nieder. Laut UBS CIO GWM lag die tägliche Förderung der OPEC in Februar um mehr als zwei Millionen Barrel unter dem Niveau von Oktober 2018. Global betrachtet rechnen die Analysten mit einer weiteren Verknappung. Während die US-Ölförderung in den vergangenen Monaten stabil geblieben sein dürfte, unterstellen sie bei dieser Prognose einen saisonbedingten Anstieg des Verbrauchs.2

China deckt sich ein

Was die Nachfrage anbelangt, nimmt China laut UBS CIO GWM eine spezielle Rolle ein. Gleich einem Schwamm würde das Reich der Mitte voraussichtlich überschüssige Ölmengen vom Weltmarkt absaugen und auf diese Weise zur Verknappung des Angebots beitragen. Zuletzt hat sich Peking jedenfalls im grossen Stil mit dem Energieträger eingedeckt: Mit 10.27 Millionen Barrel pro Tag übertrafen die Einfuhren im Februar den vierten Monat nacheinander die Marke von zehn Millionen Barrel. Gleichzeitig lagen sie nur knapp unter der im November erreichten Rekordmenge von täglich 10.47 Millionen Fass. CIO GWM rechnet für die kommenden Monate mit der Fortsetzung des jüngsten Trends. Während der Verbrauch des weltgrössten Importeurs steigt, ist die inländische Produktion auf ein Mehrjahrestief gefallen. Als ein weiteres Argument für steigende Einfuhren nennen die Analysten eine mögliche Erhöhung der strategischen Reserven. China hat sich einen Ausbau der Lagerkapazitäten über die kommenden Jahre vorgenommen.

Sorgen, wonach der Öldurst des Schwellenlandes im Zuge einer sich abkühlenden Konjunktur nachlassen könnte, teilen die Analysten nicht. Vielmehr halten sie es für möglich, dass die US-Sanktionen gegen die OPEC-Mitglieder Venezuela und Iran die Nachfrage positiv beeinflussen. China könnte auf diese Weise möglichen Lieferengpässen vorgreifen. Vor dem Hintergrund der erwarteten Verknappung am globalen Ölmarkt fällt die Preisprognose von UBS CIO GWM positiv aus. Die Experten trauen Brent in den kommenden Monaten einen Anstieg in Richtung der Spanne von 70 bis 80 US-Dollar zu.3

Unterschiedliche Anlagelösungen

Mit einem ETC (Symbol: TCOCIU) auf den UBS Bloomberg CMCI Brent Crude Oil USD TR Index können Anleger auf einen weiter steigenden Ölpreis setzen. Anders als traditionelle Rohstoffbenchmarks, die sich auf den nächstfälligen Terminkontrakt konzentrieren, positioniert sich der Basiswert über die gesamte Forward-Kurve hinweg . Dadurch besteht eine Diversifikation in punkto Kontrakt-Fälligkeiten. Zum Einsatz kommt auch das optimierte CMCI-Rollverfahren – es kann negative Effekte in einer Contango-Situation reduzieren. Wer eine Anlage in Schweizer Franken bevorzugt kann in den ETC auf die CHF-Version (Symbol: CCOCIU) des Index (UBS Bloomberg CMCI Brent Crude Oil CHF Monthly Hedged TR Index) investieren. Eine Alternative zum direkten Engagement am Ölmarkt bieten Barrier Reverse Convertibles. UBS hat gerade einen Kick-In GOAL (Symbol: KDHDDU) auf dem nächstfälligen WTI-Future lanciert. Solange für diesen Kontrakt während der Laufzeit kein Tagesschlusskurs festgestellt wird, welcher auf oder unter der Barriere von 67.50 Prozent des Startniveaus liegt, wirft das Produkt in USD am Laufzeitende eine Rendite von 10.00 Prozent p.a. ab. Die Emission ist mit einer Autocallable-Funktion ausgestattet: Sobald WTI an einem Beobachtungstag auf oder über der Anfangsfixierung schliesst, wird das Produkt vorzeitig zurückbezahlt. Anleger erhalten dann neben dem vollständigen Nominal eine anteiligen Couponzahlung.

Bitte beachten Sie bei strukturierten Produkten das Emittentenrisiko. Das eingesetzte Kapital kann – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz des Emittenten verloren gehen.

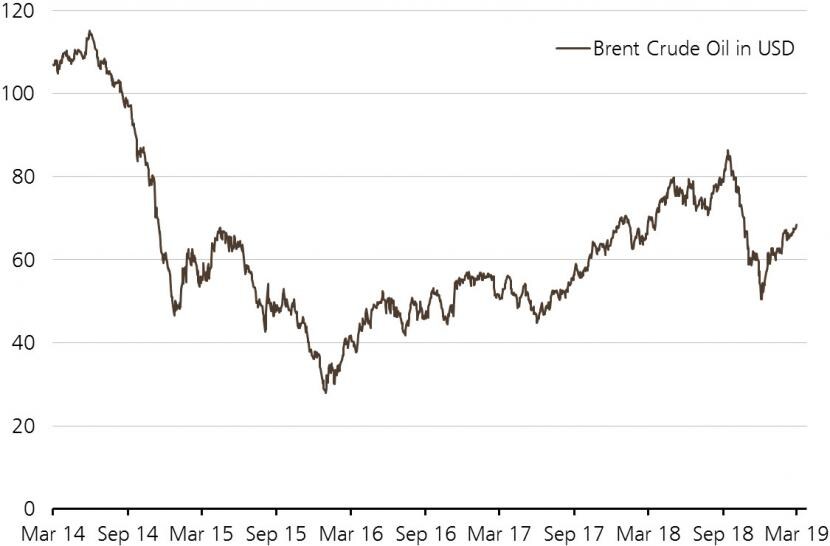

Brent-Rohöl (US-Dollar je Barrel) 5 Jahre*

Quelle: Bloomberg, UBS

Zeitraum: 21.03.2014 bis 20.03.2019

* Vergangene Wertentwicklungen sind keine Indikationen für zukünftige Wertentwicklungen

1) Quelle: Thomson Reuters, Medienbericht, 11.03.2019

2) Quelle: UBS CIO GWM, Energie, «Rohöl: Geringe Positionen», 06.03.2019

3) Quelle: UBS CIO GWM, Energy, «Crude oil: China’s sponge function», 11.03.2019