"Alles wird gut" – diese Lebensweisheit passt sehr gut zur jüngsten Entwicklung an den Aktienmärkten. Das gilt auch und gerade für den SMI: Ende Oktober konnte der heimische Leitindex eine mehrmonatige Seitwärtsbewegung nach oben auflösen. Dabei kletterten die 20 Schweizer Large Caps zum ersten Mal über die Marke von 10'200 Punkten (siehe Grafik 1).

Getreu dem eingangs skizzierten Motto scheinen die Investoren die Furcht vor den grossen Belastungsfaktoren zu verlieren. Das gilt zum einen für den Handelsstreit zwischen den USA und China. Ende Oktober näherten sich die beiden Länder an. Nach eigenen Angaben standen sie kurz davor, ein unterschriftsreifes Teilabkommen zu erstellen. Gleichzeitig ist Europa einem möglichen Albtraum – bezeichnenderweise an Halloween – entkommen: Anders als befürchtet hat Grossbritannien die Europäische Union am 31. Oktober nicht im Chaos verlassen. Vielmehr zwang das Parlament in London Premierminister Boris Johnson dazu, in Brüssel um einen Aufschub zu bitten. Die EU gibt den Briten nun bis Ende Januar 2020 Zeit, um sich auf die Art und Weise des Abschieds zu verständigen.

Zykliker gehen voran

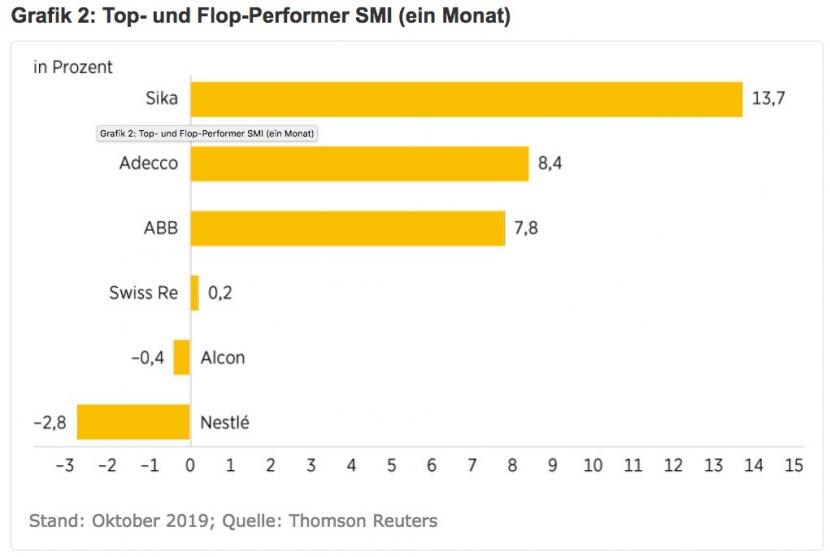

Die Börsen atmeten auf, obwohl der makroökonomische "Flurschaden" aus Zollstreit und Brexit mittlerweile kaum zu übersehen ist. In der Schweiz hat die Expertengruppe des Bundes ihre Konjunkturprognose im September nach unten angepasst. Das Gremium geht davon aus, dass die heimische Wirtschaft 2019 um 0,8 Prozent expandiert. Zuvor lag die Messlatte bei einem Wachstum von 1,2 Prozent. "Die Weltwirtschaft dürfte sich schwächer entwickeln als bisher angenommen, und die Unsicherheit ist gross", brachten die Experten ihre Einschätzung auf den Punkt. Und doch schoben zuletzt vor allem die Zykliker den Schweizer Aktienmarkt an. Mit Sika, Adecco und ABB führen drei besonders konjunktursensible Werte das kurzfristige Performance-Ranking an (siehe Grafik 2). Hinter der Outperformance verbirgt sich die Hoffnung, dass der Abschwung – gerade nach den jüngsten geopolitischen Lichtblicken – nicht allzu heftig ausfällt.

An dieser Stelle kommen die Notenbanken ins Spiel. Sie greifen der Konjunktur und damit auch den Börsen mehr denn je unter die Arme. Während EZB und SNB an der Nullzinspolitik festhalten, hat die Fed in den vergangenen Monaten einen regelrechten "U-Turn" vollzogen: An ihrer Oktober-Sitzung schraubte die US-Notenbank den Schlüsselsatz wie erwartet um 25 Basispunkte auf die neue Spanne von 1,50 bis 1,75 Prozent zurück. Es war die dritte Senkung nacheinander. Gleichzeitig signalisierte die Fed eine Zinspause. Laut Notenbankpräsident Jerome Powell haben sich die Risiken – die er hauptsächlich als extern ansieht – seit der letzten Sitzung in eine positive Richtung entwickelt. "Wohl nur eine wesentliche Neueinschätzung des Ausblicks würde die Fed dazu bringen, weitere Zinssenkungen vorzunehmen", kommentierte Commerzbank-Ökonom Bernd Weidensteiner die jüngste Entscheidung.

Überzeugende Zwischenberichte

Hoffnung auf einen glimpflichen Ausgang des konjunkturellen Bremsvorgangs macht auch die laufende Berichtssaison. Aus dem SMI liess unter anderem der momentane Top-Performer aufhorchen. In den ersten neun Monaten ist Sika kräftig gewachsen und hat einen Rekordumsatz erzielt. Mit 6,01 Milliarden Schweizer Franken lagen die Erlöse um 12,9 Prozent über dem Vorjahresniveau. Beim Überschuss kam der Bauchemiekonzern um 7,4 Prozent auf 566,8 Millionen Schweizer Franken voran. Anfang Oktober hatte Sika im Rahmen des Capital Markets Day bereits das Margenziel bis 2023 nach oben geschraubt.

Einen weiteren Beleg für den anhaltenden Boom der internationalen Bauindustrie kommt von einem Kunden des Produzenten von Kleb-, Dicht-, Dämpf- und Verstärkungsmaterialien: LafargeHolcim verdiente im dritten Quartal mehr als von Analysten im Schnitt erwartet. Ausserdem blicke CEO Jan Jenisch optimistisch nach vorne. "Viele Branchen berichten im Moment über rückläufige Volumina, vor allem der Autosektor. Bei uns ist das nicht der Fall", erklärte der Chef des weltgrössten Zementherstellers.

Dividenden als Zinsalternative

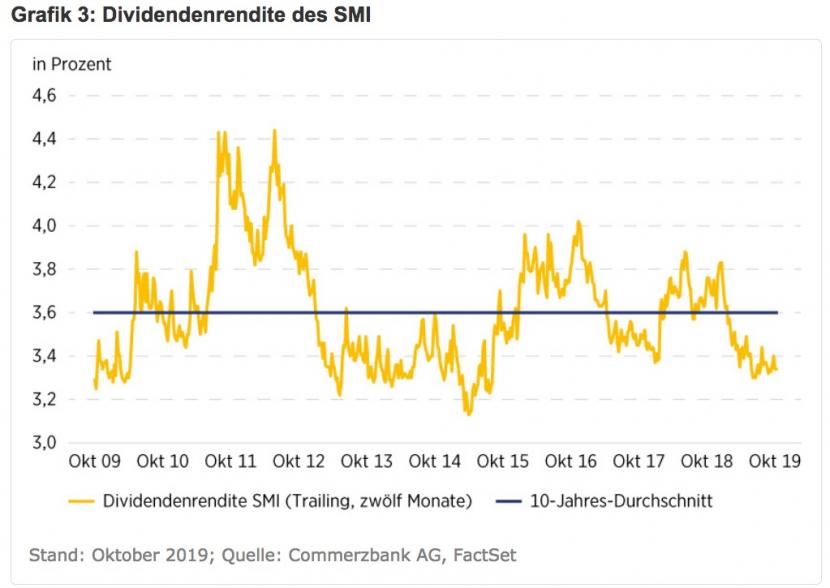

Ein zentrales Argument für die Anlageklasse Aktien bleiben auf der Zielgeraden des Börsenjahres die Dividenden. Zwar ist die Ausschüttungsrendite für den SMI unter den längerfristigen Durchschnitt gefallen. Gleichwohl errechnet sich aus den über einen Zeitraum von zwölf Monaten gezahlten Dividenden noch immer eine Rendite von 3,3 Prozent (siehe Grafik 3). Zum Vergleich: Die 10-jährige Eidgenossenschaft steht trotz einer leichten Erholung deutlich unter der Nulllinie. Natürlich müssen Anleger bestimmte Risiken in Kauf nehmen, sobald sie den Renditevorsprung abgreifen möchten. Dazu dürften bis auf Weiteres Handelsstreit und Brexit zählen. Trotz aller Fortschritte ist es zu früh, um hier im Sinne von "Alles wird gut" eine komplette Entwarnung zu geben.