In der Vermögensverwaltung ist Wissen das A und O. Auf der einen Seite wird es immer schwieriger, relevante Fakten zu einem Unternehmen oder zur Konjunktur vor dem Gesamtmarkt aufzudecken. Denn wir leben in einer Zeit der sofortigen Informationsverfügbarkeit und regulierter Berichterstattung. Auf der anderen Seite ermöglicht die enorme Zunahme von Datenvolumen und Rechenleistung, durch eine schnellere und bessere Interpretation von Informationen Wissensvorsprünge zu erreichen.

Datenaufbereitung gleicht dem Goldschürfen

Menschliche Aktivitäten erzeugen riesige Mengen öffentlich verfügbarer Daten, auch bekannt unter dem Stichwort "Big Data". Das Schürfen nach darin verborgenen Mustern gleicht der Suche nach Goldklumpen. Wer sie findet, kann Einblicke in aktuelle Trends erhalten und damit Wissensvorsprünge gewinnen. Dies gilt besonders für das Asset Management. Beispiele dafür sind Veränderungen in der Einstellung gegenüber einer Aktie oder im Verbraucherverhalten. Informationen dazu lassen sich durch unterschiedliche Formen der Datenanalyse erreichen. Die fortgeschrittensten davon sind die Fähigkeiten zum kognitiven Lernen und zur Problemlösung durch maschinelle oder künstliche Intelligenz.

Welchen Ansatz Asset Manager dabei genau verfolgen, sollte zur jeweiligen DNA des Hauses passen und hängt vom Anlagestil ab. Beispielsweise nutzen wir bei Columbia Threadneedle Investments als aktiver Vermögensverwalter künstliche Intelligenz als "erweiterte Intelligenz" – sprich als zusätzliche Informationsquelle, die Portfoliomanager bei ihren Anlageentscheidungen unterstützt. Wir geben unseren Portfoliomanagern Rechenleistung an die Hand, die diese in die Lage versetzt, unstrukturierte Daten zu analysieren und so ein besseres Verständnis für Unternehmensentwicklungen zu entwickeln. Zudem haben wir ein Team aus Datenwissenschaftlern eingerichtet, das Daten effizienter sammeln und daraus neue Erkenntnisse gewinnen kann.

KI erweitert menschliche Intelligenz

Datenwissenschaftler innerhalb von Investmentteams können dazu beitragen, zusätzliche Informationen aus Quellen zu extrahieren. Dabei geht es vor allem um Informationen, die klassische Finanzanalysten selbst nur schwer handhaben können – beispielsweise unstrukturierte oder grosse Datensätze. Denn auf der Basis von KI lassen sich Prozesse entwickeln, um Informationen wesentlich effizienter zu extrahieren. Auf diese Weise bleibt Analysten mehr Zeit, um sich auf das eigentliche Research zu konzentrieren statt auf das Sammeln von Daten. Die zusätzlichen Informationen, die sich so gewinnen lassen, liefern Erkenntnisse, die Investmentteams bei der Entwicklung von Anlageideen unterstützen. Auf diese Weise kann KI menschliche Intelligenz erweitern, ohne dass sich der langfristig bewährte und bei Kunden etablierte Anlageansatz ändern muss.

Nehmen wir als aktuelles Beispiel die Corona-Pandemie: Klassische Makro-Daten sind hilfreich bei der Analyse, welche Folgen die Pandemie bislang gehabt hat. Beim Blick nach vorn sind sie jedoch weniger aussagekräftig. Aus diesem Grund sind Asset Manager gut beraten, zusätzliche Konjunkturindikatoren zu nutzen. Big Data und technologischer Fortschritt bieten entsprechende Chancen. Denn sie ermöglichen immer umfassendere und präzisere Analysen – und dadurch Informationsvorsprünge. Entsprechende Signale liefern unter anderem die Luftverschmutzung, der öffentliche Verkehr und frei verfügbare Bewegungsprofile von Handys: Lässt sich aus der Kombination dieser Daten ablesen, dass die Mobilität wieder steigt, kann dies ein Frühindikator für die wirtschaftliche Aktivität sein.

Natürliche Sprachverarbeitung ermöglicht Stimmungsanalysen

In welcher Form sich künstliche Intelligenz im Asset Management einsetzen lässt, ist vielfältig. Besonders aussichtsreich ist unter anderem die natürliche Sprachverarbeitung (auf Englisch: Natural Language Processing, kurz NLP, die wir bei Columbia Threadneedle nutzen. Dabei handelt es sich um einen Zweig des maschinellen Lernens. NLP leistet unseren Analysten und Investmentteams Hilfestellung beim Ermitteln von Veränderungen der öffentlichen Einstellung gegenüber Unternehmen, und zwar auf der Grundlage von Input aus sozialen Medien und der Finanzberichterstattung von Unternehmen.

Beispielsweise nutzen wir NLP im Rahmen von Stimmungsanalysen. Denn anhand von Daten aus sozialen Medien lassen sich Rückschlüsse auf Änderungen der Verbraucherstimmung gegenüber Marken ziehen. Dadurch erhalten unsere Analysten mehr Informationen über die Branchen und Unternehmen, die sie abdecken. Dies kann Erkenntnisse liefern, die ihre Empfehlungen zusätzlich unterfüttern. Über diese Einbindung in die Investmentanalyse hinaus nutzen wir KI zum Beispiel, um den Portfolioaufbau mithilfe von Optimierungsalgorithmen zu verbessern.

Investmentexperten treiben KI-Einsatz voran

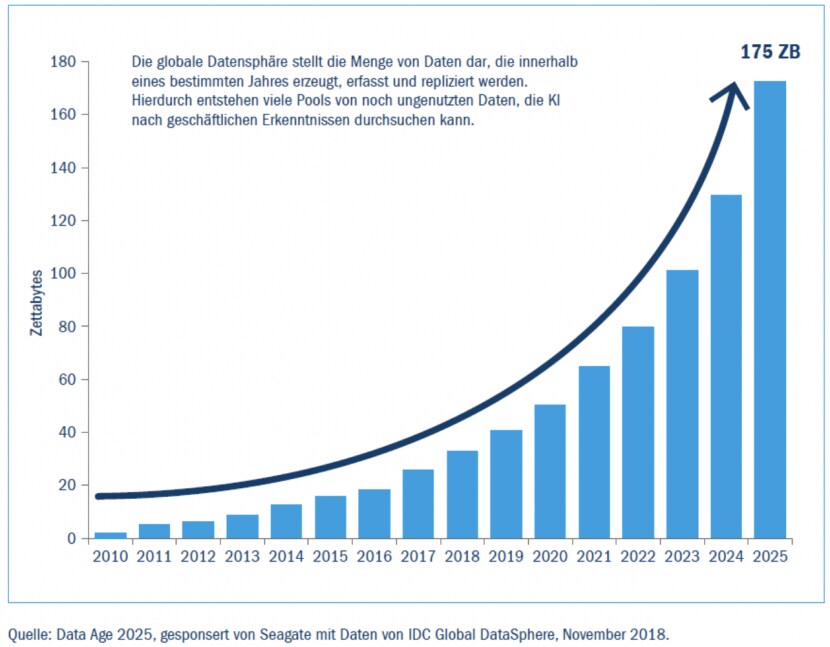

Computer werden erheblich leistungsfähiger, und die Menge an Daten wächst exponentiell. Daher ist es wahrscheinlich, dass auch die Bedeutung der Datenwissenschaft im Asset Management weiter zunehmen wird. Bei uns sind es vielfach Portfoliomanager und Investmentanalysten, die den Einsatz von KI vorantreiben. Denn sie nutzen KI als willkommenes Hilfsmittel – zum Beispiel, um Wettbewerbsvorteile von Unternehmen und Stimmungsveränderungen gegenüber Aktien und Produkten einzuschätzen. So können Mensch und Maschine im Zusammenspiel langfristigen Mehrwert für Anleger erwirtschaften – vorausgesetzt, die Menge und die Qualität der Daten stimmen.

Bedeutet dies, dass Portfoliomanagement-Teams immer mehr zu KI-Talenten werden oder gar werden müssen, um Muster zu analysieren? Die Möglichkeit, menschliche durch maschinelle Intelligenz im Bereich Investmentanalyse vollständig zu ersetzen, liegt unserer Ansicht nach in weiter Ferne. Denn während sich KI – vor allem das maschinelle Lernen – in Bereichen wie der Verarbeitung natürlicher Sprachen und Bilderkennung schnell entwickelt hat, mangelt es ihr an der "allgemeinen Intelligenz" des Menschen. Diese ist jedoch nötig, um die vielschichtige Natur eines Unternehmens zu verstehen oder komplexe Makroanalysen zu fahren.

Daher wird KI unserer Ansicht nach eines von vielen Hilfsmitteln im Arsenal der Datenanalyse bleiben. Gleichzeitig wird es wichtiger werden, sie zu berücksichtigen und mit menschlicher Intelligenz zu kombinieren. Viele Asset Manager sind beeindruckt von den Möglichkeiten, die maschinelles Lernen und KI bieten. Um diese Chancen erfolgreich zu nutzen, sind die Menge und Qualität der Daten entscheidend – und somit der Schlüssel zum Erfolg.

Grafik: Jährliches Wachstum der globalen Datensphäre