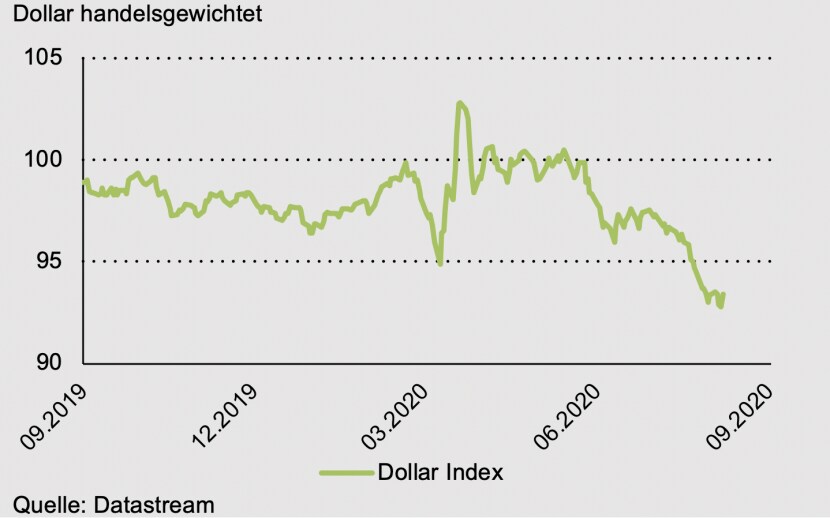

Der Dollarkurs kannte im Juni und Juli nur eine Richtung: abwärts. Auf handelsgewichteter Basis notierte der Greenback zwischenzeitlich auf einem Zweijahrestief, gegenüber dem Franken tauchte er sogar auf den niedrigsten Stand seit sechs Jahren. Der Euro zeigt sich dagegen unerwartet robust. Nachdem er zu Beginn der Corona-Krise gegenüber dem Dollar zeitweise unter 1.07 gefallen war, nähert sich der Euro nun der Marke von 1.20. Die Mitgliedstaaten der Europäischen Union (EU) haben sich in der Corona-Krise überraschend schnell zusammengerauft und einen Wiederaufbaufonds im Umfang von 750 Milliarden Euro ins Leben gerufen.

Viele Neuinfektionen und erodierender Zinsvorteil

Amerika wirkt kurz vor der Präsidentschaftswahl dagegen politisch gespaltener denn je. Auch im Kampf gegen Corona geben die USA ein unglückliches Bild ab. Dank beispielloser Stützungsmassnahmen der Notenbank (Fed) und der Regierung haussiert zwar der Aktienmarkt, die Arbeitslosenquote verharrt jedoch im zweistelligen Prozentbereich. Auch der Rückgang des Zinsvorteils lastet auf dem Dollar: Am Geldmarkt ist der Zinsaufschlag des Greenbacks gegenüber dem Euro in den letzten zwölf Monaten um fast zwei Prozentpunkte gesunken, weil das Fed den Leitzins stark gesenkt hat.

Viele Analysten führen die Kursverluste des Dollars auch auf die rasante Zunahme der US-Staatsverschuldung zurück. Ende Juni betrug das kumulierte Haushaltsdefizit der USA bereits 2,7 Billionen Dollar – dreimal so viel wie im Vorjahr. Der Fehlbetrag dürfte bis Ende Fiskaljahr 2020 auf fast vier Billionen Dollar anschwellen. Dies entspräche knapp 20 Prozent des Bruttoinlandsprodukts.

Als Leitwährung unangefochten

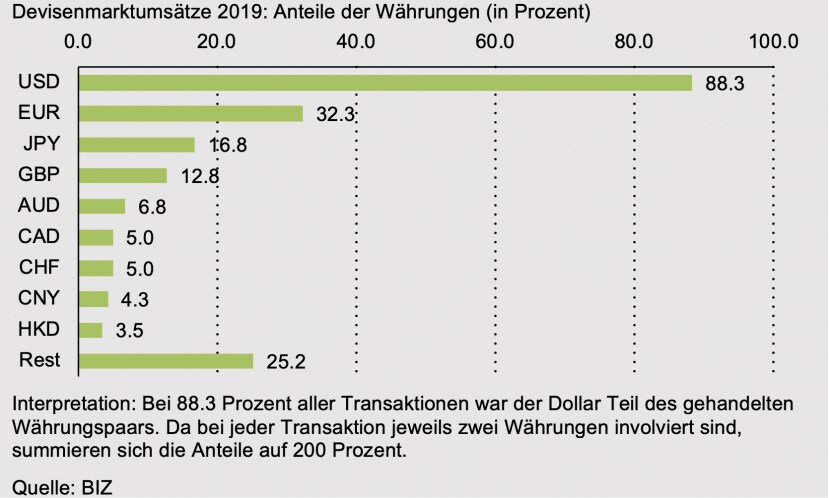

Viele dieser Treiber der Dollarschwäche wirken allerdings nur temporär, denn die Corona-Krise wird früher oder später abklingen. Die erhebliche Zunahme der Staatsverschuldung können die USA zudem problemlos stemmen. Der Dollar-Kapitalmarkt ist der mit Abstand grösste, transparenteste und liquideste Markt für Finanzierungen. Mehr als 60 Prozent der globalen Währungsreserven bestehen aus Dollar-Anlagen. Auch der weltweite Warenhandel wird mehrheitlich in Dollar abgewickelt. Ausserdem hat das Fed die Staatsanleihenkäufe stark erhöht. Die US-Notenbank trägt so dazu bei, dass die neu emittierten Staatspapiere vom Markt gut absorbiert werden.

Damit die Vorherrschaft des Dollars ins Wanken gerät, müssen Konkurrenten wie der chinesische Renminbi und der Euro drei Voraussetzungen erfüllen: Erstens muss der lokale Wirtschaftsraum eine kritische Grösse und eine wichtige Bedeutung im globalen Handel haben. Zweitens muss er einen grossen, liberalisierten Finanzmarkt mit einer vollständig konvertiblen Währung aufweisen. Und drittens muss die Stabilität der Währung und der Wirtschaftslage langfristig gewährleistet sein.

Der Euro hat zwar eine globale Bedeutung und einen liberalisierten Kapitalmarkt, die Beständigkeit der Gemeinschaftswährung und die finanzielle Stabilität der Mitgliedstaaten werden jedoch immer wieder angezweifelt. Beim Renminbi besteht nach wie vor ein Zielkonflikt zwischen Punkt zwei und drei: Würde der Kapitalverkehr freigegeben, wäre die Stabilität der Währung nicht mehr sichergestellt. Langfristig wird sich wohl ein Oligopol mit Dollar, Euro und Renminbi als Leitwährungen etablieren. Bis dahin ist es jedoch ein weiter Weg. Die Dominanz des Dollars bleibt vorerst unangefochten.

Gold und Schweizer Franken im Hoch

Die Alternativlosigkeit als globaler Anker verleiht dem Dollar eine gewisse Verlässlichkeit im Kreis der Hauptwährungen, die fast alle durch eine sehr lockere Geldpolitik und ein hohes Staatsschuldenwachstum geprägt sind. Relativ zum Euro dürften sich die jüngsten Kurseinbussen des Dollars deshalb lediglich als zwischenzeitliche Delle erweisen.

Anders sieht es beim Dollar-Franken-Kurs aus: Gegenüber dem Franken wird der Greenback trotz globaler Vorherrschaft langfristig eher zur Schwäche neigen. Der Franken wird weiterhin von der politischen Stabilität der Schweiz und ihren Leistungsbilanzüberschüssen profitieren. Das Potenzial des Dollars wird dagegen limitiert durch die Aussicht auf eine lange Tiefzinsphase, bei der das Fed vermutlich höhere Inflationsraten zulassen wird als bisher. Solange die grossen Notenbanken ihre äusserst expansive Geldpolitik fortführen, dürfte auch Gold gefragt bleiben. Denn Gold kann im Gegensatz zu Geld nicht beliebig vermehrt werden, um Schulden zu finanzieren.