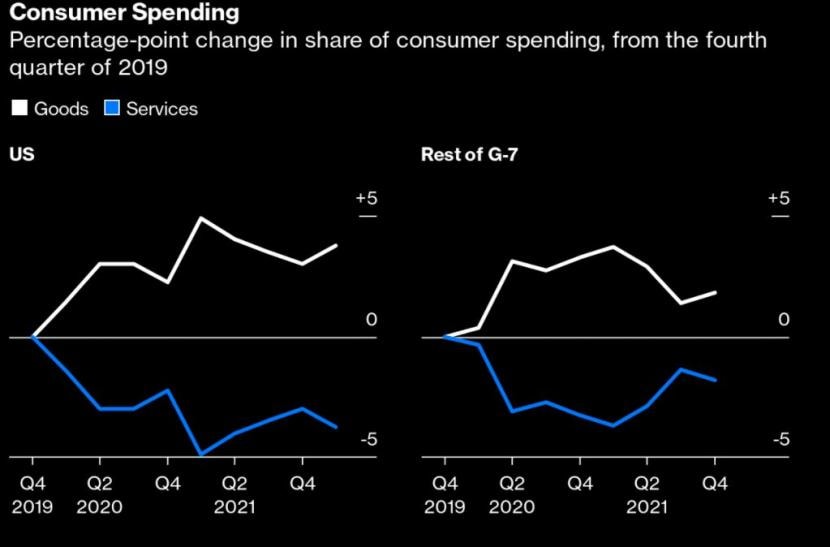

Jahrzehntelang haben die US-Haushalte die Weltwirtschaft gerettet, wenn diese eine stärkere Nachfrage nach Konsumgütern benötigte. Der jüngste amerikanische Konsumrausch hat jedoch einen Haken: Während die Menschen während der Pandemie zu Hause bleiben mussten, kauften sie auf der ganzen Welt TV-Geräte, Laptops und Heimtrainer, um nur einige Beispiele zu nennen. Dies auf Kosten von Dienstleistungen wie Hotelübernachtungen und Fitness-Mitgliedschaften. Diese Entwicklung war in den USA deutlich stärker als in anderen reichen Ländern.

Entwicklung der verschiedenen Konsumausgaben in den USA im Vergleich zum Rest der G-7, Ende 2019 bis Ende 2021 (Grafik: Bloomberg).

Verstärkt wurde dieser Zustand noch durch US-Einzelhändler wie Target und Walmart, die mehr Waren in ihren Lagerbeständen anhäuften als die Amerikaner effektiv kaufen wollten. Und da diese Waren weltweit gehandelt werden - und das Angebot durch Covid-19 eingeschränkt war - hat dies auch die Preise in anderen Ländern in die Höhe getrieben.

Die USA haben während ihrer eigenen Pandemie-Erholung ein grosses Mass an Inflation exportiert. Das verdeutlicht einen tiefgreifenden Wandel in der Weltwirtschaft. In Vor-Corona-Zeiten waren Konsumgüter nämlich noch im Überfluss vorhanden, und die Herausforderung bestand vor allem darin, für diese auch entsprechende Käufer zu finden.

Das Blatt hat sich gewendet

Länder wie Deutschland und China, die grosse Handelsüberschüsse erzielten, wurden oft dafür beschuldigt, von einer Nachfrage zu profitieren, die anderswo generiert wurde. Die betreffenden Länder würden nur einen ungenügenden eigenen Beitrag leisten, hiess es. Im Gegensatz dazu wurde das US-Handelsdefizite als Segen für andere Volkswirtschaften betrachtet.

Im neuen Zeitalter der Knappheit hat sich das Blatt nun gewendet. "Alles ist jetzt umgekehrt", sagt Jason Furman, ein Harvard-Wirtschaftsprofessor. "Früher gab es zu wenig Nachfrage. Nun ist das Angebot hingegen zu gering. Und in einer Welt mit zu wenig Angebot ist es die USA, welche die Nachfrage am stärksten ankurbelt. Damit exportiert die USA aber auch ihr eigenes Problem, nämlich die amerikanische Inflation."

Jetzt gibt es Anzeichen dafür, dass die amerikanischen Konsumenten weniger konsumieren, da die US-Notenbank Fed die Zinssätze anhebt, um die Wirtschaft abzukühlen und die Inflation zu bekämpfen. Für den Rest der Welt könnte das ein weiteres Problem darstellen, da die USA dazu übergehen, die Inflation auf eine andere Art zu exportieren. Nämlich über den momentan sehr starken Dollar.

Da die Zinsen in den USA viel schneller steigen als in der Eurozone und in Japan, gewinnt der Dollar kräftig an Wert. So durchbrach er letzte Woche zum ersten Mal seit zwei Jahrzehnten die Parität zum Euro. Aus den USA importierte Waren - und alle Arten von Rohstoffen, die normalerweise in Dollar gehandelt werden - wurden für andere Länder teurer. Das gilt insbesondere für Öl. "Die US-Nachfrage wird zurückgehen. Aber der Mechanismus, durch den dies geschieht, wird auch für einen stärkeren Dollar verantwortlich sein", sagt Furman. "Die sinkende Konsumnachfrage wird also nicht unbedingt für andere Länder das Problem lösen, dass die Inflation aus den USA exportiert wird."

Unterschiedliche Arten von Inflation

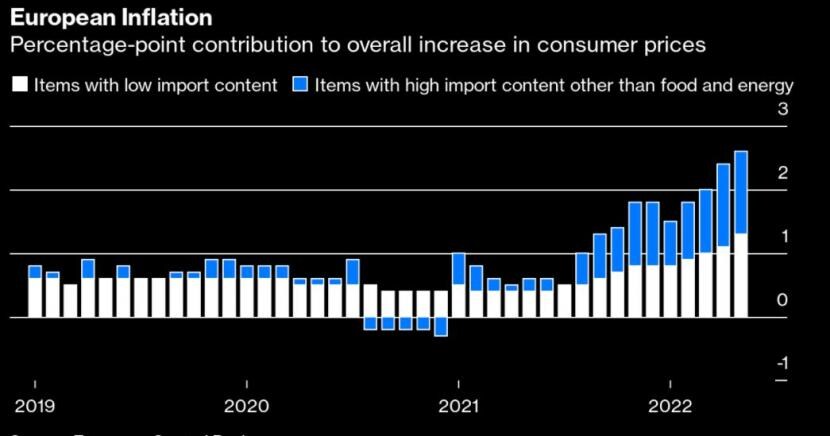

Sicherlich ist die Konsumnachfrage nur eine Ursache für den weltweiten Inflationsanstieg. In den USA, wo der Covid-Effekt am grössten war, war es wahrscheinlich nicht einmal der Hauptgrund. In Europa und anderen Wirtschaftsregionen treiben die Energie- und Lebensmittelkosten die Inflation in die Höhe. Die russische Invasion in der Ukraine hat die pandemiebedingten Zusammenbrüche in den Lieferketten zusätzlich verschärft.

Dennoch handelt es sich zumindest bei einem Teil der Inflation in Europa um einen transatlantischen Import, sagt Holger Schmieding, Chefökonom der Berenberg Bank in London. "Nicht direkt in dem Sinne, dass wir teure Dinge aus den USA gekauft haben", meint er. "Aber in dem Sinne, dass die USA und deren hohe Nachfrage nach Einführung der Konjunkturpakete zu weltweiten Versorgungsengpässen und zu höheren Preisen beigetragen haben."

Übersicht darüber, wie gross der Einfluss der Inflation auf die Preise von verschiedenen Güterarten in Europa von 2019 bis 2022 war (Grafik: Bloomberg).

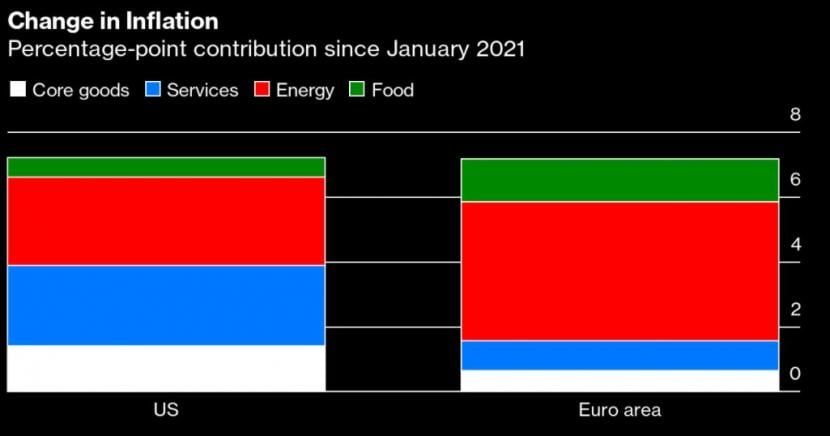

Seit Beginn der pandemiebedingten Inflation im letzten Jahr waren die USA mehr davon betroffen als Europa. In letzter Zeit hat sich der Abstand zwar verringert, aber das ist nur die halbe Wahrheit. Die beiden Volkswirtschaften mögen ähnliche Inflationsraten haben, aber sie haben unterschiedliche Arten von Inflation. Das hat erhebliche Auswirkungen darauf, wie Zentralbanken das Inflations-Problem angehen können.

Ein Grossteil der Unterscheidung läuft darauf hinaus, wie gross der Anteil des Preisdrucks ist, der aus dem eigenen Land kommt. In den USA hat die starke Nachfrage von Haushalten eine grössere Rolle gespielt. "Das ist die Art von Inflation, die nicht von selbst verschwindet", wie Ana Luis Andrade von Bloomberg Economics meint. Das sei ein Grund, warum die Fed die Zinsen voraussichtlich viel stärker anheben wird als die Europäische Zentralbank EZB. Wenn die Ausgaben der amerikanischen Konsumenten die US-Inflation antrieben, könne die Fed zumindest etwas dagegen tun.

Das Schlimmste aus beiden Welten

Die Geldpolitik ist ein stumpfes Instrument, welches Preise zügelt, indem sie die Binnennachfrage senkt. Wenn die Inflation von aussen kommt, wie es in Europa fast immer der Fall ist, besteht die Gefahr, dass höhere EZB-Zinsen die Wirtschaft nur verlangsamen, ohne die wahren Ursachen der hohen Preise zu beheben.

Vergleich darüber, wie sich die Inflation in den USA und in Europa seit Januar 2021 auf verschiedene Güter und Dienstleistungen ausgewirkt hat (Grafik: Bloomberg).

Das mache die Arbeit der EZB viel schwieriger, meint auch Luca Fornaro von der Barcelona School of Economics. Fornaro ist Mitautor eines kürzlich erschienenen Forschungsberichts, welcher die Zusammenhänge zwischen dem covid-bedingten Kaufrausch, den Handelsbilanzen und der globalen Inflation untersucht. "Es ist ganz klar, dass die Fed die Zinsen erhöhen sollte, was zu einer Verlangsamung der Aktivität führen wird - allerdings von einem hohen Niveau aus. Es sollte also nicht allzu sehr schmerzen", sagt Fornaro weiter dazu.

"In der Eurozone haben wir das Schlimmste aus beiden Welten", meint der Forscher. Nämlich eine so hohe Inflation, dass sie mithilfe von Geldpolitik gestrafft werden müsse, und eine Wirtschaft, die nicht so stark sei, als dass sie eine Abkühlung verkraften könnte.

EZB-Direktoriumsmitglied Isabel Schnabel meint, dass sich die Verantwortlichen nicht leisten können, die Hände in den Schoss zu legen. Diese müssten nämlich sicherstellen, dass die Inflationserwartungen nicht ausser Kontrolle geraten.

Wenn die US-Nachfrage nachlässt, wird auch der Druck auf die Lieferketten abnehmen, was Europa eine gewisse Entlastung bringen dürfte. "Der Grossteil unserer Inflation wird vor allem durch Energie, Rohstoffe und Lebensmittel verursacht, aber es wird ein wenig helfen", meint auch Berenberg-Experte Schmieding. "Es könnte die Inflation in den nächsten 12 bis 18 Monaten um einen halben Prozentpunkt dämpfen."

Wie ein «umgekehrter Währungskrieg»

In die andere Richtung drängt hingegen der steigende Dollar-Kurs. Währungen wie der Euro und der japanische Yen befinden sich gegenüber dem Dollar auf Tiefstständen. Das bedeutet billigere Importe - und eine niedrigere Inflation - in den USA. Das Gegenteil trifft jedoch auf andere Länder zu.

Fornaro vergleicht die Situation mit einem "umgekehrten Währungskrieg". Anstatt eine Abwertung vorzunehmen, um die Exporte anzukurbeln, wie es viele vor der Pandemie getan haben, "würde jedes Land gerne seine Währung aufwerten und ein Handelsbilanzdefizit in Kauf nehmen, was dazu beiträgt, die Inflation im eigenen Land einzudämmen".

Die USA sind die eindeutigen Gewinner dieses Wettbewerbs. Asien gilt momentan als anfällig, da deren Wirtschaftsraum wie Europa stark von Energie-Importen abhängig ist - China ist der weltweit grösste Öl-Abnehmer. Chinesische Beamte müssten darauf achten, "das Importieren einer Inflation zu verhindern", wie Premier Li Keqiang bereits letzte Woche warnte.

Die asiatischen Zentralbanken haben sich im Vergleich zur Fed mit Zinserhöhungen zurückgehalten. Dies könnte die inflationären Auswirkungen des starken Dollars zusätzlich verstärken, so Rob Subbaraman, Leiter der globalen Marktforschung beim japanischen Finanzdienstleister Nomura Holdings. Das Risiko besteht seiner Meinung nach darin, dass ein grösser werdendes Zinsgefälle zu einer Kapitalflucht und zu stärkeren Währungsabwertungen gegenüber dem Dollar führen könnte. Dies würde den Inflationsdruck noch weiter erhöhen.

(Bloomberg/cash)