Auch niedrige Impfraten und politische Unsicherheiten wie beispielsweise in der Türkei und Lateinamerika trüben die Aussichten. "Die Hürde für Investoren, wieder in Schwellenländer zu strömen, ist viel höher als zuvor", sagt Paul Greer, Manager für Schwellenländeranleihen bei Fidelity.

Bereits 2021 erfüllten sich die Hoffnungen auf ein erfolgreiches Börsenjahr nicht: Schwellenländeraktien verloren rund sieben Prozent, während die Börsen in USA und Europa von einem Rekordhoch zum nächsten eilten. Im Vergleich zu Aktien der Industrieländer werden Papiere aus den aufstrebenden Volkswirtschaften mit dem grössten Abschlag seit 17 Jahren gehandelt.

Dabei hatten Marktteilnehmer ursprünglich dank einer Erholung der Rohstoffpreise und der Suche nach Anlage-Alternativen zu teuer aussehenden entwickelten Märkten grosse Erwartungen. 2021 sei eine "Katastrophe" gewesen, sagt David Hauner, Anlageexperte bei der Bank of America (BofA). "Jetzt ist es unmöglich, jemanden zu finden, der für Schwellenmärkte optimistisch ist, was ein sehr scharfer Kontrast zu letztem Jahr ist, als man keine einzige Person finden konnte, die pessimistisch war."

Seit Jahren kommen die aufstrebenden Märkte auf keinen grünen Zweig: Abgesehen von 2010 und 2017 ist das entsprechende Börsenbarometer des Indexanbieters MSCI in jedem Jahr hinter dem massgeblichen US-Pendant zurückgeblieben.

China macht Probleme - Stolpersteine in Lateinamerika

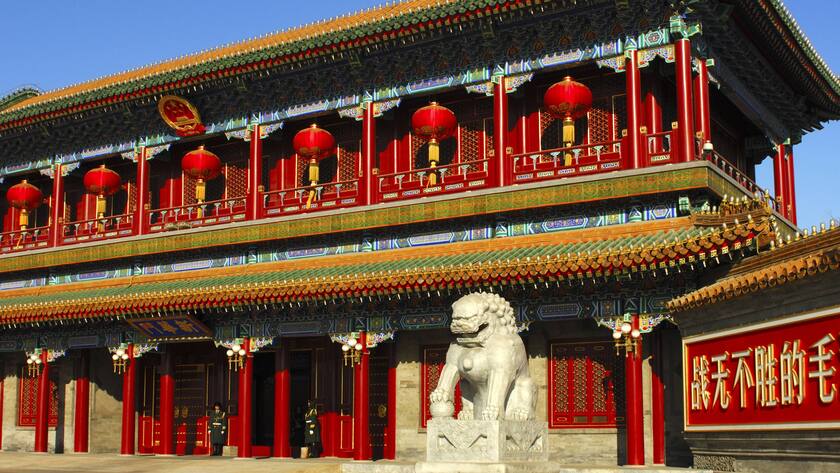

China spielt dabei eine entscheidende Rolle. Das Wirtschaftswachstum der Volksrepublik hinkte zuletzt den Erwartungen hinterher. Investoren fürchten, dass der von der Regierung verfolgte "Wohlstands"-Plan mit der Umverteilung von Vermögen das Ende der einstmals hohen Wachstumsraten bedeuten könnte.

Zudem gibt es grosse Probleme am Immobilienmarkt, der aufgrund seiner Grösse wichtig für die Konjunktur dort ist. "Insofern gilt es im kommenden Jahr genau hinzuschauen, ob die Chinesen es schaffen, diese Probleme in den Griff zu bekommen, um auf den alten Wachstumspfad zurückzukommen oder ob gegebenenfalls China als Wachstumslokomotive der Weltkonjunktur ein weiteres Jahr ausfallen wird", sagt Daniel Hupfer, Leiter Portfolio-Management bei M.M. Warburg.

Die negativen Schlagzeilen aus China rund um die Schuldenkrise des Immobilienentwicklers Evergrande und staatliche Regulierung haben Anleger bei Schwellenländer-Investments insgesamt zögern lassen. BofA-Experte Hauner zufolge spielt dabei aber auch eine Rolle, dass "keiner der anderen Emerging Markets momentan eine wirklich grossartige Geschichte hat."

So befinden sich unter anderem Brasilien und Kolumbien vor den Wahlen im kommenden Jahr in schwierigem Fahrwasser. "Die sozialen Folgen des oft mittelmässigen Umgangs mit der Pandemie in Lateinamerika waren heftig und haben die politische Debatte polarisiert", sagt Erick Muller, Anlageexperte beim Vermögensverwalter Muzinich. Zudem haben hohe Inflationsraten die grossen Zentralbanken Lateinamerikas veranlasst, bereits im laufenden Jahr die Leitzinsen mehrfach anzuheben. Für 2022 sei mit weiteren Zinsschritten zu rechnen, was das Kreditwachstum und die Unternehmensinvestitionen in der Region insgesamt dämpfen sollte, fasst Deutsche-Bank-Anlagestratege Ulrich Stephan zusammen.

Weniger verwundbar

Einen Zinsschock wie beim sogenannten Taper Tantrum 2013 wird es für Schwellenländer in dieser Form aber wohl nicht mehr geben, sagen viele Experten. Damals sendete die Ankündigung eines Zurückfahrens der Anleihenkäufe der US-Notenbank Schockwellen durch die Börsen und sorgte für einen massiven Kapitalabfluss. Die Länder stünden hinsichtlich ihrer Schuldenprofile und Handelsbedingungen aber besser da als damals und seien weniger verwundbar, sind sich viele Experten einig.

Mit einem Crash-Jahr rechnet also kaum einer - auch weil es bei so vielen eingepreisten schlechten Nachrichten nicht viel schlimmer werden könne, sagen Börsianer. Das höhere Risiko liege eher da, wo sich viele Investoren tummelten, erläutert Ruchir Sharma, Investmentstratege bei Morgan Stanley. "Und diese Überfüllung liegt aktuell meiner Ansicht nach eher bei den Aktien von Tech-Riesen in den USA als in Schwellenländern."

(Reuters)