Wer Mitte März prognostiziert hätte, dass der Swiss Performance Index (SPI) nur wenige Monate später wieder fast auf Vorjahresniveau notieren würde, dem hätte man wohl für verrückt erklärt – oder ihm mitunter die Expertise abgesprochen. Damals war der Schweizer Aktienmarkt an seinem Corona-Tiefpunkt angelangt, die Unsicherheit gross und die Aussichten wenig hoffnungsvoll.

Doch der Markt erholte sich überraschend schnell. Nachdem zu Beginn der Erholungsrally insbesondere Kleinanleger die Kurse nach oben trieben, sahen sich zuletzt die institutionellen Investoren gezwungen, nachzuziehen. Das stützte die Kurse weiter. cash wirft einen Blick auf fünf Aktien, welche die Erholung noch nicht gänzlich mitgemacht haben – und zeigt, ob sich ein Einstieg jetzt lohnt.

Autoneum: Wette auf Erholung der Autobranche

Die vor einigen Wochen publizierten Halbjahreszahlen von Autoneum waren wenig überraschend. Die Coronakrise hat den Autozulieferer noch tiefer in die roten Zahlen gedrückt. Im ersten Semester steht ein Verlust von knapp 55 Millionen Franken, gegenüber 6 Millionen in der Vorjahresperiode. Die Talfahrt der Autoindustrie, die durch Corona weiter akzentuiert wurde, traf Autoneum mit voller Wucht.

Trotzdem befindet sich die Aktie seit dem Corona-Tiefpunkt in einer stetigen Aufwärtsbewegung. Der weltweite Automarkt kommt so langsam wieder auf Touren. Vor allem in China, wo Autoneum 1800 Mitarbeiter beschäftigt und sieben Produktionsstandorte betreibt, ist die Nachfrage überraschend rasch wieder gestiegen.

Zudem machen operative Verbesserungen des Zulieferers Hoffnung auf weitere Profitabilitätssteigerungen. Dazu gehören laufende Kostensenkungen sowie der bisher planmässig verlaufende Turnaround im Nordamerikageschäft. Zudem verfügt das Unternehmen über einen äusserst soliden Cashflow, der zuletzt deutlich gesteigert werden konnte.

Autoneum ist gut aufgestellt für eine weitere Erholung am Automarkt und bringt gleichzeitig bei einer möglichen Verlängerung der Schwächephase in der Branche viel Atem mit. Wer auf eine weitere Erholung der Autobranche setzen will, ist mit Autoneum gut bedient.

Valora: Stark unterbewertet

Auch für den führenden Schweizer Convenience-Food-Anbieter Valora war Corona ein harter Schlag. Mit rund 2100 kleinflächigen Verkaufsstellen ist man insbesondere an Hochfrequenzlagen wie etwa Bahnhöfen vertreten. Die Läden mussten zeitweise komplett schliessen und leiden bis heute unter dem geringeren Verkehrsaufkommen. Folgedessen sackte der Umsatz im ersten Semester um 20 Prozent ab.

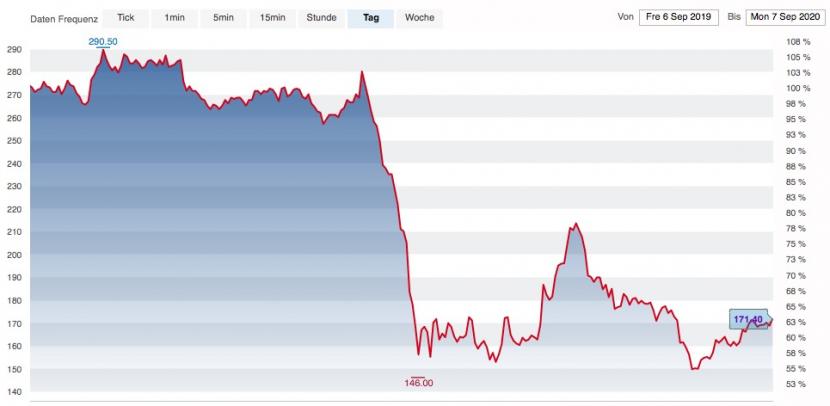

Die Aktie ging entsprechend auf Talfahrt. Noch immer notiert der Kurs rund 40 Prozent unter dem Vorkrisenniveau. Doch zuletzt ist eine vorsichtige, aber stetige Aufwärtsbewegung zu beobachten. Seit Anfang August hat sie ohne grosse Rücksetzer rund 14 Prozent zulegen können.

Entwicklung der Valora-Aktie in den letzten zwölf Monaten, Quelle: cash.ch.

Für Analysten der St. Galler Kantonalbank ist die Reise noch nicht zu Ende. Sie sehen die vorsichtige Normalisierung der Pendlerströme sowie die Folgen der von Valora eingeleiteten Kostenmassnahmen auf die Gewinnentwicklung vom Markt noch weitgehend unterschätzt. Wer nach der Corona-Erholungs-Rally noch auf der Suche nach unterbewerteten Titeln ist, könnte bei Valora fündig werden.

Novartis: Im Schatten von Roche

Während Konkurrent Roche an der Börse lange als Corona-Gewinner gefeiert wurde, kommt die Novartis-Aktie seit dem Corona-Tief nicht so richtig in Fahrt. Erstens konnte Novartis anders als Roche mit keinem Testkit oder gar Mittel in der Corona-Krise glänzen und dadurch Kursphantasien anregen. Zweitens lasten Sorgen über zukünftige Einbussen wegen des Ablaufs von Patenten auf den Kurs. Und drittens nagen Compliance-Altlasten, sprich die Begleichung von Bussen, am Image des Konzerns.

Im Gegensatz zu Roche sind die Anleger bei Novartis noch nicht vollends überzeugt, dass der Pharmariese die wegbrechenden Umsätze mit neuen Produkten kompensieren kann, obwohl Novartis in diesem Jahr mehr gewachsen ist als Roche. Der Markt preist zuletzt eher eine Übergangsphase mit stagnierendem Umsatz ein. Der schwächelnde Aktienkurs könnte aber auch eine Chance für Anleger sein. In den Augen von Morgan Stanley wurde die Aktie zu hart abgestraft, was sich laut der US-Bank spätestens im Jahr 2021 ändern dürfte.

Laut den Analysten könnte 2021 ein Belohnungsjahr für Novartis werden. Bisher noch in den Pipelines versteckte Werte sowie vielversprechende Chancen des Konzerns bei Forschung und Entwicklung seien in der Bewertung der Aktie bislang nicht enthalten. Insbesondere die Wachstumsstory der Generikasparte Sandoz sei vom Markt noch völlig unberücksichtigt.

Entwicklung der Aktien von Novartis (grün) und Roche (rot) in den letzte zwölf Monaten (angeglichen), Quelle: cash.ch.

Lafarge-Holcim: Profitabilität steigt

Lafarge-Holcim galt Anfang Jahr bei manchem Marktbeobachter als heisser Kandidat für die Durchstarter-Aktie 2020. Die Corona-Krise machte dem Zementkonzern aber erstmals einen fetten Strich durch die Rechnung. Allerdings zeigte sich, dass der Konzern weit besser durch die Krise kam, als befürchtet. Bereits im Juni habe sich die Nachfrage wieder voll erholt, wie das Unternehmen jüngst mitteilte. Entsprechend zuversichtlich ist der Ausblick. Der Konzern sieht eine schnelle Erholung und rechnet mit einem soliden zweiten Semester.

Viel Hoffnung steckt auch nach wie vor in CEO Jan Jenisch, der seit seinem Antritt vor drei Jahren die Prozesse innerhalb von Lafarge-Holcim komplett auf links gedreht hat: Mehr Kompetenz an die Ländermanager, Verkauf von unrentablen Gesellschaften sowie massive Kostensenkungen führten zu einer enormen Steigerung der Profitabilität. Vielerorts angekündigte Konjunkturprogramme dürften der Baubranche und damit auch Lafarge-Holcim weiter Auftrieb geben. Die ZKB sieht einen fairen Wert der Aktie von rund 52 Franken (derzeit: 42 Franken). Lafarage-Holcim bleibe eine attraktive Anlage innerhalb des globalen Zementsektors.

Swiss Re: Hart getroffen

Die Corona-Krise traf auch die Versicherungsbranche mit voller Härte. Schliesslich müssen Versicherer für Teile der wirtschaftlichen Schäden aufkommen. Swiss Re kam dabei besonders unter die Räder. Der Rückversicherer ist mit einem Jahresminus von 31 Prozent der schlechteste SMI-Performer 2020. Die Aktie kostete Ende Februar 117 Franken, heute sind es 75 Franken.

Die grossen Problemsparten des Konzerns sind die Industrieversicherung und Policenabwicklung, die sich als wahre Bremsklötze erweisen. Zudem lastet Unsicherheit über die weitere Entwicklung der Corona-Krise auf den Aktienkurs. Denn das wahre Ausmasses des Corona-Gesamtschadens ist noch längst nicht bekannt. Als Rückversicherer ist Swiss Re weitaus stärker von der Krise betroffen als Erstversicherer. Generell weist das Rückversicherungsgeschäft ein erhöhtes Schadenpotenzial auf.

Swiss Re weisst eine starke Bilanz auf mit deutlichem Überschusskapital. Zudem herrscht eine solide Marktnachfrage nach grossen massgeschneiderten Rückversicherungstransaktionen, wie sie der Konzern bieten kann. Dennoch überwiegend derzeit die Risiken durch Covid-19 und der anstehenden Hurrikane-Saison. Anleger sollten weiter abwarten.