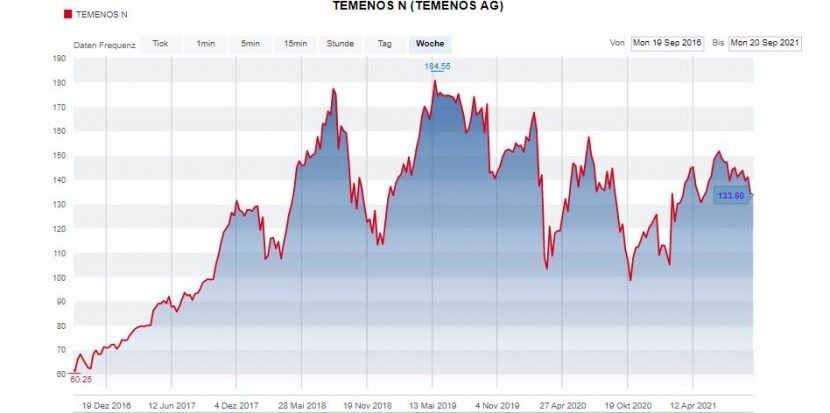

Bei Temenos läuft vieles seit mittlerweile fast zwei Jahre nicht mehr viel so, wie es einmal gewesen war. Zumindest nicht beim Aktienkurs. Jahrelang ging es mit der Bankensoftware-Aktie nur noch oben. Das für Technologietitel schlechte zweite Halbjahr 2018 brachte zunächst nur einen Knick.

Nachdem aber die Drittquartals-Quartalszahlen stark kritisiert worden waren, begann Oktober 2019 ein Kursabsturz. Seitdem können sich die Märkte nicht mehr so richtig mit dem Titel anfreunden. Die Folge ist ein Auf und Ab des Aktienpreises. Trotz einer gewissen Erholung in diesem Jahr ist der Kurs immer noch um 23 Prozent tiefer als vor zwei Jahren.

Die Temenos-Aktie seit September 2016: Der Kurshöchststand in dieser Periode war im Mai 2019 bei 184,55 Franken (Chart: cash.ch).

Die nicht digitalisierungs-begeisterten Banken zögern immer wieder mit neuen Investitionen, und dies spürt Temenos vor allem wegen der Pandemie. Neben der Coronakrise hat aber ein weiteres Thema die Kursentwicklung immer wieder aufgehalten: Software-as-a-Service oder SaaS, wo Dienste über die Cloud angeboten werden. Temenos baut dieses Modell aus. Das Problem: Die Gebühreneinnahmen, die Temenos in diesem Geschäft erhält, verteilen sich auf mehrere Jahre. Beim traditionelleren Lizenzmodell für Software werden die Gebühren am Anfang bezahlt.

Mit SaaS "kannibalisiert" Temenos auf den ersten Blick das ältere Lizenzmodell. Der Markt wartet auf ein Zeichen, dass sich die Diversifikation bei Temenos unter dem Strich rechnet. Dass man der Sache noch nicht so ganz traut, zeigt der unstete Aktienkurs.

Saas wird zum Margentreiber

Temenos braucht neben SaaS auch weiterhin die Lizenzen: Dort werden nach wie vor grosse Deals abgeschlossen. Aber SaaS ist ein Zukunftsthema, und die Sparte dürfte endlich gut Umsatz bringen und damit auch die Marge der Gruppe verbessern.

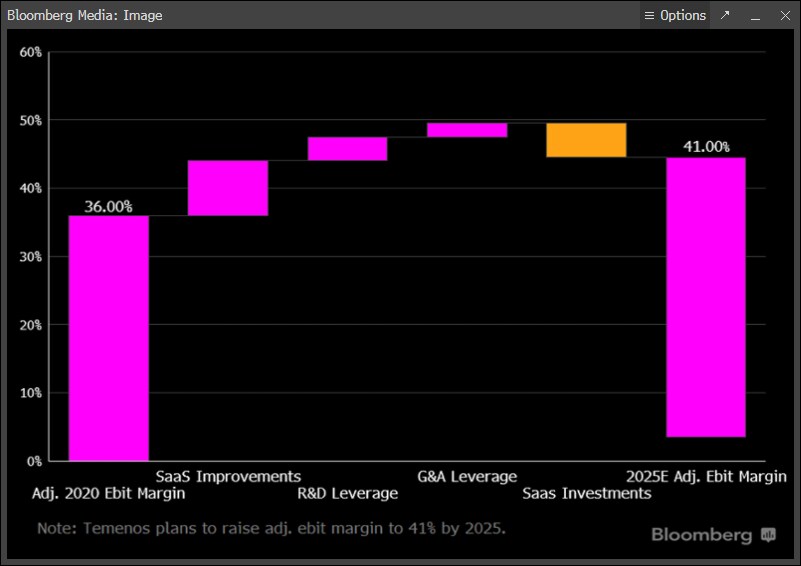

Die Profitabilität dieser Software-Abos über die Cloud dürfte gar der wichtigste Margentreiber werden, schreiben Analysten von Bloomberg. Der Grund: Vier Jahre nach der Einführung werden Subskriptions-Modelle profitabler als Lizenz- und Wartungsvereinbarungen.

Modell von Bloomberg, wie verschiedene Faktoren - SaaS-Einnahmen, Innovation und Verbesserung der administrativen Kosten die Ebit-Marge verbessern könnten.

Die operative Marge bei Temenos könnte bis 2025 von 36 auf 41 Prozent ausgeweitet werden, so Bloomberg. Um das Margenziel von 41 Prozent zu erreichen, muss Temenos aber auch die Kosten senken, und dies ohne, dass Forschung und Entwicklung darunter leiden. Zwar dürften Banken und andere Finanzdienstleister mittelfristig ihre Ausgaben für SaaS-Modelle mittelfristig um 25 Prozent im Jahr steigern; Für Temenos bedeutet dies aber auch weitere Investitionen in den Vertrieb und das Marketing.

«Entscheidendes Quartal»

Trotz der Coronakrise und eines sinkenden Umsatzes hat Temenos vergangenes Jahr den freien Cashflow um 11 Prozent auf 353 Millionen Dollar gesteigert. Für das Ziel bis 2025 einen freien Cashflow von 600 Millionen Franken zu erreichen, wären jährlich 12 bis 15 Prozent Wachstum nötig.

Für Stifel Research steckt Temenos in einem entscheidenden Quartal. In den vergangenen Monaten hätten vor allem Einmal-Effekte das Bild getrübt, schreib die Investmentbank kürzlich in einem Marktkommentar. Sowohl die SaaS- als auch die Lizenz-Umsätze dürften im laufenden Quartal wachsen und sich auch über die nächsten Quartale robust entwickeln. Stifel hat Temenos ein "Buy"-Rating verlieren.

Allerdings bleiben die Analysten insgesamt skeptisch. Die Meinungen, ob Temeons ein Kauf sei, wird nicht einmal von der Hälfte der Experten geteilt, die das Unternehmen analysieren. Sie tun sich seit über einem Jahr schwer damit, die Kursziele oder Ratings signifikant zu erhöhen. Nach den Halbjahreszahlen vom 22. Juli sank der Aktienkurs um 7 Prozent: Auch da waren sehr unterschiedliche Einschätzungen von Analysten zu lesen.

Umstritten ist etwa, ob Banken, Vermögensverwalter und Fintechs nach der Coronakrise wirklich schon bereit sind, wieder mehr in Software zu investieren. Die Margenberechnungen von Bloomberg basieren aber darauf, dass die Umsätze anziehen. Temenos hat nach wie vor Mühe, das zu erreichen, was vor 2019 lange sehr gut funktioniert hatte: Hohe Erwartungen zu erfüllen. Aber vielleicht ändert sich dies bald. Die nächsten Quartalszahlen werden am 14.Oktober präsentiert.