Immobilienaktien hinken dem Markt hinterher. Der Branchenindex SXI Real Estate All Shares der Schweizer Börse, der 16 Immobilienaktien umfasst, liegt 11 Prozent tiefer als zu Jahresbeginn. Beim Swiss Performance Index beträgt der Verlust nur noch 5,9 Prozent. Der Immo-Index wiederum hat sich seit dem Tiefpunkt der Börsen in der zweiten Märzhälfte um 9,4 Prozent erholt – beim SPI sind es 21 Prozent.

Im vergangenen Jahr hatte es noch anders ausgesehen. So hatte der Index eine Jahresrendite von 37 Prozent erreicht, angetrieben vor allem durch die tiefen Zinsen, die Immobilieninvestments tendenziell immer zuträglich sind. Der Gesamtmarkt legte im sehr guten Börsenjahr 2019 mit gut 30 Prozent ebenfalls massiv zu, aber etwas weniger deutlich als das Immobiliensegment.

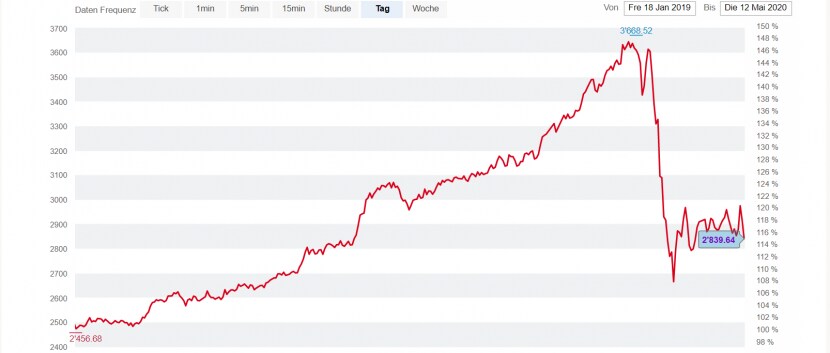

Der Branchenindex SXI Real Estate All Shares seit Anfang 2019 (Grafik: cash.ch)

Auch defensive Qualitäten von Immobilieninvestments waren es, die vergangenes Jahr zu einem Kursschub führten. "Aktuell dominiert bei gewissen Anlegern hingegen die Sorge, dass das kommerzielle Immobiliensegment wegen der Corona-Krise leiden werde", sagt Ken Kagerer, Analyst bei der Zürcher Kantonalbank (ZKB).

Die jetzigen Aussichten für Immobilienunternehmungen hängen wohl zu einem grossen Teil davon ab, in welchen Nutzungsbereichen und an welchen Lagen die jeweiligen Gesellschaften investiert sind. "Detailhandelsobjekte sind angesichts des nun möglicherweise beschleunigten strukturellen Wandels und der schwierigen wirtschaftlichen Rahmenbedingungen am stärksten unter Druck", sagt Kagerer.

Auch Büroimmobilien sind gewissen Risiken ausgesetzt, vor allem an peripheren Lagen. Mit Wohnimmobilien hingegen, insbesondere an guten Lagen, können die Immobiliengesellschaften ihren defensiven Charakter am ehesten ausspielen.

Bei den vier grossen Gesellschaften Swiss Prime Site, PSP Swiss Property, Allreal und Mobimo sowie bei den zwei kleineren und erst kurze Zeit kotierten Aktiengesellschaften Investis und Fundamenta sehen die Aussichten wie folgt aus:

Swiss Prime Site (SPS) – zu viel Detailhandel

Der Kurs der grössten kotieren Schweizer Immobiliengesellschaft verläuft noch deutlich schlechter als der Branchenindex: Die Aktie ist rund 3 Prozent weniger Wert als zum Zeitpunkt des grossen Marktknicks im März. Ein wesentlicher Grund ist der Immobilienmix.

Über zwei Drittel des Portfolios von SPS sind Geschäfts- und Detailhandelsimmobilien, darunter das Warenhaus Jelmoli. Die Verzettelung in verschiedene Bereiche – SPS war bis vor kurzem mit der Tertianum-Gruppe im Alterswohnen engagiert – gilt ohnehin eher als Bremse für eine bessere Aktienperformance. Mit dem Verkauf des Tertianum-Betriebs nähert sich SPS auch eher dem Charakter eines "Pure Players".

Mit Coronakrise und Rezession wird die Lage jetzt allerdings schwieriger. Auch die geplante Jelmoli-Niederlassung im "Circle" des Flughafens Zürich hat zuletzt zu kritischen Fragen geführt.

PSP Swiss Property – Home Office als Problem?

Die Nummer Zwei PSP tendiert an der Börse um 4,6 Prozent höher als beim Tiefpunkt im März. Bei PSP macht der Anteil der Büroliegenschaften fast zwei Drittel des Liegenschaftenparks aus. Der Detailhandel hat einen deutlich geringeren Anteil, was PSP gegenüber einer Swiss Prime Site etwas weniger rezessionsanfällig macht.

Ob nun das in der Corona-Krise gut erprobte Home Office bald zum Massenauszug aus Büros führen wird, ist fraglich. Klar ist trotzdem: Das Geschäftssegment ist konjunkturanfälliger als Wohnliegenschaften. "PSP ist prinzipiell im Geschäftsimmobilienbereich sehr gut aufgestellt, einzig die vielen Fälligkeiten von Mietverträgen stellen im aktuellen Umfeld ein gewisses Risiko dar", sagt ZKB-Analyst Kagerer. Dies könne möglicherweise dazu führen, dass inskünftig wieder mit "zumindest leicht" erhöhten Leerständen zu rechnen sei.

Allreal – stabiles Geschäftsmodell

Die Allreal-Aktie ist gut 9 Prozent mehr wert als zum Markt-Tiefpunkt im März. Das solide kapitalisierte Unternehmen hat noch im März gute Zahlen vorgelegt. Zudem ist bei Allreal die Generalunternehmung ein wesentlicher Teil des Geschäfts, wodurch die ganze Wertschöpfungskette innerhalb der Gruppe liegt.

Allreal ist von der Bewertung her interessant. Mit einem Kurs-Gewinn-Verhältnis von 12 (Bloomberg) ist Allreal etwa so bewertet wie Swiss Prime Site und PSP, aber günstiger als Mobimo, wo das KGV bei 17 liegt. Damit dürfte die Gesellschaft von den vier grossen Schweizer Immobilienaktien die besten Kursaussichten haben.

Mobimo – beneidenswert viele Wohnimmobilien

Die Mobimo-Aktie hat sich in den vergangenen ein-einhalb Monaten immerhin um fast 14 Prozent steigern können. Das relativ starke Vertrauen der Anleger in die Gesellschaft hat einen Grund: Fast 40 Prozent der Mieteinnahmen kommen aus den weniger konjunkturanfälligen Wohnliegenschaften.

Unmittelbar vor der Krise war prognostiziert worden, dass die Mieteinnahmen bei Mobimo 2020 im höheren einstelligen Bereich zulegen könnten. Selbst wenn diese Zahl nun geringer ausfällt – was selbst bei einer Rezession nicht zwingend der Fall ist – hat das Unternehmen mit Sitz in Luzern eine stabilere Position, als sie die grossen Branchennachbarn haben.

Investis – viele Wohnungen, aber tiefe Börsenliquidität

Die 2016 kotierte Gesellschaft unterhält vor allem Wohnimmobilien in der Genferseeregion. Der Erfolg an der Börse zeigte sich daran, dass der Kurs zwischen Anfang 2019 und dem Beginn der Corona-Verwerfungen Mitte Februar um fast die Hälfte anstieg. Aber auch seit dem Beginn der Erholung im März ging der Kurs wieder 15,5 Prozent nach oben.

Bei einem Free Float von weniger als 20 Prozent bei einer Kapitalisierung von rund einer Milliarde Franken ist die Liquidität an der Börse eingeschränkt. Mit den Westschweizer Wohnimmobilien hat Investis aber eine solide Basis im Geschäft. Zudem stellt die Gesellschaft den Aktionären mit der Zeit höhere Ausschüttungen in Aussicht. Trotz Rezessionssorgen sind diese realistisch.

Fundamenta – klein, aber auf Stabilität getrimmt

Die Marktkapitalisierung der Fundamenta Real Estate liegt unter 400 Millionen Franken. Damit zählt die Zuger Gesellschaft ebenfalls zu den Werten mit deutlich eingeschränkter Liquidität. Dafür liegen nur etwa ein Drittel der Aktien in der Hand von Grossaktionären. Die bewirtschafteten Immobilien bestehen aus Wohnhäusern mit Wohnungen in der mittleren Preisklasse in der Deutschschweiz. Diese gelten als relativ wenig anfällig auf die konjunkturelle Entwicklung.

Fundamenta, erst 2018 an die Börse gekommen, befand sich geschäftlich zuletzt auf einem deutlichen Wachstumskurs. An der Börse verläuft der Kurs zum Teil seitwärts, wobei es in der zweiten Hälfte 2019 zu einem stärkeren Anstieg gekommen ist. Seit März hat sich der Kurs um 7,8 Prozent erholt. Gegenüber den stark geschäftsimmobilienlastigen grösseren Gesellschaften ist die auf Wohnbauten spezialisierte Fundamenta durchaus einen Blick wert.