Die Industriegruppen SFS und Bossard haben es am vergangenen Freitag vorgemacht: Nach überraschend guten Zahlen beziehungweise in der Folge angehobener Ausblicke sind die Valoren der beiden Unternehmen auf Rekordlevels angestiegen.

Das Umfeld sieht für spezialisierte Schweizer Small und Mid Caps in der Tat gut aus: Die Wirtschaft im Inland in den grossen Märkten der Exporteure zieht an. Deswegen ist die Erwartung berechtigt, dass weitere Unternehmen aus diesem Börsensegment gute Zahlen vorlegen werden. Die hohen Kurslevels sind auch kein Hauptgrund, vor diesen Aktien zurückzuschrecken.

Die allgegenwärtigen Diskussionen um Inflation und Zinsanstiege werden den Kursen wenn, erst später zusetzen. Weitere Kursgewinne liegen zumindest dank der Leistungsfähigkeit der Unternehmen und der guten Konjunkturlage in der kürzeren Frist drin.

Folgende sechs Aktien dürften von der guten Stimmung noch eine Weile profitieren:

Natürlich ist beim Börsenneuling die Bewertung ein Thema. Das 2021-er Kurs-Gewinn-Verhältnis (KGV) von knapp 20 ist aber noch nicht zu hoch. Selbst wenn die Bewertung Grund zum Stirnrunzeln gibt, weil die Aktie erst seit kurzem kotiert ist und genaue Abschätzungen schwieriger sein sollten als bei anderen Aktien: Nach einem sehr guten zweiten Halbjahr 2020 gehen Analysten davon aus, dass auch das erste Halbjahr 2021 gut gelaufen sein wird. V-Zug hat noch Sprit im Tank.

Ansteig seit November: Die Aktie von V-Zug seit dem Börsengang im vergangenen Jahr (Grafiken: cash.ch).

Swiss Steel - Derzeit eine Wette wert

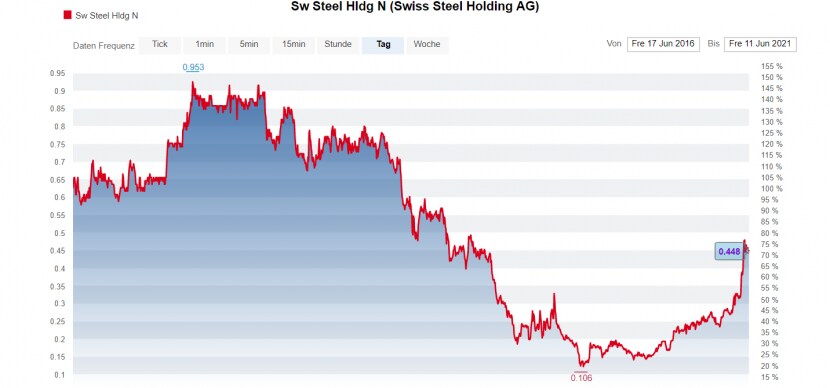

Die frühere Schmolz+Bickenbach ist für Anlegerinnen und Anleger wirklich kein Spaziergang gewesen. Aktionärsstreitigkeiten, Kapitalerhöhungen, eine immer wieder schwache Auftragslage und ein schwieriger globaler Stahlmarkt haben abwechselnd für Kursrückgänge geführt.

Swiss Steel-Grossaktionär verzichtet auf Rekurs gegen Finma-Entscheid |

Swiss Steel ist ein "penny stock", also eine jener misstrauisch beäugten Aktien, die weniger als ein Franken wert sind. Nach einer Stabilisierung im Aktionariat jetzt ab er immerhin vier Mal mehr wert als im März 2020. Grossaktionär Viktor Vekselberg verzichtet auf weitere juristische Anstrengungen gegen andere Aktionäre, und der oft gerühmte Unternehmer Peter Spuhler ist kürzlich bei Swiss Steel eingestiegen.

Vor allem aber sind die Zahlen gut. Das Unternehmen hat sich im ersten Quartal deutlich erholt und die Kosten gesenkt. Zwar sind ein paar der Ingredienzien bei Swiss Steel - penny stock, sehr zyklischer Markt, immer wieder Verluste in der Rechnung - ein Grund zur generellen Vorsicht. Doch eine Wette sind die gut laufenden Titel derzeit wert.

Schwierige Historie: Die Aktie von Schmolz+Bickenbach respektive Swiss Steel in den vergangenen fünf Jahren.

Beim Urner Industrieunternehmen streitet man sich wie bei vielen Aktien mit hohem Kurswert, ob ein "Buy" oder ein "Hold" angebrachter sei. Oder ob der Spezialist von Dichtungen etwa für Impfspritzen an der Börse schon genug gut gelaufen sei. Das KGV ist mit 42 hoch. Doch gerade hat Dätwyler angekündigt, die Produktionskapazitäten aufzustocken. Das Unternehmen baut in Wachstumsfeldern aus – Gesundheit, Autobau oder Nahrungsmittel – und wird an den jüngst erfolgreichen Geschäftsverlauf noch anknüpfen können.

Stetiger Kursanstieg: Die Aktie von Dätwyler seit November 2019.

Comet - Die Absatzmärkte sind voll im Aufschwung

Ungewöhnlich bei den jüngsten Gipfelstürmern an der Schweizer Börse ist der Mai-Knick im Kurs von Comet. Die Schwäche der US-Tech-Titel färbte an der Börse auch auf den Schweizer Spezialisten für Röntgen- und Hochfrequenztechnologie, die beispielsweise in der Materialprüfung eingesetzt werden, ab. Die Kursdelle ist aber wieder ausgeglichen worden.

Comet profitiert von der Nachfrage nach Halbleitern. Die Endmärkte wie Autobranche, Flugzeugindustrie und Elektronik sind zwar sehr zyklisch und damit ist die Aktie grundsätzlich etwas heikel. Aber im Moment sind diese Märkte voll im Aufschwung. Bei der Comet-Aktie muss man im Moment dranbleiben.

Delle wegen Corona und im Mai 2021: Der Kurs von Comet seit Anfang 2020.

Investis - Immobilienpark bringt derzeit viele Vorteile

Investis ist fast ein Geheimtipp bei Schweizer Immobilienaktien. Der Kurs hat seit Anfang Jahr um 12 Prozent zugelegt und stellt damit die hiesigen Branchengrössen Swiss Prime Site, Allreal und PSP Swiss Property in den Schatten. Nur die stark in Wohnimmobilien investierte und somit mit geringem Anteil von Bürobauten wenig Homeoffice-geschädigte Mobimo kann einigermassen mithalten.

Investis gehören in der Genferseeregion Wohnimmobilien der mittleren Preisklasse. Die Firma mit Sitz in Zürich fungiert auch schweizweit als Immobiliendienstleisterin. Dies verspricht Stabilität. Der Gewinn ging 2020 wegen Sondereffekten zurück. Investis hat aber bei der Dividende Wort gehalten und diese von 15 Rappen auf 2,50 Franken pro Aktie erhöht. Ein Risiko ist die tiefe Liquidität der Aktie, das Unternehmen dahinter ist definitiv interessant.

Zwischendurch steige Kursanstiege: Investis-Kurs seit Anfang 2020.

Medartis - Etwas unsicher, aber vielversprechend

Auch Medartis ist an der Börse klar eine Wette. Fundamental lässt sich der enorme Kursanstieg der vergangenen Monate nicht vollständig erklären. Seit Mitte Januar hat sich der Börsenwert des Entwicklers von Implantaten für den Kiefer, das Gesicht und kleine Knochen an den Händen und Füssen verdoppelt. Die Aktie ist jetzt mehr wert als nach einem kurzen Aufbäumen im unmittelbaren Gefolge des Börsengangs vom März 2018.

Trotz roter Zahlen, relativ geringem Freefloat und hoher Abhängigkeit von Wechselkursen und wohl auch einer zu geringen Grösse in der Branche bleibt die Medartis-Aktie ein Titel zum Verfolgen. Das Potential des Medtech-Unternehmens ist dank seiner Fokussierung und der hohen Qualität der Produkte vielverprechend. Gezielte und nicht zu teure Zukäufe wären gut für Medartis.

Die Medartis-Aktie seit dem Börsengang im Frühling 2018.