Der überraschende Sieg der Demokraten bei den US-Senatswahlen in Georgia hat die politischen Machtverhältnisse in den USA noch einmal entscheidend verändert – und damit auch das Umfeld für Investoren. Noch vor einigen Wochen galt es als äusserst unwahrscheinlich, dass die Republikaner in ihrer Hochburg Georgia ihre beiden Senatssitze abgeben müssen. Doch Donald Trumps Umgang mit seiner Wahlniederlage scheint viele republikanische Wähler auf den letzten Metern noch vergrault zu haben.

Neues Machtgefüge ist kurzfristig gut für US-Aktien

Die gute Nachricht: Die neue politische Konstellation in Washington D.C. könnte für die Aktienmärkte – zumindest auf kurzfristige Sicht - kaum besser sein.

Aus zwei Gründen:

Erstens kann Joe Biden mit der knappen demokratischen Mehrheit auf vielen Ebenen durchregieren, und für die Wirtschaft wichtige Gesetzesvorhaben durchbringen. So erwartet Goldman Sachs, dass die neue US-Regierung noch im ersten Quartal 2021 ein Stimulus-Paket von 750 Milliarden Dollar durch den Kongress peitschen wird. Allein 300 Milliarden Dollar davon sollen in Form von Konsumchecks an die Bevölkerung verteilt werden. Was in der Schweiz unter dem Stichwort Helikoptergeld immer wieder heiss diskutiert wird, ist in den USA seit Corona nichts Aussergewöhnliches mehr.

Zweitens sorgt die lediglich knappe Mehrheit der US-Demokraten im Senat dafür, dass Biden nach wie vor keine grosse Steuerreform wird durchbringen können - eine solche hätte sich negativ auf die Unternehmensgewinne auswirken können. Dazu wird es erst einmal nicht kommen, weil sich auch einige konservative Demokraten mit Steuererhöhungen für Unternehmen schwertun. Somit ist die Senatsmehrheit diesbezüglich ohnehin fragil. Andererseits fehlt den Demokraten die wichtige Mehrheit von 60 Senatssitzen. Unter dieser Mehrheit können die Republikaner mit der sogenannten Filibuster-Taktik Abstimmungen wichtiger Gesetzesänderungen, wie etwa eine Steuerreform, blockieren. Zudem zweifeln Experten ohnehin an, dass Biden die Unternehmen, von denen ein Grossteil noch immer unter der Pandemie leidet, jetzt zusätzlich mit höheren Steuern belasten will.

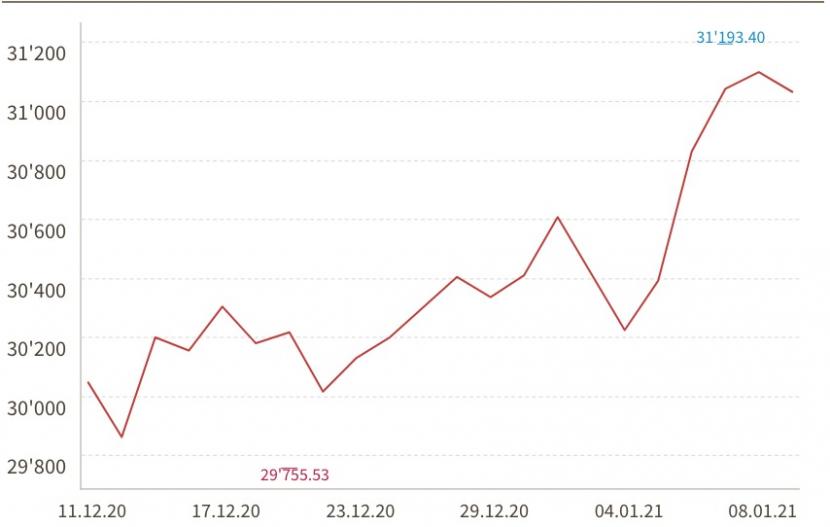

Kursentwicklung des Dow Jones in den letzten vier Wochen, Quelle: cash.ch.

Die Börse reagierte auf diese neue Konstellation durchs Band positiv. Wer die Zeche der hohen Staatsausgaben irgendwann einmal zahlen soll, diese Frage blendet man fürs Erste einmal aus. Hinzu kommt, dass die Notenbanken die ultralockere Geldpolitik kaum aufgeben werden, schon allein deswegen, um angesichts der steigenden Schuldenberge die Zinsen niedrig zu halten.

Grosses Potenzial bei Infrastruktur-Aktien

Besonders profitieren dürften jene Branchen, die mit dem Aufbau von Infrastrukturen zu tun haben. Mit der neuen politischen Konstellation ist ein gross angelegtes Aufbauprogramm für die USA näher gerückt. Anleger können auf US-Unternehmen setzen, die von solch einem Programm direkt profitieren würden, wie etwa dem Stahlproduzenten US Steel. Die Aktie schoss letzte Woche, nachdem sich der Sieg der Demokraten in Georgia abzeichnete, um 20 Prozent in die Höhe – und befindet sich seitdem weiter im Aufwärtstrend. Auch die Aktie von Nucor, ebenfalls ein grosser US-Stahlproduzent, gilt hier als Profiteur. Ebenfalls positiv reagierte die Aktie des weltgrössten Baumaschinenherstellers Caterpillar. Hier können Anleger dranbleiben.

Auch die Aktien von US-Baustoffproduzenten wie etwa Vulcan Materials könnten in nächster Zeit mehr gefragt sein. Der schweizerisch-französische Konzern LafargeHolcim, der in den USA stark exponiert ist, profitiert ebenfalls. Die Aktie zog letzte Woche um bis zu 12 Prozent an. Eine weitere Alternative ist hier die deutsche HeidelbergCement, die ihre US-Marktposition in den letzten Jahren stetig erweitert hat. Wer nicht auf Einzelaktien setzen will, sondern lieber im breiten Markt investiert sein möchte, kann etwa auf den iShares U.S. Infrastructure ETF (ISIN: US46435U7138) setzen. Dieser umfasst nicht weniger als 135 US-Firmen, die im Bereich Infrastrukturaufbau engagiert sind.

Da Infrastrukturprojekte Rohstoffe benötigen, dürfte es sich auch lohnen, in Minenkonzerne zu investieren. Hier bietet sich der auf die US-Industrie zugeschnittene SPDR S&P Metals and Mining ETF (ISIN: US78464A7550) an. Dieser umfasst 24 der grössten US-Titel der Metall-und Minenindustrie.

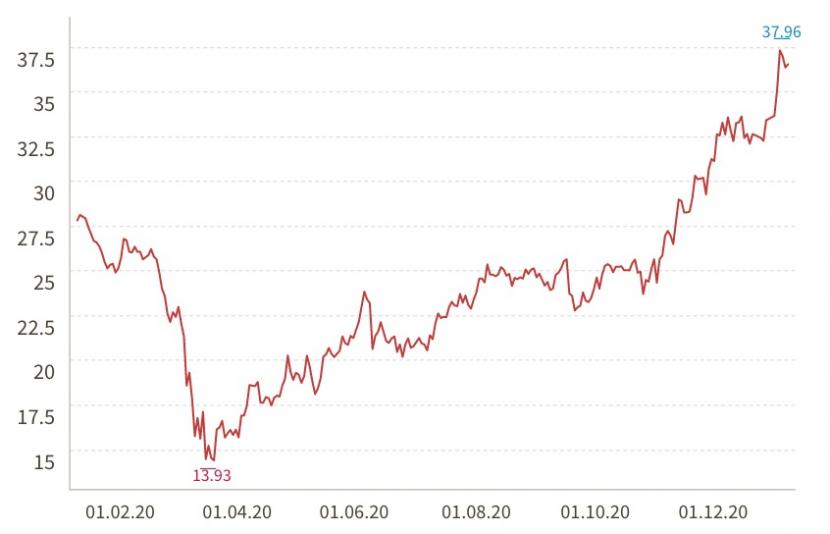

Kursentwicklung des S&P Metals and Mining ETF in den letzten 12 Monaten, Quelle: cash.ch.

Wer auch Titel ausserhalb der USA im Portfolio haben möchte, könnte mit dem VanEck Vectors Global Mining UCITS ETF (ISIN: IE00BDFBTQ78) glücklich werden. Beide ETF sind bereits seit der US-Wahl Anfang November im Kurs gestiegen und konnten letzte Woche zu einem weiteren Sprung ansetzen. Auch hier dürfte der Trend weiter nach oben zeigen.

Erneuerbare Energien profitieren

Doch nicht nur für die Baubranche dürften sich Bidens Pläne positiv auswirken. Auch jene Branchen, die von der Durchsetzung von Umweltstandards profitieren, dürften für Anleger zunehmend interessant werden. Insbesondere Zulieferer für den Sektor regenerativer Energien oder die Bereiche Windkraft und Solar dürften einen Aufschwung erleben. Joe Biden will zwei Billionen Dollar in ein Investitionsprogramm stecken, welches den sauberen Ausbau von Wasser-, Transport- und Energie-Infrastruktur voranbringen soll. Vor diesem Hintergrund dürften Aktien wie jene von Brookfield Renewable interessant werden. Die kanadische Firma betreibt Wasserkraft-, Windkraft-, Solar- und Stromspeicheranlagen auf vier Kontinenten her. Auch US-Solar-Firmen wie Sunpower dürften zu den Profiteuren gehören.

ETF-Anleger sind mit dem iShares Global Clean Energy UCITS ETF (ISIN: IE00B1XNHC34) in den 30 weltweit grössten Unternehmen, die im Bereich Clean Energy und Saubere Energien tätig sind, investiert. Der Fokus liegt mit etwa 32 Prozent klar auf den USA, doch auch Europa und die Schwellenländer sind berücksichtigt. Der ETF reagierte ebenfalls positiv auf den Demokraten-Sieg in Georgia. Die Performance war allerdings auch schon im Gesamtjahr 2020 stark. Das hat unter anderem damit zu tun, dass die Wasserstoff-Hoffnung Plug Power einen relativ grossen Anteil des ETF-Portfolios (derzeit 7,3 Prozent) ausmacht.

Plug Power ist derzeit eine der grössten Wasserstoffphantasien. Die Aktie weist eine Jahresperformance von über 1000 Prozent aus. Das heisst auch, dass Anleger bei diesem ETF ein gewisses Risiko eingehen. Andererseits ist es auch eine Möglichkeit, etwas breiter diversifiziert in die Branche zu investieren.