Den geplanten Börsenplatz nannte Airbnb nicht. Die Nachrichtenagentur Reuters hatte schon im Juni erfahren, dass Airbnb über einen Börsengang ohne Hilfe von Investmentbanken nachdenke. Bei diesem "Direct Listing", wie es etwa der Musik-Streamingdienst Spotify unternommen hatte, können Altaktionäre ihre Papiere einfach über die Börse verkaufen, wo sich der Preis aus Angebot und Nachfrage bildet. Eine Platzierung von neuen Aktien findet nicht statt.

Im zweiten Quartal hat der Online-Marktplatz zur Vermittlung von privaten Unterkünften zum zweiten Mal in der elfjährigen Firmengeschichte die Umsatzschwelle von einer Milliarde Dollar (rund 900 Millionen Euro) geknackt. Das erste Mal hatte Airbnb das im dritten Quartal 2018 geschafft. Zum Gewinn äusserte sich das Unternehmen nicht. Zuletzt hatte Airbnb erklärt, sowohl 2018 als auch ein Jahr zuvor auf operativer Basis (Ebitda) schwarze Zahlen geschrieben zu haben.

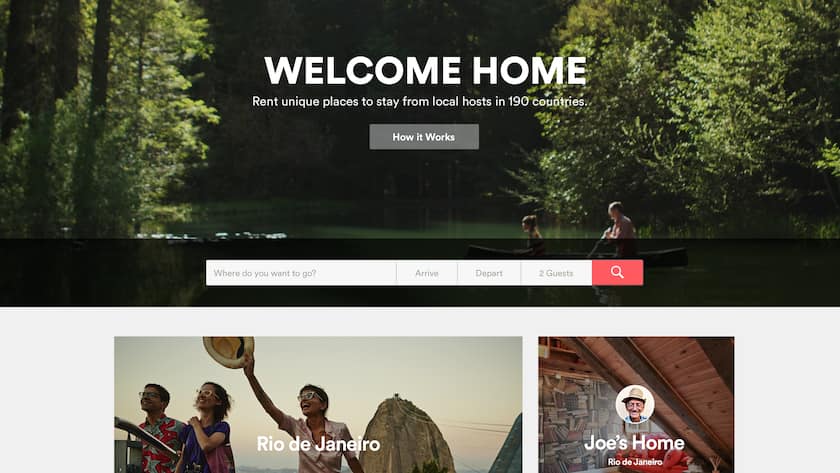

Werbekampagne soll neue Gastgeber anziehen

Das Startup-Unternehmen kündigte am Mittwochabend (Ortszeit) ausserdem eine millionenschwere Werbekampagne im Fernsehen und Digitalmedien an. Dabei will Airbnb vor allem um neue Gastgeber werben. Über Airbnb werden inzwischen mehr als sieben Millionen Wohnungen und Häuser in mehr als 100.000 Städten rund um den Globus zur Kurzzeitmiete angeboten.

Börsengänge von jungen Firmen mit neuen Geschäftsmodellen waren zuletzt auf mässige Begeisterung bei den Anlegern gestossen. Die Aktienkurse der Fahrdienste Uber und Lyft entwickelten sich enttäuschend. The We Company, die hinter dem Bürovermieter WeWork steckt, sagte ihren geplanten Börsengang kürzlich ganz ab.

(Reuters)