Letzte Woche konnten aufmerksame Anleger etwas beobachten, was momentan beinahe als Naturgesetz gilt: Der Dating-App-Anbieter Bumble hatte am Donnerstag sein Börsendebüt gefeiert und der Kurs schoss noch am gleichen Tag 64 Prozent in die Höhe. Am Freitag haben die Aktien nochmals 7 Prozent gewonnen. Die 31-jährige Bumble-CEO Whitney Wolfe wurde innert weniger Stunden zur Milliardärin.

Für IPOs gelten momentan zwei Regeln: Erstens ist der Emissionspreise jeweils höher als im Vorfeld erwartet. Zweitens schiessen die Aktien am ersten Handelstag steil in die Höhe. Die Folge: Die Aktien sind schon kurz nach dem Börsendebüt sehr teuer - was Privatanleger aber nicht von weitern Zukäufen abhält. Die steilen Kursbewegungen rufen zunehmend Erinnerungen an die Dotcom-Blase hervor, als Unternehmen wie der Onlinehändler eToys innert kürzester Zeit vorübergehend zu Börsenstars wurden.

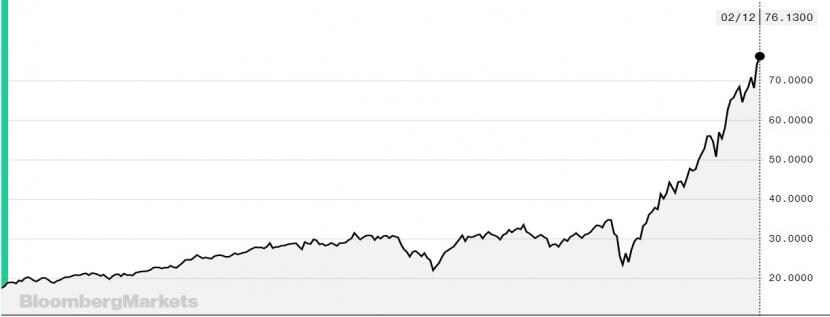

Ein heissgelaufener Markt kann dahingehend beurteilt werden, indem man die Anzahl IPO misst oder den Kursanstieg am ersten Tag vergeicht. Das Jahr 2020 war diesbezüglich nicht beunruhigend: Erstens war die Anzahl Börsengänge geringer als 1999 - dem High Noon der Dotcom-Blase. Zweitens sind die durchschnittlichen Kursgewinne am ersten Handelstag mit 42 Prozent deutlich unter der damaligen Marke von 76 Prozent.

Warnsignale Ende 2020

Gegen Jahresende hat sich die Situation aber verändert. Alleine im Dezember sind 75 Unternehmen an die US-Börse gegangen und deren durchschnittlichen Kursgewinne am ersten Handelstag lagen über der Marke von 76 Prozent. Einen immer grösseren Anteil nehmen dabei die sogenannten SPAC ein - Mantelgesellschaften, die zunächst Kapital über einen Börsengang einsammeln, um dieses in einem zweiten Schritt in die Übernahme eines Unternehmens zu investieren.

Deutlich wird die Abkopplung der Börsenneulinge vom Gesamtmarkt bei der Betrachtung des "Renaissance IPO ETF (Exchange Traded Funds)". Dieser hat seinen Wert seit dem April 2020 mehr als verdreifacht. Dies, obwohl die Wertentwicklung von IPOs traditionell im Zeitverlauf ziemlich genau jener des S&P 500 entspricht. In der fünfjährigen Betrachtung sticht der steile Anstieg ab dem April noch deutlicher hervor.

Kursentwicklung des "Renaissance IPO ETF" seit fünf Jahren (Quelle: Bloomberg).

Das verdeutlicht den Aktivismus und die Euphorie der privaten Anleger, die bei der Zeichnung einer Neuemission zwar leer ausgehen, anschliessend an den Börsengang aber die Preise durch Zukäufe in die Höhe treiben. Die zunehmende Überhitzung der Märkte wird anhand der Kursentwicklung ausgewählter Börsenneulinge noch offensichtlicher:

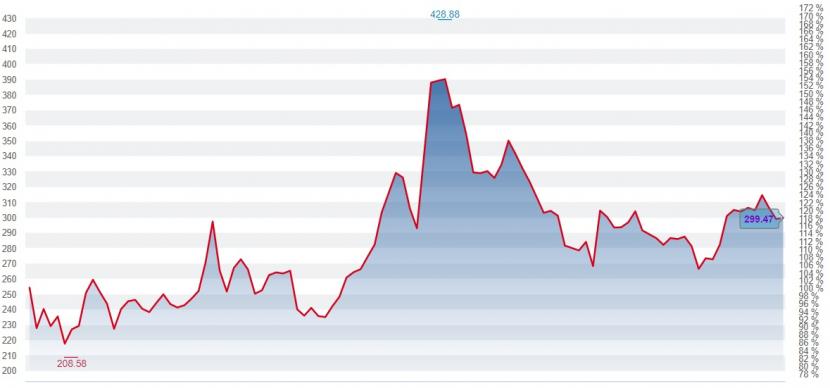

Snowflake - plus 150 Prozent seit IPO

Das Softwareunternehmen Snowflake hatte am 17. September 2020 sein Börsendebüt gegeben und die Aktie schoss noch am selben Tag mit 112 Prozent in die Höhe. Im November folgte dank den positiven Impstoffnachrichten der nächste gewaltige Kursschub. Die Aktie wurde kurzzeitig zu einem Preis von knapp 430 Dollar gehandelt. Von dieser Höhenluft ist die Aktie deutlich zurückgekommen und befindet sich aktuell in einer Seitwärtsbewegung um die 300-Dollar-Marke.

Kursentwicklung der Snowflake-Aktien seit dem Börsendebut am 17. September 2020 (Quelle: cash.ch).

Mit einer Marktkapitalisierung von 84 Milliarden Dollar ist das verlustschreibende Unternehmen trotzdem noch wertvoller als der Autobauer General Motors mit 77 Milliarden Dollar. Die Dominanz von Snowflake im Bereich Datenverwaltung in Warenhäusern hat zwar Investoren wie Berkshire Hathaway angezogen. Doch im Gegensatz zu vielen Kleinanlegern konnte sich Warren Buffet zu einem Preis von 80 bis 120 Dollar mit Aktien eindecken.

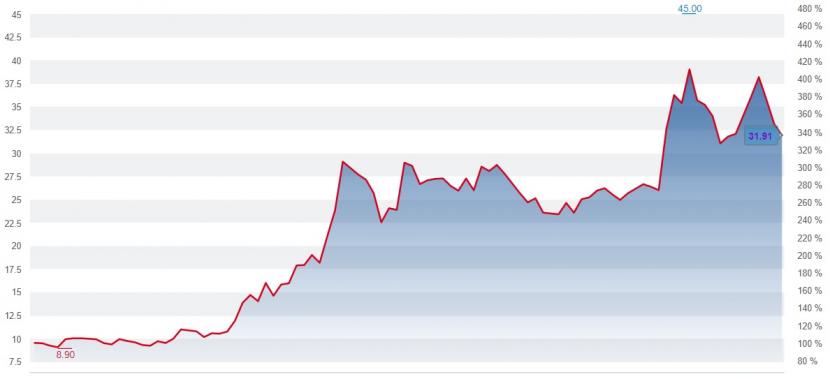

Palantir - plus 325 Prozent seit IPO

Palantir ist spezialisiert auf Datenanalyse und arbeitet mit Sicherheitsbehörden und Geheimdiensten zusammen. Die Palantir-Aktien wurden am 30. September das erste Mal an der Börse gehandelt - am Tagesende lag die Aktie 31 Prozent über dem Ausgabepreis von 7,5 Dollar.

Kursentwicklung der Palantir-Aktien seit dem Börsendebut am 30. September 2020 (Quelle: cash.ch).

Nach einem rasanten Anstieg im November hatten die Aktien bis Anfang Januar eine Pause eingelegt. Danach folgten zwei Aufstiege auf knapp 40 Dollar. Das Kursrallye könnte wegen der sehr hohen Bewertung und der umstrittenen Wachstumsperspektive jedoch schnell enden. Am Dienstag präsentiert Palantir die Ergebnisse zum vierten Quartal.

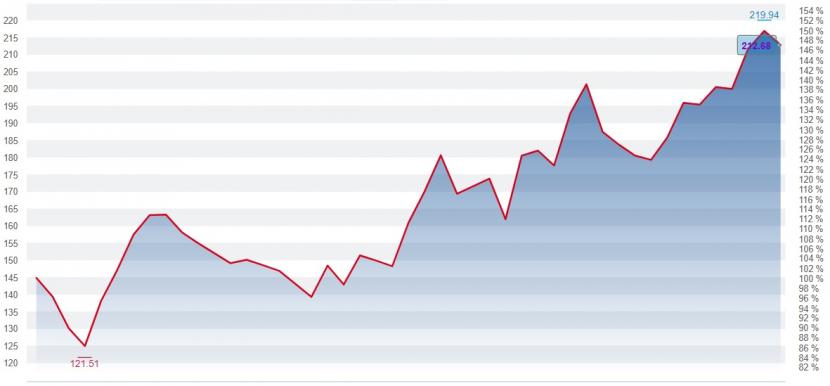

Doordash - plus 99 Prozent seit IPO

Am ersten Handelstag, dem 9. Dezember, hat Doordash vorübergehend eine Börsenkapitalisierung von 84 Milliarden Dollar erreicht - die Aktien schlossen mit einem Kursplus von 86 Prozent. Dies, obwohl das 2013 gegründete Unternehmen für On-Demand-Lieferservice von Mahlzeiten in den ersten neun Monaten des Corona-Jahrs 2020 einen Nettoverlust von 149 Millionen Dollar erzielt hatte.

Kursentwicklung der Doordash-Aktien seit dem Börsendebut am 9. Dezember 2020 (Quelle: cash.ch).

Der Kurs ist nach dem Debüt zwar zurückgekommen, doch Anfang Januar und Anfang Februar stieg er nochmals kräftig an. Die Aktien stehen aktuell 99 Prozent über dem Emissionspreis von 102 Dollar. Dabei steht die Bewährungsprobe erst noch an: Doordash muss sich auch in der Zeit nach Corona gegenüber einer starken Konkurrenz wie Uber Eats, Posthub oder Grubhub behaupten.

Airbnb - plus 213 Prozent seit IPO

Kursentwicklung der Airbnb-Aktien seit dem Börsendebut am 10. Dezember 2020 (Quelle: cash.ch).

Für die Aktien geht es auch im neuen Börsenjahr weiter nach oben: plus 45 Prozent. Die Bewährungsprobe folgt jedoch in den kommenden Wochen. Am 26. Februar präsentiert der Airbnb seine Zahlen zum vierten Quartal. Und ab dem 1. März dürfen Insider ihre Aktien verkaufen. Gut möglich, dass diese dann ihre Kursgewinne realisieren.

Fazit: Anleger sollten Gewinne mitnehmen

Privatanleger scheinen immer noch bereit, insbesondere bei Neuemissionen jeden Preis zu zahlen. Die starke Kursentwicklung von Börsenneulingen wird mit einem historisch tiefen Zinsumfeld und der Geldflutung der Märkte durch die Zentralbanken begründet.

Dabei geht ein zentrales Element unter: Die Gier. Wie lässt sich sonst erklären, dass Airbnb eine um 45 Prozent grössere Marktkapitalisierung als der Konkurrent booking.com aufweist. Airbnb hat im dritten Quartal einen Umsatz von 1,3 Milliarden Dollar und einen Gewinn von 219 Millionen Dollar verzeichnet. booking.com hingegen konnte einen Umsatz von 2,6 Milliarden Dollar und einen Gewinn von 800 Millionen Dollar erzielen.

Natürlich kann diese weitverbreitete Gier an den Märkten noch mehrere Monate anhalten und die Ungleichgewichte am Markt weiter verstärken. Doch im Endeffekt gilt weiterhin die Binsenwahrheit von Mark Twain: "History Doesn't Repeat Itself, but It Often Rhymes". Insbesondere Anleger von überteuerten IPO-Aktien könnten schnell auf dem Boden der Realität landen. Es wird daher langsam Zeit, Gewinne mitzunehmen.