Wer prägt die Umwälzung der Wirtschaft und des Alltags mehr – Blockchain oder AI, also Künstliche Intelligenz beziehungsweise Artificial Intelligence? Mit Blockchain wird viel geforscht und ausprobiert, aber die Technologie sucht sich immer noch einen Weg in die Alltagswirtschaft. Die Blockchain steht nach wie vor als Basis der Kryptowährung Bitcoin im Blickpunkt.

Daneben wird die dezentrale Datenspeicherkette mehr und mehr zur Dokumentierung und Rückverfolgung von Prozessen verwendet. Ganz anders ist es bei AI. Intelligente Automatisierung und Datensteuerung sind zwar nicht per se etwas Neues, verändern aber die Welt und sind für Unternehmen unerlässlich geworden - soweit, dass es schon Stimmen gibt, die aufgrund der schnellen Veränderungen soziale Konflikte erwarten.

Aus Investorensicht ist diese Entwicklung aber eine Chance. Grosse Namen werden schon seit geraumer Zeit zu den AI-Investments gezählt. Bei Google, Apple, Amazon oder IBM spielt AI eine tragende Rolle, aber auch bei chinesischen Paradeunternehmen wie Baidu oder Tencent. AI-Konzerne sind auch ABB oder Siemens, die in der Robotik stark sind.

cash.ch hebt aber eine Reihe weniger bekannter Firmen hervor. Wer an AI als Trend profitieren will, sollte gerade diese Titel auf dem Schirm behalten:

Nvidia forscht aber auch entschieden mit bei AI. Ob selbstfahrende Autos, Medizin oder programmierte, optimierende Anwendungsprozesse (Deep Learning): Der US-Konzern ist dabei.

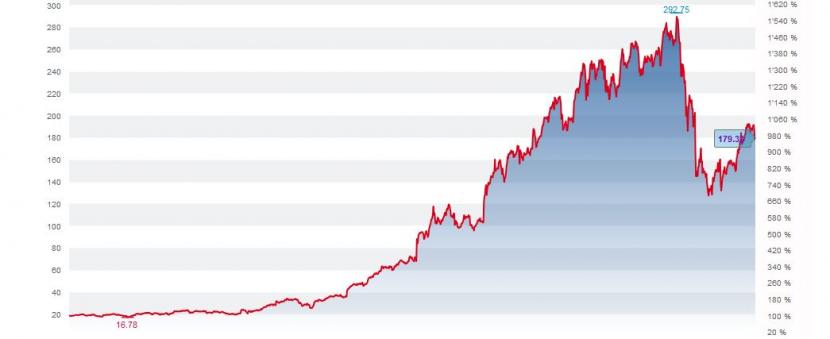

Der Kurs der Nvidia-Aktie in den vergangenen fünf Jahren (Grafik: cash.ch)

Nachdem sich der Wert der Nvidia-Aktie innerhalb von drei Jahren bis letzten September verzehnfacht hatte, kam wie bei vielen Tech-Titeln eine massive Korrektur. Seit Anfang Jahr ging es wieder um 40 Prozent aufwärts, wenn auch das Rekordhoch noch nicht wieder erreicht ist. Immerhin ist durch den Kursknick die Aktie mit einen Kurs-Gewinn-Verhältnis (KGV) von derzeit 30 (Bloomberg) günstiger geworden.

Ob günstig genug, ist unter Analysten umstritten. Bei Techunternehmen mit Potential verträgt es unter Umständen auch eine höhere Bewertung. Quartalszahlen am 15. Mai dürften mehr Aufschluss über Nvidia bieten. Mittelfristig könnten aber gerade die neuen Technologien und die AI-Initiativen den Chip-Titel weiter antreiben.

Aptiv

Wer ganz auf AI in der Mobilität setzen will, sollte sich Aptiv anschauen. Der Technologieteil des Autozulieferers Delphi Automotive wurde 2017 an die Börse gebracht. Das Geschäft dieses US-Unternehmens sind Sensoren für Interkonnektivität und Fahrassistenz in Autos. Daneben entwickelt man auch Systeme für das autonome Fahren. Partnerschaften bestehen unter anderem mit dem Fahrdienst Lyft, dem Hersteller BMW und dem Softwarekonzern Intel.

Lesen Sie auch: Volkswagen baut auf chinesische IT-Leute |

Auch Aptiv ist eine Aktie, die sich nach der ruppig eingesetzten Tech-Korrektur vom vergangenen Herbst zu erholen versucht. Mit einem KGV von 17 gemäss Bloomberg ist das Unternehmen attraktiv bewertet. Wer hier investieren will, muss aber folgendes beachten: Während das smarte Auto Realität ist und immer smarter werden wird, bestehen beim selbstfahrenden Auto immer noch viele Fragezeichen. Im Feld des autonomen Fahrens aber kommt man im Moment an der Expertise von Aptiv nicht so schnell vorbei.

Blue Prism

Die britische Blue Prism Group ist zu einem wichtigen Namen bei Softwarerobotern geworden. In der so genannten Robotic Process Automation, kurz RPA, werden Computerprogramme ohne einen Menschen programmiert. Das Potential dieser Anwendung ist beinahe unbegrenzt, denn RPA kann in allen möglichen Arbeitsprozessen eingesetzt werden.

Blue Prism ist ein junges und auch noch kleines Unternehmen, das 2016 an die Börse gegangen ist und 2018 einen Umsatz von 55 Millionen Pfund geschrieben hat (circa 72 Millionen Franken). Unter dem Strich steht ein Verlust, wobei das Unternehmen offensichtlich leicht an Kapital kommt.

Die Aktie hat sich bis vergangenen September tech-typisch um das 25-fache gesteigert und dann korrigiert, und seit Anfang 2019 wieder angezogen. Ein Investment bei einem solchen Start-up ist mit Risiken verbunden. Aufgrund des hohen Potentials von RPA erwarten Analysten aber Umsatzzuwächse von bis zu 60 Prozent im Jahr.

Intuitive Surgical

Ein schon relativ bekannter Name bei AI ist Intuitive Surgical. Von sich reden gemacht hat das US-Unternehmen mit seinen daVinci genannten Chirurgierobotern. Der Erfolg zeigt sich im Aktienkurs: Das Unternehmen ging 2015 bei 175 Dollar an die Börse und ist heute mehr als das Dreifache davon wert. In der zweiten Jahreshälfte 2018 kam es auch hier zu einer Korrektur, doch der Kurs hat zwischenzeitlich den Stand von Mitte 2018 übertroffen.

5 Reasons You Don't Need to Worry About Intuitive Surgical's Q1 Earnings Miss https://t.co/JU7l7QsRoQ pic.twitter.com/qGiwPzQiWG

— Terry Ticker (@STOCKS247) 21. April 2019

Allerdings hat die Aktie jüngst von 589 auf 510 Dollar korrigiert. Unter Tech-Investoren ist eine Diskussion entbrannt, ob Intuitive Surgical noch ein Kauf sei. Dagegen spricht, dass Konkurrenten wie Medtronic und Johnson&Johnson dem Unternehmen den Rang streitig machen. Dazu kommt eine sehr hohe Bewertung, Bloomberg errechnet ein KGV von 52. Für das Unternehmen sprechen aber nach wie vor eine sehr solide Bilanz, ein starker Free Cash Flow und eine gute Markstellung. 40'000 Ärzte weltweit werden an daVinci-Maschinen ausgebildet.

Splunk

Eng verbunden mit dem ganzen Thema AI ist das Datenmanagement. Splunk mit Sitz in San Francisco entwickelt Software, die maschinengenerierte Daten sammelt und auswertet und diese für Nutzer zugänglich macht. Den so ermöglichten effizienten Zugang zu Daten braucht es de facto bei jeder wirtschaftlichen Aktivität.

Aber auch wenn das Potential für Splunk nahezu unbegrenzt zu sein scheint: Das Unternehmen schreibt Verluste und hat diese zuletzt noch vergrössert. Das Geschäftsjahr, das Ende Januar 2019 endete, brachte ein Minus von 276 Millionen Dollar mit sich. Davor waren es 190 Millionen gewesen. Splunk erklärt den Verlust mit hohen Kosten und bewusst getätigten grossen Investitionen.

Die Aktie hat ihren Wert seit Anfang 2016 verdreifacht und steht heute bei 138 Dollar. Allerdings ist der Kursverlauf volatiler gewesen als bei den anderen hier vorgestellten Techunternehmen. Splunk wird grosses Potential zugetraut und als langfristig renditeträchtige Aktie gesehen. Weil aber derzeit mögliche Gewinne auf Kosten des Wachstums gehen, ist Splunk in der kurzen Frist eher ein Investment für Investoren mit starken Nerven.