34 Prozent Steuern sparen, dies klingt fast zu gut, um wahr zu sein. Ab dem nächsten Jahr wird es möglich. Zumindest im Kanton Zürich, und beim Bezug von Vorsorgegeldern. Der mit Abstand einwohnerstärkste Kanton der Schweiz senkt auf 1. Januar 2022 die Kapitalauszahlungssteuern.

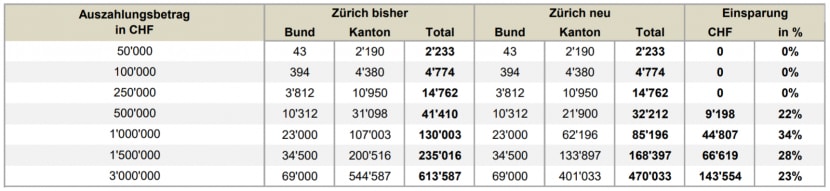

Eine verheiratete Person bezahlt bei einem Bezug von 500'000 Franken ab nächstem Januar statt wie bisher 41'410 Franken nur noch 32'212 Franken. Die Differenz beträgt 22 Prozent. Bezieht jemand eine Million Franken, beläuft sich die Ersparnis auf 34 Prozent, wie aktuelle Zahlen des Beratungsunternehmens Vermögenspartner zeigen.

Steuereinsparungen für Verheiratete im Kanton Zürich

Basis: Konfessionslos, Wohnort Stadt Zürich / Alle Daten: Vermögenspartner AG.

Basis: Konfessionslos, Wohnort Stadt Zürich / Alle Daten: Vermögenspartner AG.

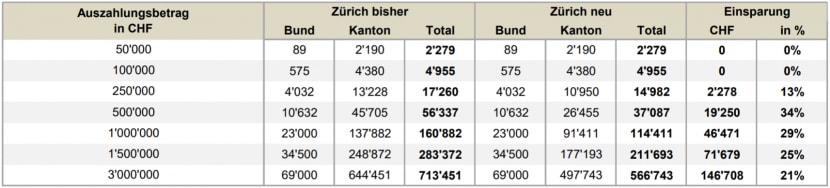

Ebenfalls 34 Prozent spart eine alleinstehende Person, und dann schon ab 500'000 Franken bezogenem Kapital. Wie Vermögenspartner festhält, macht sich die Steuersenkung bei Alleinstehenden etwa ab 200'000 Franken bemerkbar, bei Verheirateten ab 500'000 Franken.

Steuereinsparungen für Alleinstehende im Kanton Zürich

Basis: Konfessionslos, Wohnort Stadt Zürich.

Basis: Konfessionslos, Wohnort Stadt Zürich.

Die Steuerersparnis in der Vorsorge ist schnell erklärt: In der Säule 3a kann die Einzahlung – maximal 6883 Franken für in der Schweiz wohnhafte Personen mit Pensionskasse – in der Steuererklärung angegeben werden. Je nach Kanton spart man damit zwischen etwa 1000 und 2300 Franken Steuern im Jahr. Beim Bezug wird eine Kapitalauszahlungssteuer fällig.

Die Auszahlung der 3a-Gelder hat einen Vorzugsteuersatz, somit die eigentliche Ersparnis beim 3a-Sparen darin liegt, dass die Differenz zwischen den addierten jährlichen Einsparungen und der einmaligen Kapitalauszahlungsteuer zugunsten der Sparerin oder des Sparers ausfällt. Dies betrifft Säule-3a-Sparkonten genauso wie Säule-3a-Pläne mit Wertschriftensparen. In der Pensionskasse funktioniert es ähnlich: Während die regulären Einzahlungen von Vornherein vom Bruttolohn abgezogen werden, sind auch zusätzliche Einzahlungen in die zweite Säule steuerlich begünstigt.

Geld gestaffelt beziehen spart Steuern

Hohe Bezüge in einem Jahr sollte man vermeiden. Eine gängige Methode dabei ist es, schon früh anzufangen, mehrere Säule-3a-Konten zu führen. Diese können dann gestaffelt bezogen werden. Empfohlen wird, ein 3a-Konto je nach Kanton und Steuerprogression nicht über 50'000 bis 100'000 Franken zu füllen. Es können problemlos mehrere Konten geführt und der jährliche Maximalbetrag kann auf mehrere Konten verteilt werden.

In der Säule 3a kann man über eine Einzahlungsdauer von 45 Jahren - also in etwa der Zeit der Berufstätigkeit - zwischen 300'000 und 350'000 Franken anlegen. Abhängig ist dies von den Sparbeträgen, aber auch von den Zinsen. Werden die 3a-Gelder in Wertschriften angelegt, kann der Betrag je nach Finanzmarktrenditen natürlich noch höher ausfallen.

500'000-Franken-Auszahlung ist realistisch

Allerdings: Ein Bezug von 500'000 Franken wie in den obigen Beispielen ist nicht unrealistisch. Das Pensionskassenvermögen ist für viele Einwohnerinnen und Einwohner der Schweiz der grösste Vermögensbestandteil. "Im Zusammenhang mit einer Frühpensionierung und einem Kapitalbezug aus der Pensionskasse können in einem Steuerjahr bezogene Mittel schnell einmal so hoch ausfallen", sagt Florian Schubiger, Vorsorgespezialist bei Vermögenspartner.

Auch wer sich Freizügigkeitsleistungen ausbezahlen lasse, komme schnell einmal auf hohe bezogene Beträge. Auf Freizügigkeitskonten lagert das Pensionskassengeld von Leuten, die vor dem Pensionsalter nicht mehr berufstätig sind.

Der Kanton Zürich verschafft sich mit der Senkung der Kapitalauszahlungsteuern einen besseren Platz bei der Attraktivität der Kantone. Zu den steuergünstigsten Kantonen zählt er aber weiterhin nicht. Laut Schubigers Berechnungen verbessert sich Zürich bei den verheirateten Personen durch die Steuersenkung - immer bei 500'000 Franken Bezug, Alter 65 Jahre und Wohnsitz Stadt Zürich - von Platz 21 auf Platz 8. Bei Alleinstehenden rückt Zürich von Platz 24 auf Platz 11 vor.

Steuern 2022 bei 500'000 Franken Kapitalbezug, nach Kantonshauptorten

| Kanton | Ort | Verheiratet | Kanton | Ort | Allein- stehend |

| GR | Chur | 24'412 | AI | Appenzell | 26'432 |

| AI | Appenzell | 26'112 | NW | Stans | 28'198 |

| NW | Stans | 27'878 | UR | Altdorf | 29'157 |

| UR | Altdorf | 28'837 | GR | Chur | 29'432 |

| TI | Bellinzona | 29'312 | ZG | Zug | 29'734 |

| ZG | Zug | 29'615 | SH | Schaffhausen | 29'937 |

| SH | Schaffhausen | 29'617 | BL | Liestal | 33'732 |

| ZH | Zürich | 32'212 | GL | Glarus | 33'732 |

| BL | Liestal | 33'412 | OW | Sarnen | 36'228 |

| GL | Glarus | 33'412 | TI | Bellinzona | 36'604 |

| SZ | Schwyz | 34'429 | ZH | Zürich | 37'088 |

| GE | Genf | 35'873 | SO | Solothurn | 38'326 |

| OW | Sarnen | 35'908 | SG | St. Gallen | 15'510 |

| SG | St Gallen | 35'912 | GE | Genf | 39'389 |

| TG | Frauenfeld | 36'412 | LU | Luzern | 41'700 |

| SO | Solothurn | 37'537 | AG | Aarau | 41'707 |

| BE | Bern | 38'404 | TG | Frauenfeld | 41'952 |

| AG | Aarau | 38'499 | BE | Bern | 42'243 |

| JU | Delémont | 39'660 | NE | Neuenburg | 42'928 |

| AR | Herisau | 39'912 | SZ | Schwyz | 46'288 |

| LU | Luzern | 40'560 | VS | Sion | 46'291 |

| NE | Neuenburg | 42'137 | BS | Basel | 47'382 |

| VS | Sion | 45'258 | JU | Delémont | 48'461 |

| BS | Basel | 47'062 | AR | Herisau | 50'099 |

| FR | Freiburg | 55'852 | FR | Freiburg | 56'712 |

| VD | Lausanne | 57'196 | VD | Lausanne | 63'490 |

Basis: Konfessionslos, Alter 65 Jahre / Daten: Vermögenspartner AG.

Für Einwohnerinnen und Einwohner des Kantons Zürich nahe am Pensionsalter lohnt sich aber die Überlegung, mit dem Bezug von Vorsorgegeldern bis zum nächsten Jahr zu warten. Dies vor allem dann, wenn mindestens ein mittlerer sechsstelliger Betrag ausbezahlt werden soll.

Zum einen betrifft dies jene, die eine Frühpensionierung planen und sich Pensionskassenkapital auszahlen lassen wollen. Bei Säule-3a-Geldern ist man sowieso flexibel: Frauen können sie ab 59 Jahren, Männer ab 60 Jahren bis zum regulären Pensionsalter beziehen. Wer über das Pensionsalter noch weiterarbeitet, auch nur teilweise, kann theoretisch bis zum Alter von 69 oder 70 Jahren warten.

Lebensmittelpunkt ist wichtig

Noch lohnender ist - zumindest in der Theorie - ein Kantonswechsel. In Chur oder Appenzell würde man auf 500'000 Franken in fast Drittel weniger Steuern bezahlen als in Zürich, und mehr als die Hälfte weniger als in Freiburg oder in Lausanne. Abwegig sind Kantonswechsel auf die Pensionierung hin nicht: Beim Beginn eines neuen Lebensabschnitts das alltägliche Umfeld zu wechseln, bietet sich ja geradezu an. Die Nähe zu einem Arbeitsort spielt keine Rolle mehr.

Zwei Einschränkungen muss man sich bei einem solchen Ansinnen aber bewusst sein. Zum einen sind Immobilienpreise oft gerade in jenen Teilen der Schweiz hoch, in denen die Steuern tief sind: Zug und Schwyz sind typische Beispiele. Zum anderen: Seinen Zweitwohnsitz beispielsweise kann man nicht einfach als Hauptwohnsitz angeben.

Wirklich "wohnen" und damit Steuern entrichten tut man am Ort, an dem der Lebensmittelpunkt ist. Und dies ist nicht (nur) philosophisch gemeint. Der Lebensmittelpunkt ist jener Ort, an dem man sich einen grossen Teil der Zeit aufhält, einkauft, am gesellschaftlichen Leben teilnimmt, und - ja durchaus messbar - auch am meisten Strom oder Wasser verbraucht.