Hypothekarzinsen um 1 Prozent - hervorragende Zustände für Hypothekarnehmerinnen und -nehmer in der Schweiz. Aber dies war bis vor kurzem.

Die Hypothekarzinsen fielen über zehn Jahre lang. Der Zinsindex des Vergleichsportals Hypotheke.ch zeigt für 2011 ein Niveau von fast 3 Prozent, das Mitte 2019 auf ein Niveau bei rund 1 Prozent absank. Erst seit Anfang 2022 steigen die Zinsen für die Finanzierung von Häusern und Wohnungen wieder. Und zwar so stark, dass der Hypotheke.ch-Zinsindex jetzt ein Level von fast 1,9 Prozent anzeigt. Dies entspricht dem Niveau von 2014.

In Zahlen: Im Vergleich zum 1. Januar 2022 sind die jährlichen Zinskosten einer Hypothek, die eine Million Franken umfasst, um 8000 Franken gestiegen.

Der Hintergrund ist klar: Die amerikanische Notenbank Federal Reserve macht mit ihren Zinserhöhungen Nägel mit Köpfen. Der Zug rollt, und weil die Inflation in den USA hoch ist, wird die unter Druck geratene Notenbank auch Zinsschritte von 0,5 Prozentpunkten aufs Mal vornehmen. Auch in der Schweiz steigen die Zinsen. Zwar nicht wie in den USA der Leitzins, denn hierzulande steht dieser seit 2015 und weiterhin unverändert bei -0,75 Prozent. Aber Finanzmarktzinsen wie die Rendite für 10-jährige Bundesobligationen sind bereits deutlich höher als vor einem Jahr (siehe Grafik weiter unten).

Banken nehmen derzeit höhere Margen ein

Höhere Zinserwartungen beeinflussen Swaps, mit denen sich Banken refinanzieren. Das heisst: Die Absicherungen der Banken werden teurer, und damit auch die Hypothekarzinsen. "Dies ist aber nur ein Teil der Wahrheit", sagt Adriel Jost, Ökonom beim Beratungsunternehmen WPuls.

Wenn sich Hypothekenfinanzierer wie Banken über den Finanzmarkt refinanzieren, steigen deren Kosten in der Tat. Refinanzieren sie sich aber über die Spareinlagen ihrer Kundinnen und Kunden, profitieren sie weiterhin von der Tiefzinspolitik der Schweizerischen Nationalbank SNB: Die Hypothekarzinsen steigen, aber die Bankguthaben werden weiter sehr tief verzinst. Die Marge der Banken weitet sich damit aus.

"Seit Anfang Jahr sind die Margen deutlich angestiegen", sagt Jost. Hebt hingegen die SNB im laufenden oder nächsten Jahr den Negativzins auf, werde auf diese Weise Druck auf die Sparzinsen entstehen, so Jost. Dann schrumpfen die Margen der Banken wieder, und sie könnten mit weiteren Hypothekarzinserhöhungen reagieren.

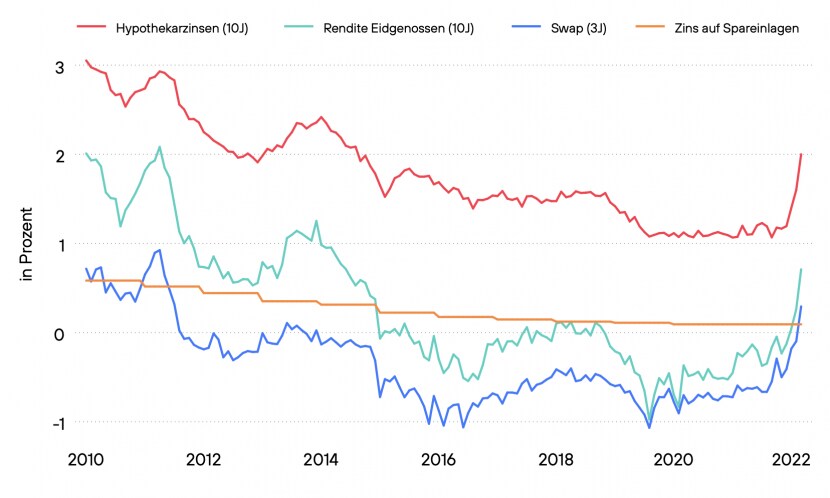

Zinsen, Refinanzierungs-Kennzahlen und Bankkonto-Zinsen im Vergleich

Während sich Hypothekarzinsen (rot), Obligationen-Renditen (grau) und Swapsätze (blau) in letzter Zeit ähnlich entwickelten, sinken die Zinsen auf Sparkonten (orange) seit Jahren.

Für die nächsten Monate sieht der Ökonom aber vor allem die Inflationsraten und die Entwicklung der Finanzmarktzinsen als wichtigsten Faktor für die Hypothekarzinsen: "Wenn die Inflation in der Schweiz längere Zeit auf dem heutigen Niveau bei 2,4 Prozent verweilt, ist ein weiterer Anstieg der Rendite von zehnjährigen Bundesobligationen von aktuell etwas unter 1 Prozent auf beispielsweise 2 Prozent realistisch, und damit wird auch der Aufwärtsdruck auf die Hypothekarzinsen grösser."

Allerdings, so Jost, sei auch mit mehr Volatilität zu rechnen und die mittelfristige Inflations- und Zinsentwicklung in der Schweiz darum nicht präzise vorauszusagen.

Die Unterschiede zwischen den Anbietern sind grösser geworden

Wichtig sehen ist: Auch wenn die Zinsen nach einer extremen Tiefphase wieder stark gestiegen sind, sind sie immer noch tief. Schon 2014 wurden Hypothekarzinsen verlangt, die im historischen Vergleich sehr günstig waren. Ungewöhnlich ist die heutige Situation aber schon, wie Florian Schubiger von Hypotheke.ch sagt.

"Bei langen Hypo-Laufzeiten war der Anstieg stärker als bei kurzen Laufzeiten. Für eine zehnjährige Hypothek bezahlte man Mitte Dezember 2021 im Schnitt 1,12 Prozent, heute sind es 2,20 Prozent, also 1,08 Prozentpunkte mehr", so Schubiger. Die Zinskurve sei klar steiler geworden. Das hängt auch damit zusammen, dass die kurzfristigen Zinsen eher von den Zentralbanken gesteuert werden können, während die langfristigen Zinsen frei vom Markt bestimmt werden.

Die Offerten für Hypotheken unterscheiden sich neuerdings aber stärker: "Die Unterschiede bei den einzelnen Anbietern von Hypotheken sind aktuell grösser als noch vor dem Zinsanstieg", sagt Schubiger. Dies liegt an der unterschiedlichen Praxis, wie sich die Anbieter finanzieren, aber auch daran, dass "träge" Hypothekenfinanzierer ihre Zinsen verzögert an die jeweilige Marktsituation anpassen. "Vergleichen lohnt sich deshalb noch mehr", so der Experte.

Jenen, die in den nächsten zwölf Monaten eine Hypothek erneuern müssen, rät Schubiger, jetzt gut zu beobachten, alle Unterlagen bereitzuhalten und so in der Lage zu sein, nach Bedarf schnell zu reagieren.

«Keine Entscheide aus Panik treffen»

In einem Umfeld steigender Zinsen fragen sich viele Hypothekarkundinnen und -kunden, wie sie sich positionieren sollen - eher mit langfristigen, fixen Hypotheken, wo Zinsschwankungen für die Laufzeit weitestgehend ausgeblendet sind, oder mit Geldmarkthypotheken wie der Saron-Hypothek, die sich in kurzen Fristen ans Zinsniveau anpassen.

Die aktuelle geopolitische Lage mache eine Voraussage der der Zinsentwicklung schwer, sagt Gabriela Seiler, Leiterin des Credit Research bei der Immobilienplattform Property Captain. "Sicherlich sind übereilte oder von Panik getriebene Entscheide beim Abschluss einer Hypothek auch heute nicht gegeben", sagt die Hypothekenexpertin.

Die Konditionen seien langjährigen Vergleich tief, betont auch Seiler. Bei den Geldmarkt- respektive Saron-Hypotheken seien bisher keine nennenswerten Anstiege zu verzeichnen und diese böten daher, bei der entsprechenden Risikobereitschaft der Hypothekarkunden, immer noch eine gute Alternative zu Festhypotheken.

Saron-Hypotheken auch langfristig günstiger?

Giampiero Brundia vom Beratungsunternehmen Oxifina sieht die Saron-Hypotheken im Vergleich zu Festhypotheken im Vorteil. "Der Saron liegt derzeit bei -0,71 Prozent, während der 10-Jahres-Swap bei 1,3 Prozent liegt. Die daraus resultierenden 2 Prozent Zinsunterschied sind extrem hoch und können nicht so bestehen bleiben - das ist gewissermassen eine Gesetzmässigkeit des Marktes."

Der Saron-Zinssatz, der mit dem Negativzins der Nationalbank korreliert, werde dank Leitzinserhöhungen in den nächsten zwei Jahren ungefähr auf ein Niveau von 0,2 Prozent und in den nächsten zehn Jahren auf rund 1 Prozent steigen. Auch wenn bei der Saron-Hypothek noch die Marge der Bank dazukommt, geht Brundia von einem tieferen Zins aus als bei Festhypotheken. "Der Unterschied dürfte in einer Zehn-Jahres-Modellrechnung bei rund 0,5 Prozent pro Jahr liegen. Bei einer Hypothek von 1'000'000 Franken und einer Kreditlaufzeit von zehn Jahren beträgt der Kostenunterschied 50'000 Franken."

Bei den Festhypotheken sei mit den heutigen Niveau ein oberes Ende erreicht, so Brundia: "Wenn Sie sehr gut verhandeln, bekommen sie eine zehnjährige Festhypothek für rund 1,7 Prozent. Normalerweise bezahlt man derzeit über 2 Prozent."