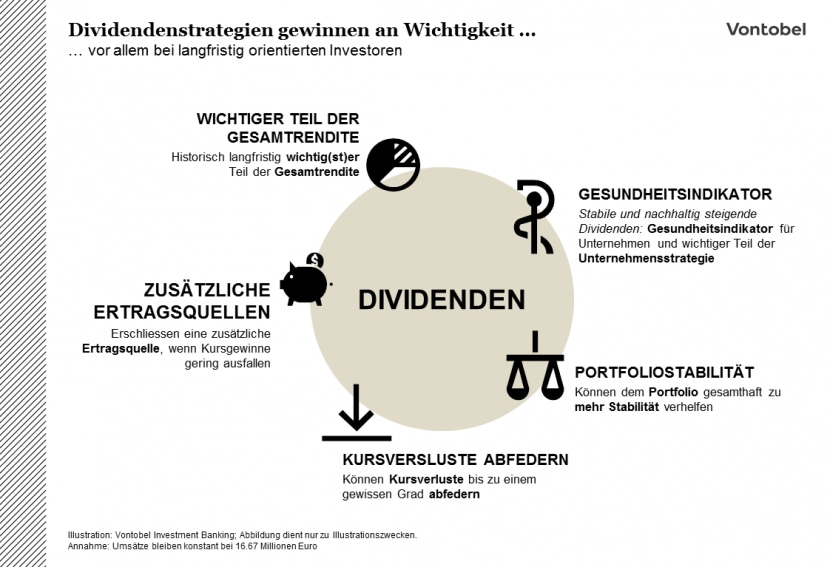

Zinsorientierte Einkommensquellen wie Anleihen und Spareinlagen haben längst ihren Glanz verloren. Berücksichtigt man noch die Inflation, wird schnell klar, dass man mit den meisten solcher Anlagen eher Kapitalabbau statt -aufbau betreibt. Als Folge sind Aktien vermehrt ins Visier von Investoren geraten; sie konnten sich in letzter Zeit dank hoher Kursrenditen vielfach bewähren. Das eingetretene Börsenfieber hat allerdings auch dazu geführt, dass eine andere – ebenfalls mit Aktien verbundene – Renditequelle in den Hintergrund geraten ist: die Dividenden. Zu Unrecht, sagen Experten, denn Dividendenstrategien sollten eine nachhaltig wichtige Rolle bei der Portfoliokonstruktion spielen. Dafür gibt es gute Gründe.

Gesundheitsindikator mit starker Signalwirkung

Weshalb Dividenden sogar als neue Zinsen bezeichnet werden, wird deutlich, wenn man sich den weiteren Hintergrund vor Augen führt: Unternehmen müssen effizient haushalten, um am Markt langfristig zu bestehen. Sie müssen liquide bleiben und sich – zum Beispiel in Bezug auf ihre Ausschüttungen an Aktionäre – «disziplinieren». Unternehmen mit hoher Dividendenrendite, sogenannte Dividendenperlen, verfügen deshalb meist über gesunde Bilanzen und stabile, gut prognostizierbare Cashflows. Allgemein wird gesagt, eine stabile oder steigende Dividende sei ein guter Indikator für den operativen Erfolg eines Unternehmens. Das Aktien Research des Vontobel Investment Banking erklärt ausserdem, dass das primäre Ziel eines Unternehmens schliesslich darin besteht, Wert zu schaffen. Dies gelingt ihm, wenn die Rendite auf das eingesetzte Kapital die Kapitalkosten übersteigt. Steigen die Gewinne, haben Unternehmen mehr Cash zur Verfügung, das sie entweder für ihre Schuldentilgung, neue Investitionen oder die Auszahlung an Anteilseigner (in Form von Dividenden) verwenden. In Einzelfällen kann es vorkommen, dass mehr Dividende gezahlt wird, als operativ erwirtschaftet wurde. Ein aktuelles Praxisbeispiel: Bei manchen Versicherungen sind aufgrund vermehrt aufgetretener Hurrikane die Risiken und folglich die Kosten gestiegen. Dennoch blicken Versicherer wie Swiss Re, Zurich und Baloise zuversichtlich in die Zukunft – und zahlen voraussichtlich interessante Dividenden. Sie können es sich «leisten» und entgehen damit etwas für sie viel Unangenehmerem: dem Senden eines negativen Signals an den Markt.

Dividenden stabiler als Unternehmensgewinne

Die Signalwirkung von Dividenden ist ein interessanter Aspekt. Eigentlich könnte ein Unternehmen Ausschüttungen flexibel nach unten anpassen oder sogar schnell einstellen, um seine liquide Situation in Zeiten sinkender Gewinne zu verbessern und die Bilanz zu stärken. Zumindest kurzfristig sehen jedoch viele Gesellschaften davon ab. Die Höhe der Ausschüttungsquote stellt einen typischerweise wichtigen Bestandteil der Finanzstrategie dar, da der Markt meist sensibel auf plötzliche Kürzungen oder einen Ausfall reagiert. Dies könnte nämlich zu unerwünschten negativen Kursentwicklungen führen. Unternehmensführungen wollen daher unter allen Umständen vermeiden, dass Zweifel an der Zukunftsfähigkeit ihres Unternehmens aufkommen. Verlaufen Dividendenzahlungen also grundsätzlich stabiler als Gewinnentwicklungen? Historische Daten sind zwar keine Garantie für künftige Entwicklungen. Doch liefert die Studie «Kapitaleinkommen: Dividenden», die von Allianz Global Investors (AGI) im Januar 2017 veröffentlicht wurde, einen gewissen Aufschluss am Beispiel des US-Marktes. Untersucht wurden die Mitglieder des amerikanischen Leitindex S&P 500® über den langen Zeitraum von 1956 bis Mitte 2016. Das Ergebnis: Unternehmensgewinne waren tatsächlich weitaus stärkeren Schwankungen ausgesetzt als gezahlte Dividenden. Insbesondere in den letzten zehn untersuchten Jahren überstieg die annualisierte Schwankungsbreite (Volatilität) der Gewinne (ca. 60 %) die der Dividenden (knapp 6 % p. a.) deutlich. Die Dividendenrendite drückt die prospektiv ausgeschüttete Dividende als Teil des aktuellen Aktienkurses aus. Interpretiert werden kann sie auch als Verzinsung des investierten Kapitals je Aktie. Da es sich um einen Quotienten handelt, können einerseits höhere Ausschüttungen, andererseits ein (stark) fallender Aktienkurs einen (massiv) positiven Einfluss auf die Dividendenrendite haben und umgekehrt.

Dividenden haben grössten Anteil an Gesamtrendite und glätten Kursschwankungen

Doch Unternehmen wollen auch aus einem anderen Motiv heraus ihre Dividendenausschüttungen möglichst nachhaltig gestalten: Langfristig orientierte Investoren – aus Unternehmenssicht sind dies gern gesehene Aktionäre – halten Titel mit gut planbarer Dividende tendenziell länger in ihrem Portfolio. Sie tun es, um von potenziellen Vorteilen zu profitieren: In unsicheren Zeiten können dividendenstarke Titel dem Depot gesamthaft zu mehr Stabilität verhelfen. Zahlungsströme können, sofern sie einigermassen regelmässig erfolgen, Aktienkurse glätten – also stärkere Preisschwankungen abschwächen. Wenn die Preise leicht bis moderat fallen, können Dividendenzahlungen einen positiven Beitrag leisten und geringe Verluste bis zu einem gewissen Mass abfedern. Zu guter Letzt zum Szenario «nur leicht steigende Aktienkurse»: Dividenden erschliessen eine zusätzliche Ertragsquelle, deren Bedeutung (prozentual gesehen) steigt, wenn Kursgewinne bescheiden ausfallen. Die langfristige Vergangenheit zeigt unabhängig von der Stärke der Kursentwicklungen, dass Dividenden einen hohen Anteil am Gesamtertrag einer Aktie hatten. Dazu wieder ein Blick auf die langfristige Historie des S&P 500® Total Return, der die Kursentwicklungen unter Einrechnung der Dividenden reflektiert. Während sieben Dekaden seit 1940 wurden vom Vontobel Aktien Research beide Renditekomponenten – die Kursperformances und die Dividenden – berechnet. Es stellte fest, dass die Renditekomponente «Dividende» in Jahrzehnten mit niedrigen Kursrenditen allgemein höher ausfiel. In Zeiten boomender Märkte und steigender Aktienkurse, in denen aber auch Gewinnprognosen revidiert wurden, sank zwar der relative Beitrag der Ausschüttungen, doch blieb er absolut gesehen bedeutend. Im Schnitt trugen Dividenden 50 % zur Gesamtrendite bei, wobei der niedrigste Anteil in den 90er-Jahren erzielt wurde – ein Jahrzehnt, das von ungewöhnlich hohen Preisrenditen geprägt war und in der Dotcom-Blase gipfelte. Es gilt aber zu bedenken, dass historische Daten keine Garantie für künftige Entwicklungen geben.

Lesen Sie den gesamten Artikel auf dem Vontobel derinews-Blog.