Zum Beginn des 4. Quartals erlebten die Börsen rund um den Globus einen veritablen Herbststurm. Beispiel SMI: Anfang Oktober war der Schweizer Leitindex noch drauf und dran, nach oben aus der Seitwärtsbewegung der vergangenen Monate auszubrechen. Doch dann tauchten die 20 Large Caps um bis zu knapp 7% auf weniger als 8'600 Zähler ab. An anderen europäischen Börsenplätzen zeigt sich ein vergleichbares Bild.

Hochtouriger Gewinnmotor

Selbst an der Wall Street hat sich die Stimmung merklich eingetrübt. Der S&P 500 Index notiert annähernd 10% unter dem noch im September erreichten Allzeithoch. Lange Zeit schien der US-Aktienmarkt immun gegen die im Laufe des Jahres an den internationalen Börsen aufkommenden Unsicherheitsfaktoren zu sein. Das starke makroökonomische Umfeld sorgte zusammen mit rasant wachsenden Unternehmensgewinnen für Kauflaune. Doch kann diese Entwicklung nicht darüber hinwegtäuschen, dass die Wall Street ein ambitioniertes Bewertungsniveau erreicht hat. Laut Zahlen von Factset bewegt sich das Kurs-Gewinn-Verhältnis (Prognose 12 Monate) für den S&P 500 mit 15.7 knapp 9% über dem 10-Jahres-Durchschnitt. Für 2018 beträgt das erwartete Gewinnwachstum – angeschoben nicht zuletzt durch die Steuerreform – stattliche 20%. Im kommenden Jahr könnte die Dynamik merklich nachlassen. Aktuell indiziert der von Factset ermittelte Konsens für den S&P 500 eine Steigerungsrate von 10.5%. Hier geht es direkt zu Anlagelösungen passend zum Thema «Globale Aktienmärkte: Herbststurm an der Börse».

Die Wut des Präsidenten

Noch stehen hinter dieser Prognose dicke Fragezeichen. Neben einer weiteren Eskalation im Handelsstreit mit China könnte eine zu restriktive Gangart der US-Notenbank die Konjunktur und damit auch den Gewinnmotor abwürgen. Das Federal Reserve befindet sich inmitten eines Zinserhöhungszyklus. Allein 2018 hat der Offenmarktausschuss den Leitsatz drei Mal erhöht. Folgerichtig bewegt sich die effektive Federal Funds Rate mittlerweile auf dem höchsten Niveau seit dem Krisenjahr 2008. Bis Ende 2019 stellt Fed-Chef Jerome Powell vier weitere Schritte nach oben in Aussicht. Bei einer drohenden konjunkturellen Überhitzung behält er sich eine noch zügigere Straffung vor. Mit diesem Kurs brachte der oberste Währungshüter der USA den Präsidenten auf die Palme. Donald Trump befürchtet Bremseffekte für die Wirtschaft und hat den eingeschlagenen Kurs als zu stringent kritisiert. «Ich denke, das Fed ist ausser Kontrolle. Was sie tun, ist falsch», polterte er vor kurzem. Gleichzeitig beschwerte sich Trump, dass seine Regierung, anders als die Obama-Administration, Zinsen zu zahlen habe.

Déjà-vu für die Eurozone?

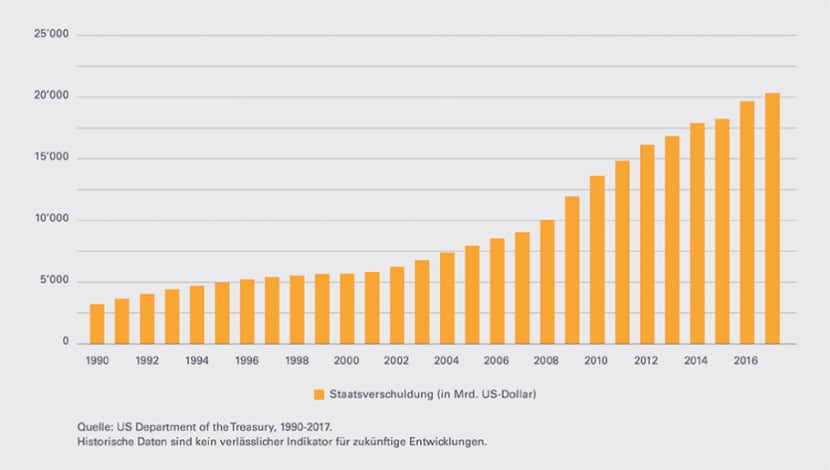

In der Tat treffen die steigenden Renditen, 10-jährige Treasuries werfen rund 3.2% ab, Washington hart. Der Schuldenberg der Vereinigten Staaten ist in den vergangenen Jahren stetig angewachsen und lag 2017 bei mehr als USD 20 Bio. Mit umgerechnet rund USD 2.6 Bio. steht Italien bei den Gläubigern in der Kreide. Die neue Regierung scheint das wenig zu stören. Vielmehr plant die Koalition aus Lega und 5-Sterne-Bewegung zur Finanzierung kostspieliger Wahlversprechen für 2019 mit neuen Schulden. Die EU dürfte den vorliegenden Entwurf wegen Verstössen gegen europäische Vorgaben kaum durchgehen lassen. Falls Rom nicht einlenkt, droht daher eine erneute Krise in der Eurozone. Die Kapitalmärkte haben bereits reagiert: Der Renditeaufschlag für italienische Staatsanleihen gegenüber vergleichbaren Papieren der Bundesrepublik Deutschland fällt mit rund 300 Basispunkten so hoch aus wie seit 2012 nicht mehr. Derweil hat Italiens Börsen-Leitindex FTSE MIB 2018 bis dato mehr als 12% an Wert verloren – trotz Superwetter kann an der Börse in Rom derzeit also genauso wenig von eitel Sonnenschein die Rede sein wie in Zürich oder New York.

Staatsverschuldung der USA

Mehr Informationen zum Thema «Globale Aktienmärkte: Herbststurm an der Börse» und aktuelle Anlagelösungen finden Sie auf unserer Webseite.