Wie wir bereits in unserem Artikel zur Null erläutert haben, war es selten oder vielleicht sogar noch nie schwieriger als heute, Erträge zu erzielen. Was seit der Einführung der quantitativen Lockerung nach der globalen Finanzkrise 2008 ein wesentliches Merkmal der Märkte war, wurde durch weitere äusserst akkommodierende Massnahmen als Reaktion auf Covid-19 verstärkt.

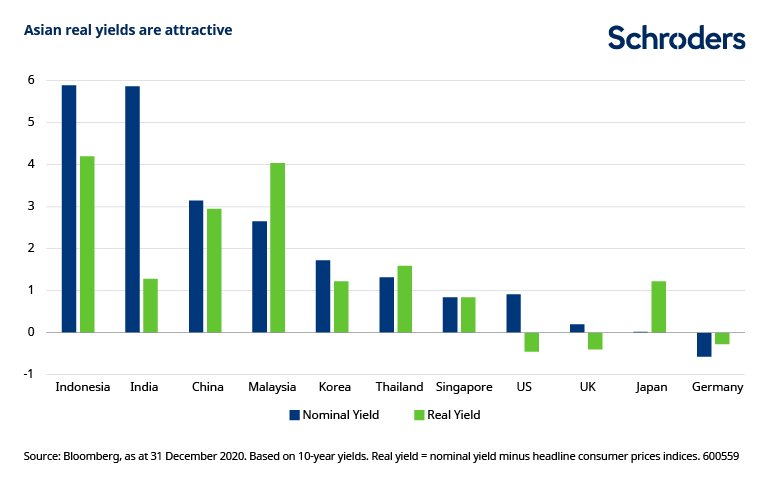

Etwa ein Viertel des globalen Anleihemarktes weist eine Rendite unter null auf, und viele liegen fast bei null, wie etwa Unternehmensanleihen. Ein Teil des Marktes, der immer noch attraktive Renditen bietet, ist der asiatische Markt für Anleihen in Lokalwährung. Wir gehen im Folgenden auf einige seiner Eigenschaften ein.

Starke wirtschaftliche Fundamentaldaten Asiens

Die asiatischen Schwellenländer sind in den letzten 20 Jahren erheblich schneller gewachsen als der Rest der Welt und tragen nun mehr als die Hälfte zum weltweiten BIP bei. Auch Asien ohne Japan geht es deutlich besser als dem Rest der Welt, nachdem die Region die Pandemie gut gemeistert hat. Asien ohne Japan ist die einzige Region, die im Jahr 2020 gewachsen ist, vor allem aufgrund von China und Taiwan. Für das starke Wachstum Taiwans war vor allem die Halbleiterbranche des Landes verantwortlich. Die Region wird auch in den kommenden zwei Jahren das stärkste Wachstum aufweisen.

Die Staatsverschuldung der asiatischen Länder im Vergleich zum BIP ist niedrig und stabil, wobei die Auslandsverschuldung vieler Länder fast bei null liegt. Die asiatischen Volkswirtschaften sind weniger anfällig für die Volatilität der globalen Kapitalströme und profitieren von grossen inländischen Spareinlagen.

Asiatische Anleihebewertungen bleiben attraktiv

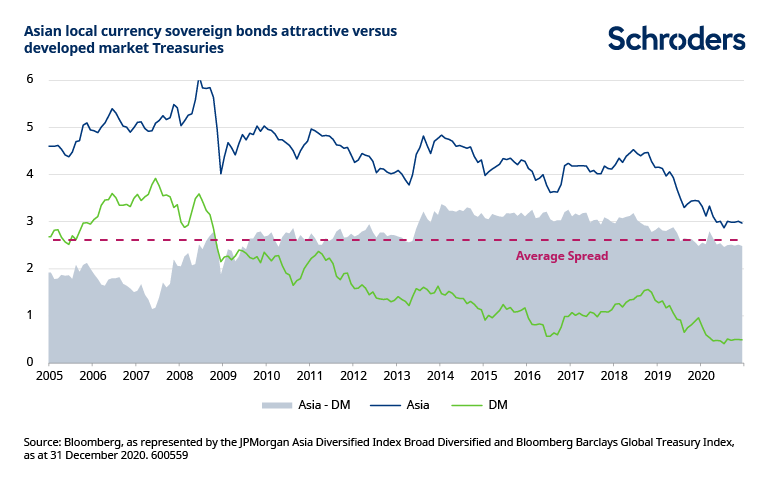

Trotz besserer Fundamentaldaten werden asiatische Anleihen nahe dem historischen Durchschnitt oder der günstigen Seite des Bewertungsniveaus im Vergleich zu globalen Anleihen aus Industrieländern gehandelt. Die asiatische Gesamtrendite von 3,3 % steht 0,8 % für den US Treasury Index gegenüber und einem Wert von nur knapp über null bei den globalen Staatsanleihen.

Im Vergleich zu den Staatsanleihen anderer Schwellenländer werden asiatische Anleihen historisch gesehen auf dem günstigsten Niveau gehandelt. Asiatische Anleihen sind gegenüber lateinamerikanischen Anleihen nur um 2,0 % enger, während die Marge historisch gesehen 3,7 % beträgt. Dies ist überzeugend, da Asien laut S&P und Moody’s mit einem A-Rating eine wesentlich höhere Bonität aufweist als lateinamerikanische Staatsanleihen, die mit BBB bewertet sind. Asien hat zudem ein stabileres Renditeprofil.

China ist eine Schlüsselregion des asiatischen Marktes für Staatsanleihen in Lokalwährung und ein Schlüsselfaktor für die attraktive Bewertung. Mit der Erholung der chinesischen Wirtschaft hat die Chinesische Volksbank begonnen, die Geldpolitik wieder zu normalisieren. Die Reaktion der Chinesischen Volksbank auf die Krise war ebenfalls relativ gemässigt und zielgerichtet, während der Rest der Welt weitere gross angelegte quantitative Lockerungen und andere Massnahmen durchführte.

Die Renditen chinesischer Staatsanleihen stiegen 2020, als sich die Wirtschaft wieder erholte. Angesichts des geringen Inflationsdrucks und der Bereiche, in denen die Wirtschaft nach wie vor auf eine geldpolitische Unterstützung angewiesen ist, erwarten wir nicht, dass die Chinesische Volksbank bald zu einer restriktiven Haltung übergeht.

Allerdings dreht sich nicht alles nur um China. In Korea und Singapur dürften die Zinsen niedrig bleiben, da die Geldpolitik akkommodierend bleibt, während die wirtschaftlichen Aktivitäten wieder aufgenommen werden. In Indonesien wird ein neues Gesetz die Erlangung von Geschäftslizenzen erleichtern und könnte so zu günstigeren Wachstumsaussichten führen, während die Inflationsrate niedrig bleibt. In Malaysia unterstützen attraktive Realzinsen die Bewertungen, und die Zinssätze in Thailand dürften bis zur Erholung des globalen Tourismus unverändert bleiben. In Indien sollten die Zinsen Unterstützung finden, wenn der Inflationsdruck nachlässt.

Asiatische Anleihen in Lokalwährung bieten vielfältige Möglichkeiten

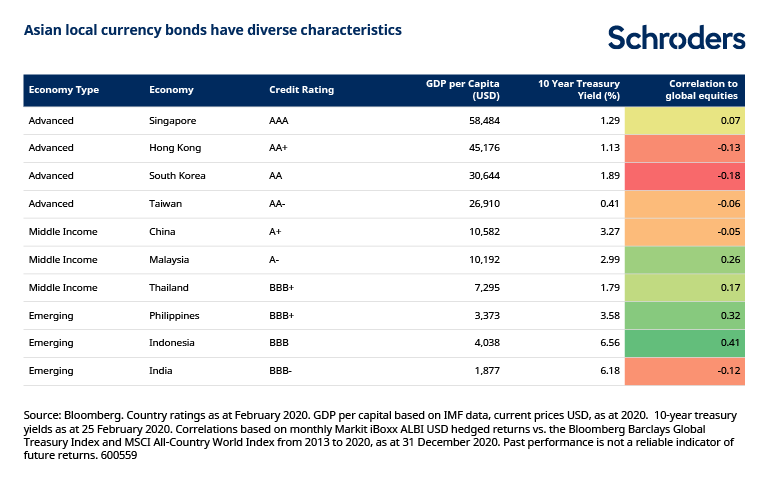

Neben attraktiven Renditen bietet Asien eine Vielzahl von Möglichkeiten. Wir kategorisieren asiatische Länder allgemein in Industrieländer, Länder mit mittlerem Einkommen und Schwellenländer. Wie in der Tabelle zu sehen ist, variieren die Korrelationen zu den globalen Aktien- und Anleihemärkten in diesen Kategorien.

Die Anleihemärkte in den asiatischen Industrieländern – Singapur, Südkorea, Hongkong und Taiwan – weisen tendenziell niedrigere Renditen auf und verhalten sich am ehesten wie die Märkte für Staatsanleihen der globalen Industrieländer mit negativen Korrelationen zu Aktien.

Die von China angeführten Länder mit mittlerem Einkommen, einschliesslich Malaysia und Thailand, weisen tendenziell geringere Korrelationen zu anderen Anlageklassen auf. Sie werden von länderspezifischen Faktoren bestimmt, insbesondere vom Wachstum der inländischen Mittelschicht. China konzentriert sich nun auf die „interne Zirkulation“ als Wachstumsmodell, von der wir erwarten, dass sie zu weiterhin niedrigeren Korrelationen führt.

Anleihen aus Schwellenländern sind hochverzinslich und sensibler gegenüber globalem Wachstum, korrelieren weniger mit Staatsanleihen aus Industrieländern und mehr mit Risikoanlagen. Sie bieten in der Regel während wirtschaftlicher Erholungsphasen höhere Renditen. Die Beschränkungen ausländischen Eigentums in Indien haben zu geringen Korrelationen geführt.

Insgesamt ergibt sich daraus eine Vielzahl potenzieller Investitionsmöglichkeiten und Diversifizierungsvorteile. Dadurch entsteht ein Spielraum, um von spezifischen Risiken zu profitieren, wobei Anlageentscheidungen nach Zinssätzen und Währungen getrennt werden. Beispiel: Die Ansicht, dass die thailändischen Zinssätze aufgrund der akkommodierenden Geldpolitik und somit der Unterstützung der Anleihen wohl niedrig bleiben, wobei jedoch die Währung infolge des Rückgangs des Tourismus schwächer werden könnte. Staatsnahe Anleihen oder durch staatliche Stellen gesicherte Anleihen sowie Unternehmensanleihen bieten weiteren Spielraum für eine Diversifizierung.

Asiatische Währungen haben Aufwertungspotenzial

Die Währung ist ein weiterer Bereich, aus dem sich gerade jetzt Chancen ergeben. Es besteht eine gute Möglichkeit, dass sich der US-Dollar aufgrund des steigenden Zwillingsdefizits, steuerlicher Anreize auf Rekordniveau, Nullzinsen und einer unbefristeten quantitativen Lockerung in einem langfristigen Abwärtstrend befindet.

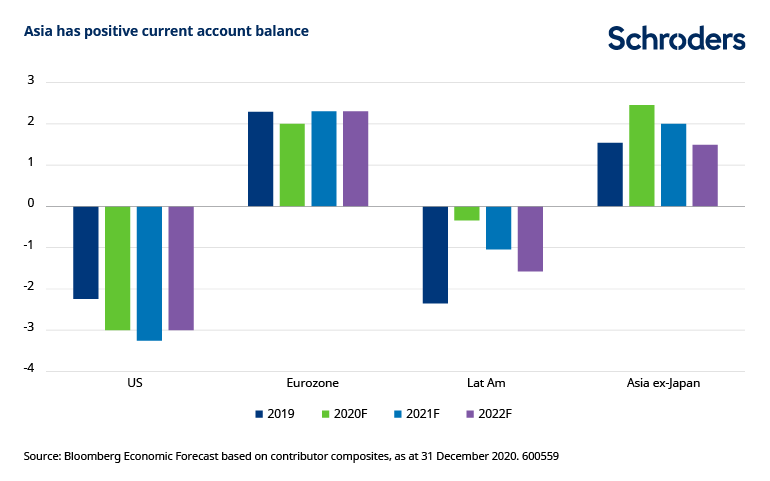

In der Vergangenheit fielen steigende US-Zwillingsdefizite in Bezug auf Leistungsbilanz und Haushaltssaldo mit einer Schwäche des US-Dollars zusammen. Seit dem Erreichen eines Zyklushochs im vergangenen März während der „Flucht in Qualität“ hat der US-Dollar um mehr als 10 % nachgegeben. Die Währungen der asiatischen Schwellenländer haben davon profitiert.

Wir gehen davon aus, dass die weiterhin akkommodierende Geldpolitik sowie die zusätzliche erhebliche finanzpolitische Unterstützung durch die Biden-Regierung den US-Dollar weiter unter Druck setzen könnten.

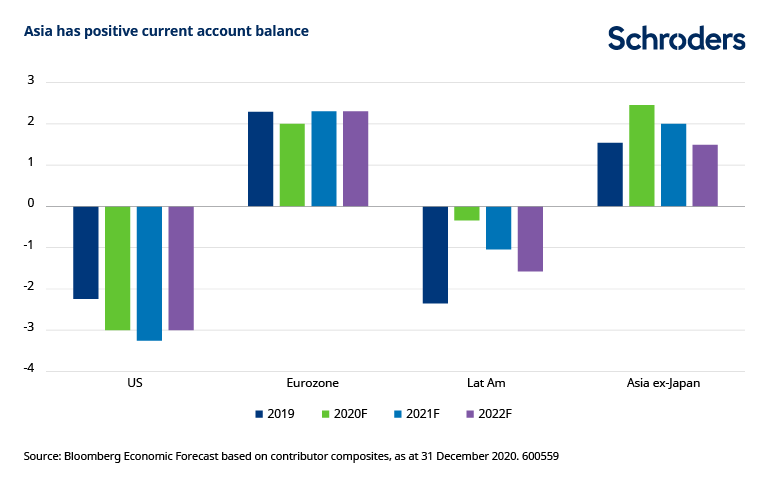

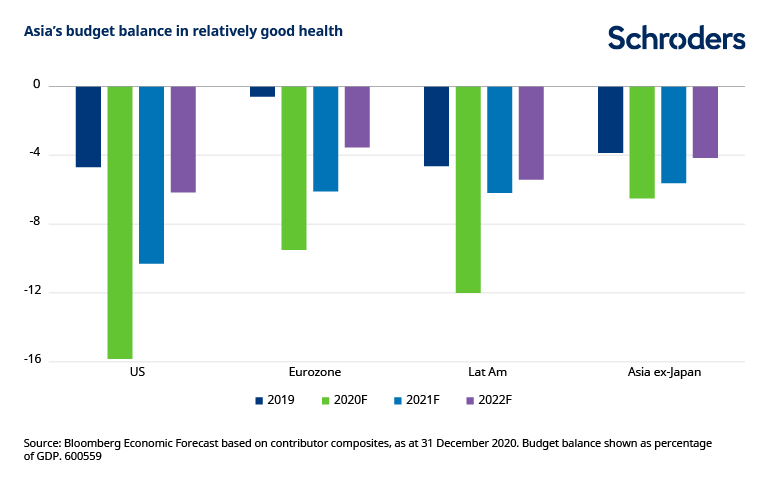

Wenn wir die Haushalts- und Leistungsbilanzsalden vergleichen, sehen wir, dass die asiatischen Volkswirtschaften im Vergleich zu den USA und anderen Ländern in einer starken Position sind. Die Ausgaben der asiatischen Regierungen sind fiskalisch gesehen relativ zurückhaltend. Eine effektivere Eindämmung von Covid-19 hat dies ermöglicht, und gleichzeitig sind diese Länder weniger von den Schwankungen der Rohstoffpreise betroffen. Die asiatischen Volkswirtschaften profitieren auch von der Verbesserung der Aktivitäten im verarbeitenden Gewerbe sowie dem verstärkten Handel.

Einkommens- und Diversifizierungsquellen

Wir sehen positive Aussichten für asiatische Staatsanleihen mit anhaltend positiven Erträgen, attraktiven Renditen und einer moderaten Volatilität im Vergleich zu anderen Schwellenländern und einigen globalen Anleihesektoren. Asiatische Anleihen in Lokalwährung werden durch allgemein positive Fundamentaldaten, moderates Wachstum, moderate Inflation und stabile Finanzen sowie eine Reihe von Merkmalen auf Länder- und Marktebene gestützt.

Es wird allgemein erwartet, dass der Anteil und die Bedeutung der asiatischen Volkswirtschaften und Kapitalmärkte in den kommenden Jahren weiter zunehmen werden. Asiatische Anleihen in Lokalwährung sind offenbar ein Bereich des Anleihemarktes, der im heutigen Niedrigzinsumfeld immer noch das Potenzial hat, attraktive Ertragsrenditen zu erzielen.

Hier erfahren Sie mehr: www.schroders.com/de/ch/asset-management/insights/

Wichtige Informationen:

Bei dieser Mitteilung handelt es sich um Marketingmaterial. Die Einschätzungen und Meinungen in diesem Dokument geben die Auffassung des Autors bzw. der Autoren auf dieser Seite wieder und stimmen nicht zwangsläufig mit Ansichten überein, die in anderen Veröffentlichungen, Strategien oder Fonds von Schroders zum Ausdruck kommen. Dieses Material dient ausschliesslich zu Informationszwecken und ist in keiner Hinsicht als Werbematerial gedacht. Das Dokument stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Es ist weder als Beratung in buchhalterischen, rechtlichen oder steuerlichen Fragen noch als Anlageempfehlung gedacht und sollte nicht für diese Zwecke genutzt werden. Die Ansichten und Informationen in diesem Dokument sollten nicht als Grundlage für einzelne Anlage- und/oder strategische Entscheidungen dienen. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für künftige Ergebnisse. Der Wert einer Anlage kann sowohl steigen als auch fallen und ist nicht garantiert. Alle Anlagen sind mit Risiken verbunden. Dazu gehört unter anderem der mögliche Verlust des investierten Kapitals. Die hierin aufgeführten Informationen gelten als zuverlässig. Schroders garantiert jedoch nicht deren Vollständigkeit oder Richtigkeit. Einige der hierin enthaltenen Informationen stammen aus externen Quellen, die von uns als zuverlässig erachtet werden. Für Fehler oder Meinungen Dritter wird keine Verantwortung übernommen. Darüber hinaus können sich diese Daten im Einklang mit den Marktbedingungen ändern. Dies schliesst jedoch keine Verpflichtung oder Haftung aus, die Schroders gegenüber seinen Kunden gemäss etwaig geltender aufsichtsrechtlicher Vorschriften wahrnimmt. Die aufgeführten Regionen/Sektoren dienen nur zur Veranschaulichung und stellen keine Empfehlung zum Kauf oder Verkauf dar. Die im vorliegenden Dokument geäusserten Meinungen enthalten einige Prognosen. Unseres Erachtens stützen sich unsere Erwartungen und Überzeugungen auf plausible Annahmen, die unserem derzeitigen Wissensstand entsprechen. Es gibt jedoch keine Garantie, dass sich etwaige Prognosen oder Meinungen als richtig erweisen. Diese Einschätzungen oder Meinungen können sich ändern. Herausgeber dieses Dokuments: Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU, Grossbritannien. Registriert in England unter der Nr. 1893220. Zugelassen und beaufsichtigt durch die Financial Conduct Authority.