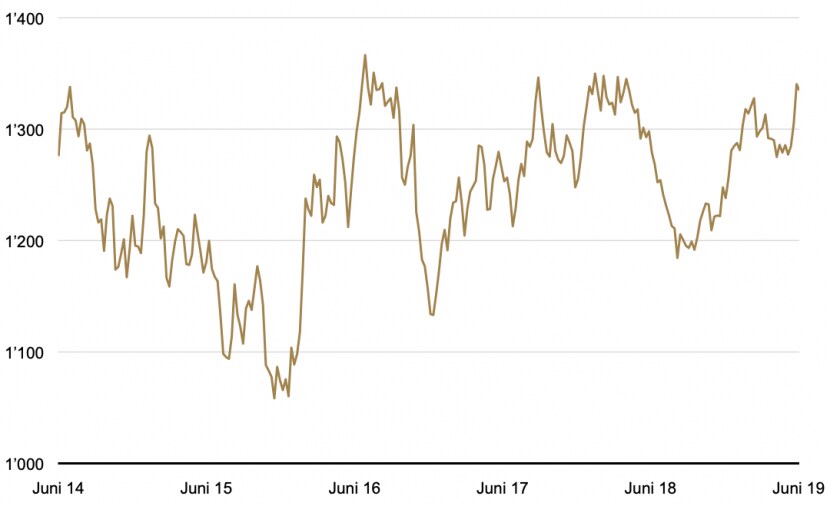

Beim Goldpreis herrscht unter den Charttechnikern derzeit grosse Einigkeit: Das Edelmetall bewegt sich seit Monaten in einem stabilen Abwärtstrend. Zuletzt ist die viel beachtete Notierung unter die wichtige charttechnische Unterstützung im Bereich von 1'200 US-Dollar je Feinunze gefallen. Jetzt bewegt sich Gold auf dem tiefsten Niveau seit Anfang 2017. Offenbar kann das gelbe Metall derzeit bei Investoren nicht als Krisenwährung punkten. Dabei würde an Unsicherheitsfaktoren kein Mangel herrschen. Neben dem schwelenden Handelsstreit und den neuen US-Sanktionen gegen den Iran hat sich mit der Währungskrise in der Türkei gerade ein weiteres Problemfeld aufgetan.

Neben Gold profitieren auch der Schweizer Franken, sowie der japanische Yen nicht vom skizzierten Umfeld. UBS CIO WM führt die fehlende Nachfrage nach so genannten Safe Haven-Anlagen auf eine gewisse Selbstgefälligkeit der Finanzmarktteilnehmer zurück. Zwar bestünde ein Konsens, wonach sich der von den USA ausgehende Handelsstreit verschärfen könnte. Doch viele Investoren würden diese Gefahr nicht so richtig ernst nehmen.1 Darüber hinaus spielt beim jüngsten Gold-Ausverkauf der Devisenmarkt eine Rolle. Der Dollar-Index, der die Entwicklung der US-Valuta in Relation zu einem Korb von sechs Währungen widergibt, notiert auf dem höchsten Niveau seit Mitte 2017. Da der Dollar seit jeher eine gegenläufige Korrelation zum wichtigsten Edelmetall zeigt, lastet die Aufwertungswelle auf dem Goldpreis. UBS CIO WM hat auf den Abwärtstrend reagiert und die kurzfristige Prognose nach unten angepasst. Auf Sicht von drei Monaten erwarten die Experten für Gold eine Handelsspanne von 1'125 US-Dollar bis 1'240 US-Dollar je Feinunze.

Anfällig für Trendwende

Am unteren Ende dieses Korridors zeigt der Goldpreis eine weitere starke Unterstützung. Kurzfristig könnte sich das gelbe Metall diesem Niveau durchaus annähern. Allerdings machen allein die erhöhten Short-Positionen an den Terminmärkten Gold anfällig für eine Gegenbewegung. Darüber hinaus könnten sich die eingangs skizzierten Risiken materialisieren und für eine steigende Nachfrage sorgen. Zwar hat UBS CIO WM das 12-Monats-Preisziel von 1'375 auf 1'300 US-Dollar je Feinunze reduziert. Gleichwohl sollten längerfristig orientierte Anleger den Experten zufolge an ihren Positionen festhalten. Für den Fall, dass Gold das untere Ende der kurzfristigen Prognose annähert, würde sich sogar eine Gelegenheit für Nachkäufe ergeben.2 Das Eintreten der positiven Prognose könnte auch die Aktien von Goldminenunternehmen beflügeln. Im Zuge fallender Edelmetallpreise hat der Sektor an der Börse derzeit einen ziemlich schweren stand.

Trotz der möglichen Trendwende bei Gold dürften sich viele Investoren mit einem Direktinvestment weiterhin schwer tun. Interessant könnte dagegen eine teilgeschützte Positionierung sein. Nicht zuletzt wegen ihrer vergleichsweise hohen Volatilität bieten sich Aktien aus der Goldminenbranche im aktuellen Umfeld als Basiswerte für Barriere Reverse Convertibles an. Die an den Optionsmärkten eingepreiste Kursschwankungsbreite nimmt neben weiteren Faktoren massgeblichen Einfluss auf diese Produktgattung. Dabei gilt: Je stärker die Kurse ausschlagen, desto attraktivere Coupons respektive grössere Sicherheitspuffer sind möglich. Auf diese Weise wird die mit einer höheren Volatilität einhergehende Gefahr der Schwellenverletzung abgegolten.

Doppelter Coupon möglich

UBS hat das Konzept des Barriere Reverse Convertibles Anfang Jahr um eine Innovation erweitert. Beim Double Coupon Worst of Kick-In GOAL ist eine Verdoppelung der Ausschüttung möglich. An Hand einer aktuellen, auf drei Goldminenaktien basierenden Neuemission (Symbol: KCGRDU) lässt sich die Funktionsweise gut erläutern: Barrick Gold, Freeport-McMoRan und Kinross Gold ermöglichen einen Coupon in Höhe von 10.00 Prozent p.a.. Unter folgender Voraussetzung verdoppelt sich die Ausschüttung auf 20.00 Prozent p.a.: Alle drei Basiswerte notieren am Laufzeitende auf dem Kurs der Anfangsfixierung oder höher. Trotz dieser Zusatzchance müssen Anleger nicht auf den Teilschutz verzichten. Solange keiner der drei Minentitel während der Laufzeit auf oder unter die Barriere bei 65 Prozent des Ausgangsniveaus fällt, zahlt die Emittentin das Nominal vollständig zurück.

Bitte beachten Sie bei strukturierten Produkten das Emittentenrisiko. Das eingesetzte Kapital kann – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz des Emittenten verloren gehen.

1 Quelle: UBS CIO WM Edelmetalle Gold: Unbeliebt (vorerst), 18.07.2018

2 Quelle: UBS CIO WM Edelmetalle Gold: Time to reset, 15.08.2018

Grafik: Gold (US-Dollar je Feinunze) – 5 Jahre

Quelle: Bloomberg, UBS

Zeitraum: 16.08.2013 bis 16.08.2018, vergangene Wertentwicklungen sind keine Indikationen für zukünftige Wertentwicklungen.