Am 18. Juni ist es so weit: Dann beginnt die nächste Sitzung der US-Notenbank. Tags darauf wird das Fed die aktuelle Beschlusslage publizieren. Bereits zwei Wochen vor dem mit Spannung erwarteten Anlass hat sich Fed-Präsident Jerome Powell an einer Notenbankkonferenz zu Wort gemeldet. "Wir wissen nicht wie oder wann diese Angelegenheiten gelöst werden", sagte er in Bezug auf den Handelsstreit. Laut Powell beobachtet das Fed die Entwicklungen genau. Die Notenbank werde wie immer angemessen handeln, um die Expansion der weltgrössten Volkswirtschaft am Laufen zu halten.1 Drei Sätze aus einer eigentlich einem anderen Thema gewidmeten Rede werteten die Märkte als Signal für eine nahende Zinssenkung.

Negative Korrelation zu Zinsen und Dollar

Schon jetzt sind die Renditen auf dem Rückzug. Aktuell wirft die 10-jährige US-Staatsanleihe rund 2.10 Prozent ab. Damit ist der Ertrag aus dieser Benchmarkanleihe seit Ende 2018 um annähernd 60 Basispunkte geschrumpft.* UBS CIO GWM erachtet tiefe US-Zinsen als einen treibenden Faktor für den Goldpreis. Da das Edelmetall selbst keine laufenden Erträge abwirft, zeigt es seit jeher eine negative Korrelation zu den Renditen. Insofern gilt: Je tiefer die Zinsen, desto besser für den Goldpreis. Eine gegenläufige Entwicklung zeigt das gelbe Metall grundsätzlich auch zum US-Dollar. UBS CIO GWM erwartet eine breit angelegte Abwertung des Greenbacks. Die Experten begründen diese Prognose mit dem doppelten Defizit der USA. Ihrer Ansicht nach erodiert die negative Bilanz im Staatshaushalt sowie beim Aussenhandel die Fundamentaldaten der US-Währung.

Als einen weiteren preistreibenden Faktor für Gold nennen die Kapitalmarktprofis das Angstniveau an den Aktienmärkten, welches sich an der Volatilität ablesen lässt. Der für die Kursschwankungsbreite an der Wall Street stehende VIX neigt laut UBS CIO GWM in späten Phasen des Konjunkturzyklus zu höheren Werten. Darüber hinaus sprechen der nach wie vor ungelöste Handelsstreit sowie die nahenden US-Präsidentschaftswahlen 2020 für eine erhöhte Nervosität. US-Renditen, Greenback, Investorenangst: Mit Blick auf das zweite Semester 2019 setzt UBS CIO GWM hinter jeden dieser drei für den Goldpreis positiven Faktoren einen Haken.

Sicherheitsbewusste Zentralbanken

Zusätzlich Unterstützung bekommt die Krisenwährung von langfristig orientierten Investoren, wie beispielsweise den Notenbanken. Sie schätzen das bei Gold fehlende Kreditrisiko, den liquiden Handel sowie den Status als Risikoabsicherung und Inflationsschutz. 2018 haben die Zentralbanken insgesamt 651.5 Tonnen des Edelmetalls gekauft – die grösste Menge seit 47 Jahren. Im ersten Quartal stockten sie ihre Reserven um weitere 145.5 Tonnen auf.

Im skizzierten Umfeld rät UBS CIO GWM zu einer Positionierung im wichtigsten Edelmetall. Auf diese Weise liessen sich geopolitische Turbulenzen, enttäuschende Konjunkturindikatoren sowie stärkere Börsenschwankungen ins Kalkül ziehen. Analysen von UBS CIO GWM haben gezeigt, dass eine solche Strategie gerade für langfristig agierende Investoren Sinn macht. Ihnen kann das Edelmetall helfen, die Schwankungen im Portfolio zu reduzieren.2

Unterschiedliche Investmentlösungen

Mit dem ETC (SIX Symbol: CGCCIU) auf den UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index lässt sich das bewährte Absicherungsinstrument ohne grossen Aufwand in das Portfolio aufnehmen. Beim Basiswert kommt die innovative CMCI-Methodik zum Einsatz: Der Index folgt dem Goldpreis, in dem er sich in mehreren Terminkontrakten unterschiedlicher Laufzeiten positioniert. Bei dem auf Schweizer Franken lautenden Benchmark werden Schwankungen zwischen der heimischen Valuta und der Rohstoffwährung US-Dollar auf monatlicher Basis abgesichert. Für den ETC auf den UBS Bloomberg CMCI Gold CHF Monthly Hedged TR Index fällt eine Verwaltungsgebühr von 0.38% p.a. an.

Wenig überraschend hat der jüngste Goldpreisanstieg auch die Kurse von Produzenten des Edelmetalls angeschoben. UBS nutzt das Momentum im Minensektor zur Emission des Worst of Kick-In GOAL auf Barrick Gold, Freeport-McMoRan und Newmont Goldcorp (SIX Symbol: KDRWDU). Der auf US-Dollar lautende Barrier Reverse Convertible schüttet einen Coupon in Höhe von 11.25 Prozent p.a. aus. Solange kein Basiswert auf oder unter die Barriere bei tiefen 50 Prozent der Anfangsfixierung fällt, zahlt die Emittentin das Nominal am Laufzeitende vollständig zurück.

Bitte beachten Sie bei strukturierten Produkten das Emittentenrisiko. Das eingesetzte Kapital kann – unabhängig von der Entwicklung der Basiswerte – im Falle einer Insolvenz des Emittenten verloren gehen.

1 Quelle: Federal Reserve, Opening Remarks, Chair Jerome H. Powell, 04.06.2019

2 Quelle: UBS CIO GWM, Gold: A hedge with benefits, Precious metals, 15.05.2019

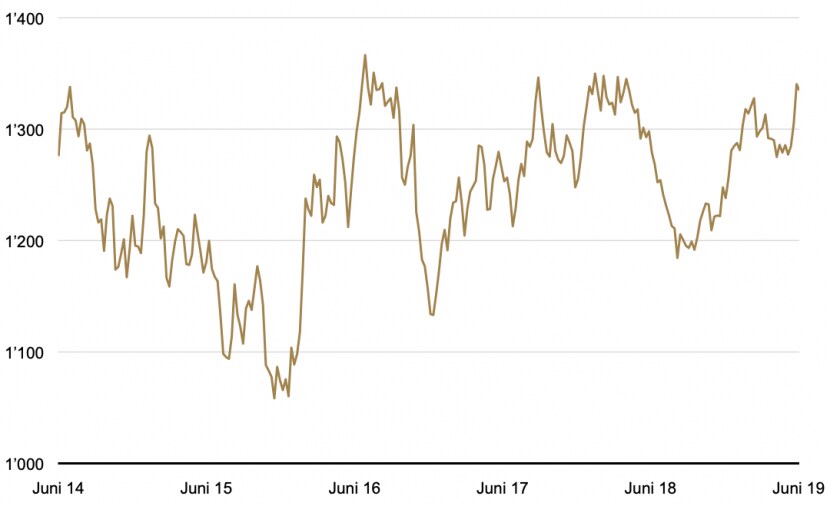

Gold (US-Dollar je Feinunze) 5 Jahre*

Quelle: Bloomberg, UBS; Zeitraum: 13.06.2014 bis 13.06.2019

* Vergangene Wertentwicklungen sind keine Indikationen für zukünftige Wertentwicklungen.