Heute sind in der Schweiz 24 Kantonalbanken tätig, von denen aktuell noch 21 über eine Staatsgarantie verfügen. Einzig die Kantone Bern, Genf und Waadt gewähren ihren Kantonalbanken seit einigen Jahren keine Staatsgarantie mehr. Kommt es bei einer Kantonalbank mit Staatsgarantie zum Konkurs, muss der entsprechende Kanton für alle nach der Verwertung der Aktiven noch offenen Schulden geradestehen.

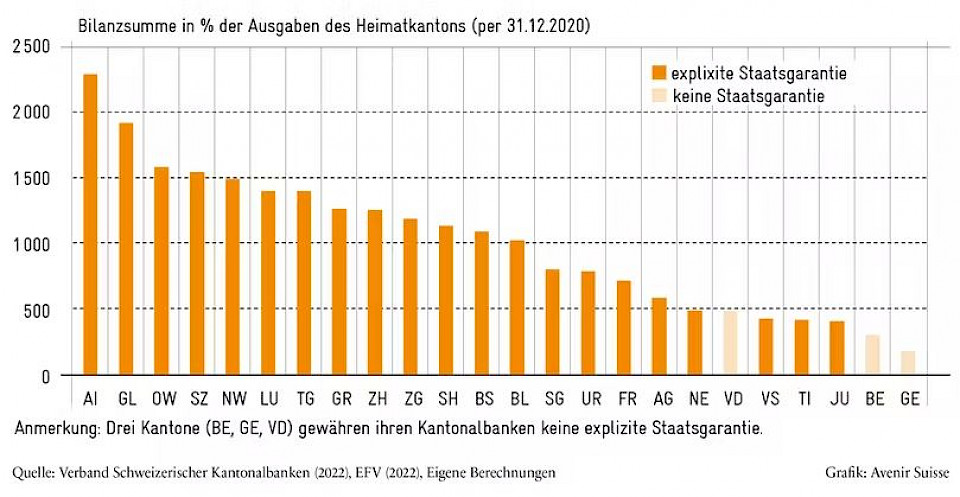

Wie Samuel Rutz und Laurenz Grabher von Avenir Suisse aufzeigen, stellt die Staatsgarantie für die meisten Kantone somit die grösste Eventualverbindlichkeit dar, können sich doch Haftungsverpflichtungen ergeben, die sich im Extremfall auf ein Mehrfaches ihrer jährlichen Ausgaben belaufen (vgl. Abbildung). Zur Illustration: Würde die Appenzeller Kantonalbank z.B. eine Einbusse von 20% auf ihren Vermögenswerten erleiden, müsste der Kanton theoretisch beinahe fünf Jahre auf jegliche Ausgaben verzichten, um seiner Haftungsverpflichtung nachzukommen.

Bilanzsumme im Verhältnis zu den jährlichen Kantonsausgaben

Besonders verletzlich sind die Kantonalbanken im Hypothekargeschäft, in dem sie traditionell stark engagiert sind. Was eine grössere Immobilienkrise bedeuten kann, mussten in den 1990er Jahren verschiedene Kantone schmerzhaft erfahren: Die Berner Kantonalbank (BEKB) etwa musste damals faule Kredite im Umfang von 6,5 Mrd. CHF in eine Auffanggesellschaft – eine sogenannte "Bad Bank" – ausgliedern. Deren Tätigkeit endete 2002 mit einem Gesamtverlust von 2,6 Mrd. CHF, wobei der Kanton rund 1,5 Mrd. CHF über die Staatsgarantie decken musste. Als Folge dieses Debakels wurde die Staatsgarantie für die BEKB im Kanton Bern abgeschafft.

Auch in den Kantonen Genf und Waadt wurde die Staatsgarantie aufgehoben, nachdem die entsprechenden Kantonalbanken staatliche Hilfe in Anspruch nehmen mussten. Nicht gerettet werden konnten hingegen die Solothurner und Appenzell-Ausserrhodische Kantonalbank, weil dies die finanziellen Möglichkeiten der entsprechenden Eignerkantone schlicht überfordert hätte. Erstere musste an den damaligen Schweizerischen Bankverein veräussert werden, zweitere übernahm die Schweizerische Bankgesellschaft.

Staatsgarantien verzerren den Wettbewerb

Neben den Haftungsrisiken der Kantone, die letztlich vom Steuerzahler zu tragen sind, haben aber Staatsgarantien auch das Potenzial, den Wettbewerb zu verzerren, wie Lutz und Grabher weiter erläutern. So kann das Wissen darum, den Staat im Notfall als Retter im Rücken zu haben, – bewusst oder unbewusst – die Risikoneigung im Alltagsgeschäft erhöhen. Zudem stellt eine Staatsgarantie einen geldwerten Vorteil auf dem Kapitalmarkt dar, was sich etwa in den Ratings von Agenturen wie Standard & Poor’s (S&P) spiegelt. Nur falls für die Staatsgarantie eine risikogerechte Abgeltung verlangt wird (ähnlich einer Versicherungsprämie), sind keine wettbewerbsverzerrenden Effekte zu befürchten.

Solche Überlegungen scheinen jedoch nach Meinung der Experten nur in den Kantonen Glarus und Zürich eine Rolle bei der Abgeltung für die Staatsgarantie zu spielen. In den meisten anderen Kantonen wird die Abgeltung schlicht als Prozentsatz der erforderlichen Eigenmittel bestimmt, einige wenige Kantone kennen auch Modelle, in denen die anfallende Entschädigung vom Jahresgewinn abhängig gemacht wird. Gemeinsam ist diesen Abgeltungsmodellen laut Lutz und Grabher, dass der klare Bezug zu den mit einer Staatsgarantie einhergehenden Vorteilen und den von den Kantonen getragenen Risiken fehlt. In den meisten Kantonen werden die Abgeltungen schlicht als willkommener finanzieller "Zustupf" zu den Kantonsfinanzen gesehen. Und noch immer gibt es mit dem Tessin auch einen Kanton, der von seiner Kantonalbank überhaupt keine Abgeltungen für die Staatsgarantie verlangt.

Anachronistische Steuerprivilegien

Wettbewerbsverzerrungen bewirken aber nicht nur Staatsgarantien, sondern auch Steuerprivilegien, von denen viele Kantonalbanken noch heute profitieren, wie die beiden Experten von Avenir Suisse weiter aufzeigen. So sind aktuell 15 der 24 Kantonalbanken als öffentlich-rechtliche Anstalt konstituiert und somit von der direkten Bundessteuer ausgenommen. Ob Kantons- und Gemeindesteuern fällig werden, bestimmt dagegen nicht die Rechtsform, sondern das kantonale Recht. Insgesamt sind zwölf Kantonalbanken vollständig und weitere vier teilweise steuerbefreit. Nur acht Kantonalbanken zahlen regulär Steuern auf allen Ebenen und spielen somit nach denselben steuerlichen Regeln wir ihre privatwirtschaftliche Konkurrenz.

Oftmals werde zur Rechtfertigung der Privilegien der Kantonalbanken darauf hingewiesen, dass diese im Gegenzug einen Leistungsauftrag zu erfüllen hätten. Ein klarer monetärer Wert der aufgrund solcher Leistungsaufträge erbrachten (Mehr-) Leistungen lässt sich laut Rutz und Grabher auf jeden Fall nicht ermitteln. Davon, dass der Wert der den Kantonalbanken gewährten Privilegien gerade die durch die Leistungsaufträge verursachten Mehrkosten aufwiegt, könne nicht ausgegangen werden.

"Anzustreben wäre deshalb eine möglichst wettbewerbsneutrale Lösung. Der 'sauberste' Weg zur Erreichung dieses Ziels würde ihrer Meinung nach darin bestehen, einerseits jegliche Privilegien für die Kantonalbanken abzuschaffen, eine Forderung, die auch regelmässig von der OECD und der EU erhoben werde. Andererseits sollten diejenigen Finanzdienstleistungen, die der Staat der Bevölkerung gerne zur Verfügung stellen würde, jedoch nicht oder nicht in der gewünschten Qualität vom Markt bereitgestellt werden, identifiziert und in einem Leistungsauftrag schriftlich festgehalten werden. Um einen möglichst sparsamen Umgang mit öffentlichen Mitteln sicherzustellen, wäre der Leistungsauftrag sodann auszuschreiben und an jene Institutionen zu vergeben, die ihn am kostengünstigsten erbringen können", schlagen Rutz und Grabher vor.