"Wer strukturierte Produkte nicht versteht, soll auch nicht in diese investieren." Das die Meinung des Finanzprofessors Manuel Ammann von der HSG. In der Tat sind Strukturierte Produkte komplex und für viele Anleger schwer verständlich. Richtig eingesetzt, können sie ein Portfolio aber nützlich ergänzen.

Von fallenden Kursen profitieren, bei seitwärts laufenden Börsen Geld verdienen oder überproportional auf eine Aktien-Hausse wetten: Die Möglichkeiten und Verheissungen von Strukturierten Produkten sind auf jeden Fall vielseitig und verlockend. Zudem gibt es viele Produkte, die gleich funktionieren, aber unterschiedlich heissen. Wir bringen im Folgenden etwas Licht in den Struki-Dschungel.

Die wichtigsten Bausteine

Jedem Strukturierten Produkt liegt ein Basiswert zugrunde (es können auch mehrere sein). Dabei kann es sich um Aktien, Obligationen, Indizes, Währungen oder Rohstoffe handeln. Die Kursbewegung des Basiswerts ist die wichtigste Einflussgrösse für die Kursveränderungen des Strukturierten Produkts. Je nach zugrundeliegendem Basiswert muss sich ein Anleger also fragen: Steigt die UBS-Aktie an? Wird Rohöl teurer? Sinkt der SMI?

Je nach Produkt kommen zudem verschiedene Kapitalgarantien zum Einsatz. Das kann ein regelmässig ausbezahlter Coupon sein, wie zum Beispiel bei Barrier Reverse Convertibles. Oder ein vollständiger Kapitalschutz, der allerdings die Gewinnmöglichkeiten eingrenzt.

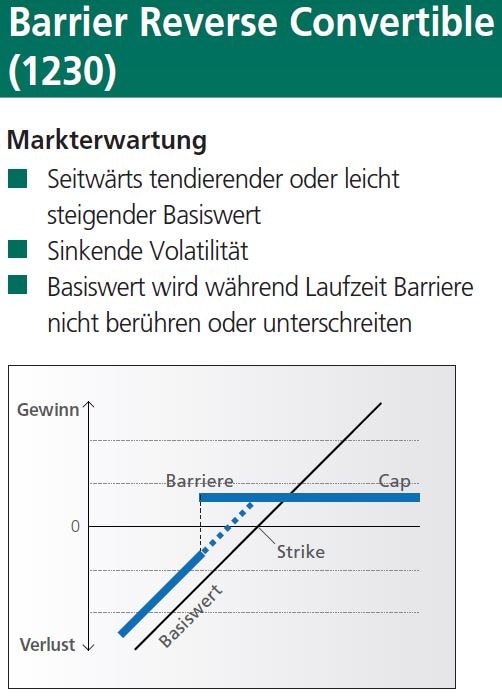

Viele Strukturierte Produkte verfügen überdies über eine Barriere. Wenn der Basiswert diese im Voraus definierte Marke berührt oder unterschreitet, verändert sich der Charakter des Strukturierten Produkts teilweise radikal. Ein Beispiel: Ein Barrier Reverse Convertible mit Barriere 50 Prozent und einer UBS-Aktie als Basiswert mit Anfangskurs 16 Franken. Ein Coupon wird in jedem Fall ausbezahlt, die Gewinnmöglichkeit ist aber durch einen Cap begrenzt. Sinkt der UBS-Aktienkurs nun auf acht Franken oder weniger bis Ende der Laufzeit, erhält der Anleger anstelle des eingesetzten Kapitals eine UBS-Aktie.

Grafisch dargestellt sieht das so aus:

Quelle: SVSP

Anders als beispielsweise bei Anlagefonds besteht bei Strukturierten Produkten ein Gegenparteirisiko. Wenn also der Herausgeber eines Produkts pleitegeht, ist das investierte Geld ebenfalls in Gefahr. Wichtig ist deshalb die Bonität des Emittenten.

Die verschiedenen Struki-Arten

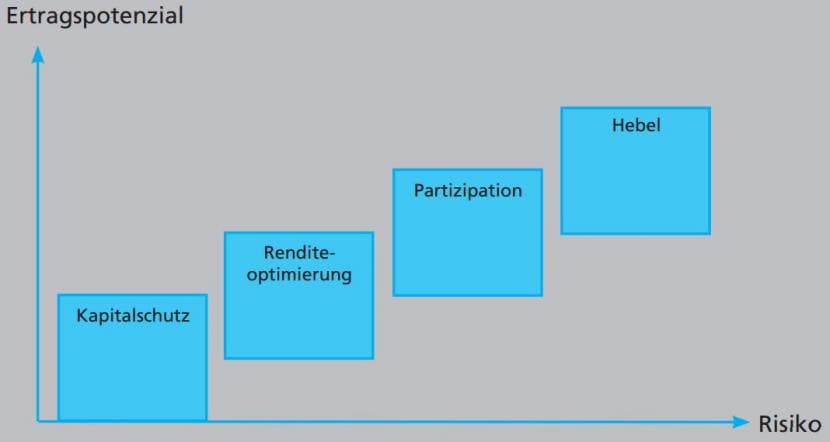

- Kapitalschutzprodukte: Sie sind für Anleger konzipiert, die möglichst wenig Risiko eingehen wollen. Sie laufen mehrere Jahre und garantieren eine Rückzahlung, die aber auch unter 100 Prozent liegen kann und nur gilt, wenn das Produkt bis ans Ende der Laufzeit gehalten wird. Gleichzeitig sind die Gewinnchancen begrenzt. Beispiele sind Kapitalschutz-Zertifikate oder Wandel-Zertifikate.

- Renditeoptimierungsprodukte: Bessere Rendite bei erhöhtem Risiko. Die Maximalrendite ist von Anfang an durch einen sogenannten Cap begrenzt. Im Gegenzug erhält der Anleger in jedem Fall einen Coupon ausbezahlt. Sinkt der Basiswert unter eine bestimmte Barriere, entfällt der Kapitalschutz. Beispiele sind Barrier Reverse Convertible, die bei seitwärts laufenden Märkten beliebt sind, oder Discount-Zertifikate.

- Partizipationsprodukte: Verfügen in der Regel über keine Barriere und keinen Cap. Stattdessen ermöglichen sie Investitionen in ganze Aktienindizes, Anlagethemen oder bestimmte Regionen. Das Anlegerrisiko besteht genauso wie bei einer Direktinvestition, allerdings besteht kein Anrecht auf Dividenden. Beispiele sind Tracker-Zertifikate oder Bonus-Zertifikate.

- Hebelprodukte: Wer überproportional von der Kursentwicklung des Basiswerts profitieren will und auch überdurchschnittlich viel Risiko in Kauf nehmen will, widmet sich Hebelprodukten. Wie es der Name schon sagt, kommen hier Hebel zum Einsatz. Das heisst, mit einem bestimmten Betrag wird ein Vielfaches an Vermögen bewegt. Sehr grosses Gewinn- und Verlustpotenzial bei dementsprechend hohem Risiko bis hin zum Totalverlust charakterisieren diese Produktkategorie. Beispiel sind Warrants, Warrants mit Knock-Out oder Mini-Futures.

Folgende Grafik zeigt zusammengefasst das Risiko-Ertrags-Profil der verschiedenen Produkte:

Quelle: Aargauische Kantonalbank

Produktauswahl

Wie bei jedem Investment müssen sich auch Struki-Anleger über ihre Risikofähigkeit im Klaren sein. Wollen Sie in erster Linie das eingesetzte Kapital schützen, kommen am ehesten Kapitalschutz-Produkte infrage. Sind Sie hingegen von der positiven Performance eines Basiswerts überzeugt und risikofreudig, können Hebelprodukte ein Thema sein. Wer einen Basiswert und eine Produktkategorie identifiziert hat, für den bietet die Homepage des Schweizerischen Verbands für Strukturierte Produkte (SVSP) wichtige Hilfen. Zum Beispiel ein Produktfinder, der aus tausenden aktuellen Produkten jene herausfiltert, die den Ansprüchen entsprechen.