Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

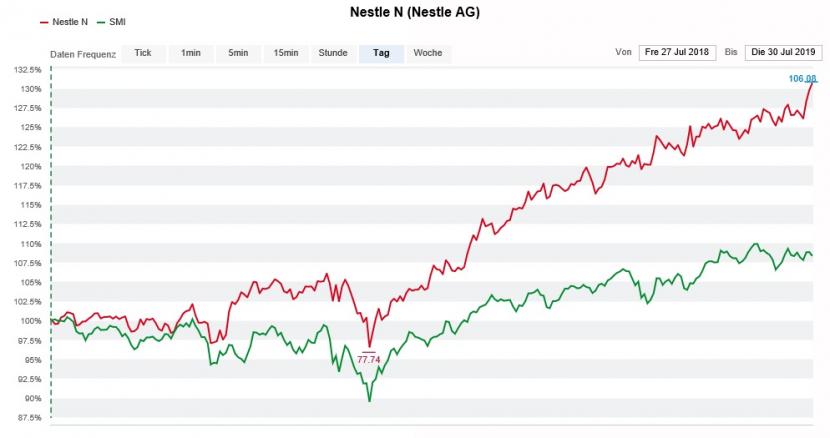

35 Prozent - diese Zahl muss man sich wie ein Stück Cailler-Schokolade auf der Zunge zergehen lassen. Sie steht für die Kursentwicklung des Indexschwergewichts Nestlé in diesem Jahr, rechnet man den Dividendenabgang von Mitte April auf. Und schenkt man den Banken und ihren Aktienanalysten Glauben, ist damit das Ende der Fahnenstange noch lange nicht erreicht. Im Anschluss an die Halbjahresergebnisveröffentlichung vom Freitag haben viele ihre Kursziele kräftig erhöht.

Spitzenreiter bleibt J.P. Morgan mit einem Kursziel von 120 Franken. Die mächtige amerikanische Investmentbank rechnet im laufenden dritten Quartal denn auch mit einer weiteren Beschleunigung beim organischen Umsatzwachstum auf 4,4 Prozent. Zur Erinnerung: Von der Zielvorgabe des Nahrungsmittelkonzerns aus Vevey von gut 3,5 Prozent für das Gesamtjahr - so konservativ diese auch sein mag - lässt sich allerdings nicht auf eine Beschleunigung, sondern auf eine Wachstumsverlangsamung in der zweiten Jahreshälfte schliessen.

Der aggressiven Kaufempfehlung aus dem Hause J.P. Morgan steht die Credit Suisse mit ihrer "Underperform" lautenden Verkaufsempfehlung für die Aktien von Nestlé gegenüber. Auf Basis des vorliegenden Zahlenkranzes erhöht die Schweizer Grossbank ihr Kursziel auf gerade mal 91 (zuvor 88) Franken. Im ungünstigsten Fall sieht sie den Kurs des Indexschwergewichts sogar auf 79 Franken tauchen. Zur Erinnerung: Die Papiere gingen am gestrigen Montag bei gut 105 Franken aus dem Handel.

Die Nestlé-Aktien (rot) lassen den SMI (grün) weit hinter sich zurück. (Quelle: cash.ch)

Tatsächlich muss sich die Credit Suisse den Vorwurf gefallen lassen, die Nestlé-Hausse völlig verschlafen zu haben. Wie Nachforschungen meinerseits ergeben, geht die Verkaufsempfehlung auf Ende Februar des Jahres 2016 zurück. Damals kostete das Indexschwergewicht etwas mehr als 70 Franken.

Mittlerweile ist das Kurs- und Bewertungsniveau auch mir nicht mehr geheuer - selbst im Wissen darum, dass die Börse gerne zu Übertreibungen neigt und beim Nahrungsmittelkonzern durchaus noch einmal eine Schippe drauflegen könnte.

Wenn amerikanische Banken wie J.P. Morgan unverblümt mit deutlich über den firmeneigenen Zielvorgaben liegenden Wachstumsprognosen hantieren und schon heute ein zusätzliches Aktienrückkaufprogramm in zweistelliger Milliardenhöhe erwarten, sind die Höchstkurse wohl nicht mehr allzuweit entfernt.

+++

Der aggressive Käufer von Aktien des Sensorenherstellers Sensirion hat seit dem frühen Dienstagmorgen endlich einen Namen: Die Genfer Privatbank Pictet & Cie. ist mit gut 3 Prozent beim Unternehmen aus Stäfa eingestiegen.

Das wiederum könnte die kürzlich wachgewordenen Spekulationen rund um einen angeblichen Einstieg eines finanzkräftigen Finanzinvestors wieder etwas dämpfen.

Gut zwei Wochen ist es her, dass Sensirion die diesjährigen Umsatz- und Gewinnvorgaben nach unten schraubte. Neuerdings rechnet der Sensorenhersteller noch mit einem Umsatz zwischen 160 und 170 Millionen Franken (zuvor 175 bis 190 Millionen Franken) sowie einer operativen Marge (EBITDA) von 9 bis 12 Prozent (zuvor 15 bis 16 Prozent).

Kursentwicklung der Aktien von Sensirion während der letzten zwei Wochen. (Quelle: cash.ch)

Seit dem Rekordhoch vom September letzten Jahres haben die Aktien mehr als die Hälfte ihres Kurswerts verloren. Damit notieren die Papiere wieder in der Nähe ihres ursprünglichen Ausgabepreises von 36 Franken zum Zeitpunkt des Börsenganges vom März 2018.

Die Beteiligungsnahme der Genfer Privatbank Pictet & Cie. bei Sensirion kommt einer Wette auf eine Belebung der industriellen Sensorennachfrage gleich. Diese ist für geschätzte 40 Prozent des Jahresumsatzes verantwortlich, gefolgt von jener aus der Automobilindustrie mit gut 25 Prozent.

Ich habe schon vor Jahresfrist mehrfach vor den Launen der Halbleiterindustrie gewarnt. Denn kein anderer Wirtschaftszweig unterliegt auch nur annähernd so starken Nachfrageschwankungen. Dessen dürfte man sich in den letzten Wochen und Monaten auch an der Börse wieder schmerzhaft bewusst geworden sein.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |