Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Mit Nebenwerten aus der Schweiz liess sich in den letzten Jahren richtig viel Geld verdienen. Wer rechtzeitig auf Aktien wie Temenos, Ems-Chemie oder Straumann setzte, sitzt heute auf einem Vielfachen des ursprünglichen Einsatzes - vorausgesetzt man liess sich nicht dazu verleiten, zu früh Kasse zu machen.

Beim Swiss Performance Index (SPI) hat der Unterindex für kleine Unternehmen (SSCI) alleine seit Jahresbeginn um 16 Prozent zugelegt. Der Unterindex für mittelgrosse Unternehmen (SMCI) bringt es sogar auf ein Plus von 21 Prozent. Als gestern die Aktienkurse in der Schweiz ins Rutschen gerieten, hielten sich die Börsenbarometer vergleichsweise gut. Noch immer trennen sie beide bestenfalls wenige Prozentpunkte von ihren wenige Tage zuvor erklommenen Rekordständen.

Allerdings fällt bei genauerem Hinsehen auf, dass gleich mehrere, noch bis vor kurzem sehr beliebte Vertreter aus diesem Titelsegment von ihren Höchstkursen zurückgefallen sind.

Das trifft in diesen Tagen insbesondere auf die Aktien des Milchverarbeiters Hochdorf sowie auf jene des Elektroinstallateur Burkhalter zu. In der ersten Handelswoche dieses Jahres kletterten die Valoren von Hochdorf vorübergehend auf 340 Franken. Nach einer Achterbahnfahrt errechnet sich seither ein sattes Minus von 13 Prozent. Die Aktien von Burkhalter trennen mittlerweile sogar 16 Prozent vom Rekordhoch vom April bei 158,40 Franken. Selbst eine aggressive Kaufempfehlung durch Notenstein La Roche sorgte ab Mitte Juni nur für ein kurzes Aufbäumen.

Neben dem engen Markt verfügen diese Unternehmen über eine weitere Gemeinsamkeit: Günstig bewertet sind beide noch immer nicht wieder.

Auch für die beiden noch nicht lange an der Schweizer Börse SIX kotierten Überflieger VAT Group und SFS Group gilt mittlerweile das Gesetz der Erdanziehungskraft wieder. Und obwohl das Halbleiterzulieferunternehmen VAT Group erst Ende Juli mit einem starken Zahlenkranz und einer weiteren Erhöhung der diesjährigen Zielvorgaben aufwartete, notieren die Aktien knapp 9 Prozent tiefer als noch im Mai. Das mag damit zu tun haben, dass schon zum zweiten Mal in Folge Teile der von den beiden Grossaktionären Partners Group und Capvis gehaltenen Aktienpakete bei neuen Investoren platziert worden sind. Die Valoren der SFS Group notieren mittlerweile immerhin um 7 Prozent unter den Höchstkursen von Mitte Juni bei 119 Franken. Das dürfte den beiden Grossbanken mit ihren aggressiven Kaufempfehlungen so gar nicht gefallen.

Die Aktien von Burkhalter (grün) im Vergleich mit jenen von Hochdorf (rot) und der VAT Group (violett) (Quelle: www.cash.ch).

So steil es für die Aktien des Pharmaherstellers Idorsia in den ersten Wochen nach der Publikumsöffnung nach oben ging, so rasant ging es wieder nach unten. Wer im Juli bei 21,30 Franken zugriff, bezahlte für seinen Mut gut 17 Prozent des ursprünglichen Einsatzes. Seit das Gründer-Ehepaar Jean-Paul und Martine Clozel sein Aktienpaket geschnürt hat, scheint die Luft draussen. Erklärtes Ziel der beiden ist nichts geringeres, als aus Idorsia die nächste Actelion heranwachsen zu lassen.

"Wie gewonnen, so zerronnen", heisst es für die Aktionäre von Dufry. Seit dem Einstieg und dem darauffolgenden Beteiligungsausbau durch den chinesischen Mischkonzern HNA wird an der Börse auf einen vollständigen Verkauf des Basler Detailhandelskonzerns nach China spekuliert. Zuletzt geriet der Grossaktionär aus dem Reich der Mitte - er hält knapp 21 Prozent der Stimmen - für die aggressive Akquisitionspolitik der letzten Jahre in die Schlagzeilen. Im Zuge dessen haben sich die Übernahmespekulationen bei Dufry spürbar abgekühlt. Mittlerweile trennen die Aktien rund 10 Prozent von den im Mai erklommenen Höchstkursen.

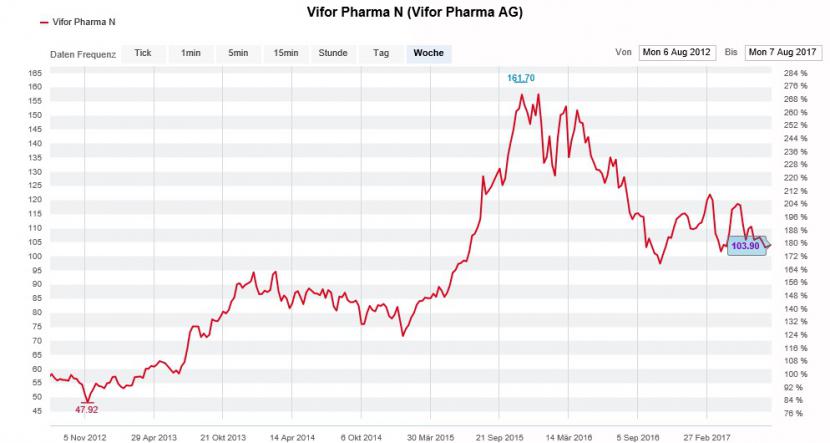

Verhalten fällt die Bilanz der einstigen Galenica aus. Ursprünglich wollten die Firmenvertreter mit der Unternehmensaufspaltung in Vifor Pharma und Galenica Santé Aktionärswerte schaffen. Das wäre auch im Sinne von Grossaktionär Martin Ebner - angeblich die treibende Kraft hinter diesem Vorhaben - gewesen. Doch es sollte alles anders kommen: Weil die Aktien von Galenica Santé zur Refinanzierung der milliardenschweren Relypsa-Übernahme bei neuen Investoren platziert anstatt den bisherigen Aktionären ausgeschüttet werden mussten, ging es für die Valoren von Vifor Pharma kräftig nach unten. Seit dem Rekordhoch bei 161,70 Franken von vor knapp zwei Jahren errechnet sich ein sattes Minus von 36 Prozent.

Die Aktien von Vifor Pharma (ehemals Galenica) im 5-Jahres-Vergleich (Quelle: www.cash.ch).

Auf verlorenem Posten steht auch der für Stifel Nicolaus tätige Analyst. Er empfiehlt die Aktien des Pharmaherstellers aus Bern seit Mitte Juni mit einem Kursziel von 150 Franken zum Kauf (siehe Kolumne vom 16. Juni). Seine Argumente sind bisweilen nicht aufgegangen, bleibt das Unternehmen den Beweis doch schuldig, dass sich die teuer erkaufte Relypsa-Übernahme bezahlt macht.

Nicht weniger aggressiv ist die heutige Kaufempfehlung des Berufskollegen von der Bank Vontobel für die Papiere von Comet. Er zieht sein Kursziel kräftig auf 157 (bisher 132) Franken nach. Für einen Sprung über die bisherige Bestmarke von Ende April bei 139,50 Franken reichte es bisweilen aber nicht. Es ist immer gefährlich, dass Wachstum vergangener Tage bei Unternehmen aus der starken Nachfrageschwankungen unterliegenden Halbleiterindustrie in die Zukunft zu extrapolieren.

Alle diese Beispiele zeigen eindrücklich, dass die Börse keine Einbahnstrasse ist. Dank früheren Übertreibungsphasen wissen wir, dass es manchmal Jahre wenn nicht gar Jahrzehnte dauern kann, bis einst beliebte Aktien wieder zu ihren Höchstständen aufschliessen können - wenn überhaupt jemals wieder.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |