Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Der Swiss Market Index (SMI) steigt am Dienstag wieder auf über 10'000 Punkte. Pourvu que ça dure – mal schauen, wie lange die Freude diesmal hält.

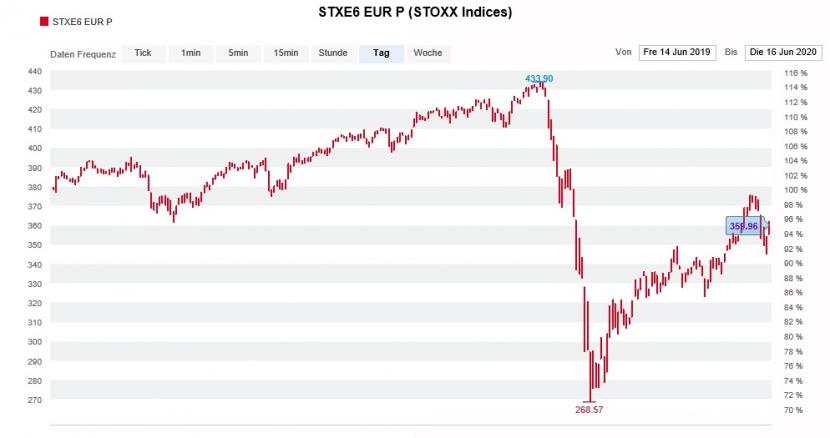

Gerade bei der UBS steht man dem Ausmass und der Geschwindigkeit der seit Mitte März beobachteten Erholung an den europäischen Aktienmärkten (+34 Prozent seit Mitte März) eher kritisch gegenüber. Die Aktienkurse seien zu früh, zu schnell gestiegen, so warnen Nick Nelson und seine Abteilungskollegen. Für die in London stationierten Strategen haben sich die Aktienmärkte zuletzt etwas sehr von den Gewinnerwartungen abgekoppelt. Für Europa gehen sie im laufenden Jahr von einem Rückgang der Unternehmensgewinne um durchschnittlich 33 Prozent aus, gefolgt von einer Belebung um 25 Prozent im nächsten Jahr.

Wer nun denkt, dass Nelson und seine Abteilungskollegen mit einem scharfen Börsenrücksetzer rechnen, der irrt allerdings. Die Strategen sehen den gefassten Stoxx Europe 600 Index Ende Jahr bei 340 Punkten stehen. Das entspräche aus heutiger Sicht einem Minus von keinen sechs Prozent.

Auch der Stoxx Europe 600 Index hat sich seit Mitte März kräftig erholt (Quelle: www.cash.ch)

Zu meinem Erstaunen stabilisierten sich die Gewinnerwartungen für die in diesem Börsenbarometer berücksichtigten Unternehmen – darunter aus zahlreiche aus der Schweiz – zuletzt nicht nur, sie setzten sogar zu einer leichten Erholung an.

Noch zeigen sich die Strategen jedoch skeptisch, dass die Gewinnerwartungen die Talsohle bereits durchschritten haben. Vielmehr verweisen sie auf ähnliche Beobachtungen vom Dezember 2008. Damals folgte auf eine leichte Erholung eine weitere Welle an schmerzhaften Abwärtsrevisionen. Auf Basis der in den letzten Wochen veröffentlichten Wirtschaftsindikatoren geht man bei der grössten Schweizer Bank noch einmal von rückläufigen Gewinnerwartungen aus.

Interessant ist, dass den Stoxx Europe 600 Index mittlerweile keine zehn Prozent mehr von den 400 Punkten trennen, welche die Strategen der UBS als bestmögliches Szenario bezeichnen. Dem steht ein schlechtmöglichstes Szenario mit einem Indexziel von gerade einmal 230 Punkten gegenüber. Das entspräche aus heutiger Sicht einem Rückschlag um 36 Prozent.

Regelmässige Leserinnen und Leser wissen, dass ich nicht allzuviel von solchen Indexzielen halte. Dennoch lässt sich zumindest eines von den genannten Indexzielen ableiten: Das Chancen-Risiko-Verhältnis war auch schon mal besser...

+++

Wenn mächtige amerikanische Investmentbanken wie Goldman Sachs oder die Citigroup eine Schweizer Aktie zum Kauf anpreisen, lassen sich die hiesigen Trittbrettfahrer für gewöhnlich nicht zweimal bitten. Unnötig zu erwähnen, dass der jeweiligen Aktie ein Kursfeuerwerk dann so gut wie sicher ist.

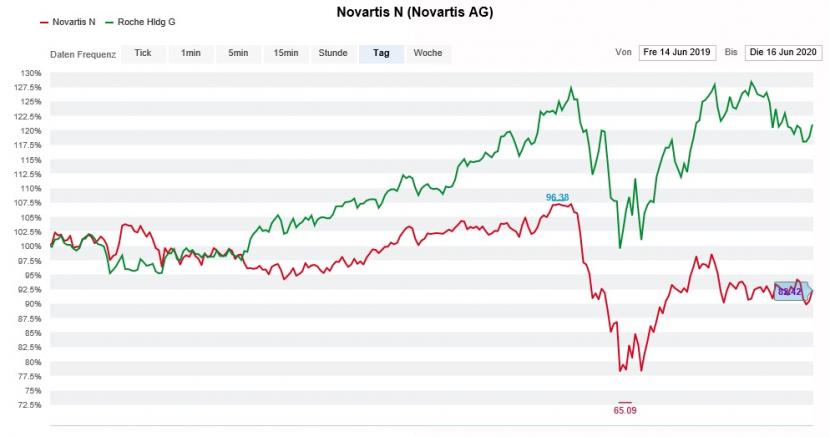

Vermutlich hatte es sich Andrew Baum von der Citigroup deshalb ganz anders vorgestellt, als er am gestrigen Montag das zuletzt arg vernachlässigte Indexschwergewicht Novartis von "Neutral" auf "Buy" heraufstufte. Am 103 Franken lautenden Kursziel sowie an seinen Gewinnschätzungen hält der bekannte Pharmaanalyst wie bis anhin fest.

Baum erklärt sich die hartnäckige Kursflaute der letzten Wochen und Monate mit Vorbehalten an das Augenmedikament Beovu sowie mit dem Mangel an Neuigkeiten rund um die zahlreichen Entwicklungsprojekte. Der Pharmaanalyst hält die Aktien mittlerweile für unterbewertet und sieht in der jüngsten Kursflaute eine günstige Kaufgelegenheit.

Zurückgeblieben: Kursentwicklung der Aktien von Novartis (rot) im 12-Monats-Vergleich mit jener der Genussscheine von Roche (grün) (Quelle: www.cash.ch)

So richtig will es ihm allerdings bis heute nicht gelingen, Käufer zu mobilisieren. Die Papiere notieren zeitweise sogar im Minus. Zudem waren die Handelsvolumina eher dünn. Vielleicht schreckt der von Baum verwendete Begriff "gefallener Engel" ab – würde ich doch nicht ganz so weit gehen.

Die unterkühlte Reaktion der Börse zeigt: Die Marktakteure gelüstet nach vielversprechenden Geschichten und einer Portion Nervenkitzel. Da reicht nicht aus, dass eine Aktie bloss etwas im Kurs zurückgeblieben ist. Ob diese Entwicklung nun gesund ist oder nicht, steht wiederum auf einem anderen Blatt Papier.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |