Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Während sich die Strategen der Credit Suisse noch immer mit der Börsenentwicklung der nächsten Wochen auseinandersetzen, treffen ihre Kollegen von der UBS bereits erste Vorhersagen fürs kommende Jahr.

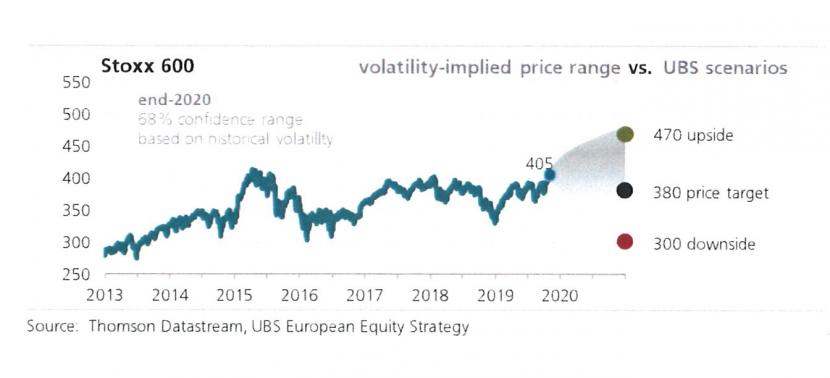

Die wohl wichtigste Erkenntnis liefert das Jahresendziel für den Stoxx Europe 600 Index. Stratege Nick Nelson und seine Mitarbeiter sehen das breitgefasste Börsenbarometer auf 380 Punkte fallen. Das entspricht aus heutiger Sicht einem Rückschlagspotenzial von 6 Prozent.

Der Grund für diese eher pessimistische Indexprognose liegt auf der Hand: Denn während andere Banken durchschnittlich mit um 10 Prozent höheren Unternehmensgewinnen rechnen, geht man bei der UBS von einem leichten Gewinnrückgang aus.

Allerdings lassen sich die Strategen um Nick Nelson mit ihrer Szenario-Technik alle Möglichkeiten offen. Sofern die anderen Banken mit ihren Gewinnerwartungen richtig liegen und Washington und Peking ihre Strafzölle zurückfahren, sehen sie den Stoxx Europe 600 Index auf 470 Punkte steigen. Eskaliert der Handelsstreit zwischen den beiden Wirtschaftssupermächten und schwächen sich die konjunkturellen Rahmenbedingungen weiter ab, könnte das Börsenbarometer hingegen auf 300 Punkte zurückfallen.

Mit anderen Worten: Die Prognosespannweite der grössten Schweizer Bank liegt zwischen plus 16 und minus 26 Prozent - mit einem Rückgang des Stoxx Europe 600 Index um 6 Prozent als Basis-Szenario.

Die Strategen nehmen den Ausblick auf das nächste Jahr auch gleich zum Anlass, um ihre Branchenpräferenzen zu überarbeiten. Europäische Detailhandelsaktien werden von "Neutral" auf "Overweight" heraufgestuft und die europäischen Halbleiter- sowie die Telekommunikationsaktien von "Overweight" auf "Neutral" gesenkt.

Was die Länderpräferenzen anbetrifft, so ändert sich erst mal nichts. Die Strategen räumen dem deutschen Aktienmarkt in den Kundenportfolios ein überdurchschnittliches Gewicht zu Lasten des Schweizer Aktienmarkt ein - eine Empfehlung, die schon eine ganze Weile im Raum steht.

Auch die Argumente der grössten Schweizer Bank bleiben dieselben – sei es nun die seit Januar 2018 noch immer stark überdurchschnittliche Entwicklung der heimischen Aktienindizes, die verhalteneren Gewinnaussichten der hiesigen Unternehmen, die geradezu erdrückende Dominanz konjunkturresistenter Aktien oder die eklatanten Bewertungsunterschiede.

Verhält es sich wie in den letzten Jahren, dürften sich in den nächsten Tagen und Wochen weitere Banken mit Ausblicken aufs kommende Börsenjahr in die Karten blicken lassen. Ich bin jetzt schon gespannt, ob die Prognosen jenen der UBS ähneln und Aktien aus der Schweiz auch bei anderen Banken durchfallen.

+++

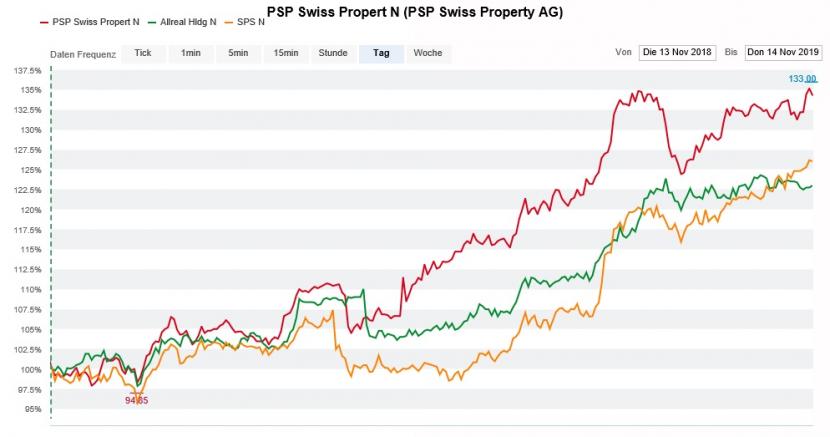

Der Immobilienmarkt Schweiz gilt als überhitzt. Dennoch ziehen die Aktien hiesiger Immobilienbeteiligungsgesellschaften weiterhin viel Geld an. Seit Monaten jagt ein Kursrekord den nächsten - angefeuert von den historisch tiefen Zinsen und dem davon ausgehenden Renditedruck institutioneller Anleger. Der Himmel scheint das Limit. Mittlerweile notieren die Aktien von PSP Swiss Property, Allreal oder Swiss Prime Site zwischen 25 und 35 Prozent über dem Stand von Anfang Januar.

Das hält die Fondstochter der Credit Suisse allerdings nicht davon ab, ihre Beteiligung an den drei Immobilienbeteiligungsgesellschaften substanziell auszubauen. Wie Offenlegungsmeldungen an die Schweizer Börse SIX entnommen werden kann, verdoppelte die Grossbank ihre Aktienpakete bei Swiss Prime Site auf 6,29 (zuvor 3,07) Prozent und bei Allreal auf 6,03 (zuvor 3) Prozent. Bei PSP Swiss Property stieg der Stimmenanteil immerhin auf 5,2 (zuvor 3) Prozent - und das quasi zu Höchstkursen.

Kursentwicklung der Aktien von PSP (rot), Allreal (grün) uns SPS (gelb) über die letzten 12 Monate (Quelle: www.cash.ch)

Die uns von der Schweizerischen Nationalbank (SNB) aufoktroyierten Negativzinsen treiben immer beängstigendere Blüten, gehen institutionelle Anleger aufgrund des Renditedrucks doch Risiken ein, die sie unter gewöhnlichen Umständen gar nie eingehen würden. Gleichzeitig wird nicht mehr länger nur bei den Wohnbauten, sondern mittlerweile auch bei den Gewerbebauten "auf Halde" produziert. Sollte sich das irgendwann rächen, dann vermutlich auch für die Fondsinvestoren der Credit Suisse...

+++

...und hier noch ein kleiner Beitrag meiner 12-jährigen Tochter anlässlich des heutigen Zukunfts-Tages zum Thema Coca-Cola. Sie darf heute den ganzen Tag neben mir im Büro sitzen und mir über die Schulter schauen.

Coca-Cola: Das erfrischendste Getränk der Welt!

Als der Apotheker John Pemberton im Mai 1886 Coca-Cola erfand, wusste er noch nicht, dass das eines Tages das beliebteste Erfrischungsgetränk der Welt wird. Eigentlich sollte Coca-Cola ein Sirup gegen Kopfschmerzen werden, daraus wurde jedoch ein leckeres Getränk. Als der Apotheker starb, kaufte ein Geschäftsmann namens Asa Griggs Candler für nur 2300 Dollar die Rechte am Getränk. Heute ist Coca-Cola an der Börse 224 Milliarden Dollar wert und das Unternehmen setzt jährlich 31,9 Milliarden Dollar um.

Persönliche Würdigung: Ich persönlich finde Coca-Cola sehr lecker und trinke es oft, aber nur das zuckerfreie Coca-Cola Zero. Es ranken sich viele Gerüchte um Coca-Cola, z.B. dass sich Fleisch drin auflöst oder einem die Zähne ausfallen, wenn man zuviel davon konsumiert. Allerdings sind mir meine Zähne bis heute nicht ausgefallen. Coca-Cola Zero sei Dank!

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |