Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

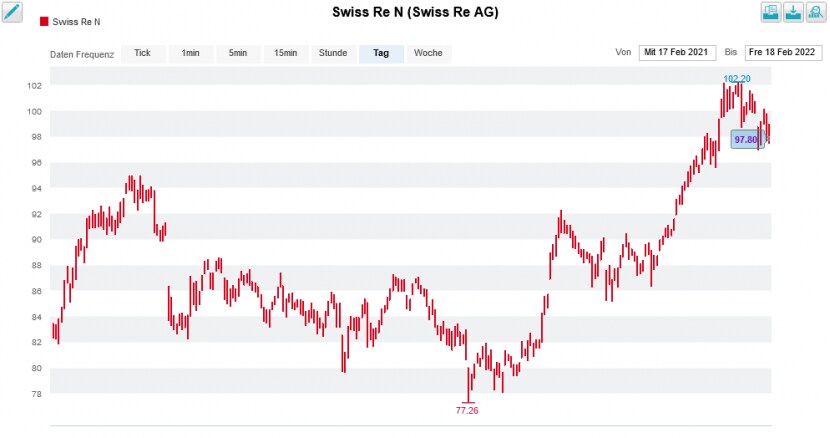

Als die Autoren einer nicht weniger als 200 Seiten starken Studie der UBS zur europäischen Versicherungsindustrie die Aktien von Swiss Re Ende März letzten Jahres von "Buy" auf "Sell" abstraften, dachte ich zuerst an einen schlechten April-Scherz. Doch Will Hardcastle und seinen Mitautoren schien nicht zum Spassen zumute, wie das auf 81 (zuvor 93) Franken gekürzte 12-Monats-Kursziel damals erahnen liess.

Weil der Rückversicherungskonzern bis tief in margenschwachem Geschäft engagiert sei, seien ihm im lukrativeren Neugeschäft nun die Hände gebunden, so die Begründung der Analysten. Ein weiteres Hemmnis sahen sie zudem in der vergleichsweise dünnen Eigenkapitaldecke.

Vor wenigen Tagen meldeten sich Hardcastle und seine Mitautoren nun erneut in einer Studie zu Wort. Zwar erhöhten sie darin das 12-Monats-Kursziel auf 87 Franken, unterstrichen gleichzeitig aber einmal mehr ihre negative Haltung für die dividendenstarken Aktien.

So weit, so gut – wäre da vor wenigen Tagen nicht eine Beteiligungsmeldung bei der Schweizer Börse SIX eingegangen, die es in sich hat. Denn wie der Meldung entnommen werden kann, hat das UBS Fund Management bei Swiss Re zuletzt Aktien zugekauft. Als Käuferin musste sich die Fondstochter der grössten Schweizer Bank nur deshalb zu erkennen geben, weil dadurch der meldepflichtige Schwellenwert von drei Prozent überschritten wurde.

Aktienkursentwicklung bei Swiss Re über die letzten 12 Monate (Quelle: www.cash.ch)

Zugegeben: Es soll in der Vergangenheit schon vorgekommen sein, dass die Fondsmanager einer Bank den Empfehlungen der hauseigenen Aktienanalyse nicht Folge leisteten. Nichtsdestotrotz kommt die Erhöhung der Swiss-Re-Beteiligung einem ziemlichen Affront gegen den Versicherungsanalysten gleich.

Da bei Swiss Re am kommenden Freitag das Jahresergebnis zur Veröffentlichung ansteht, frage ich mich, ob es sich dabei nicht sogar um eine Zahlenwette des oder der UBS-Fondsmanager handelt...?

+++

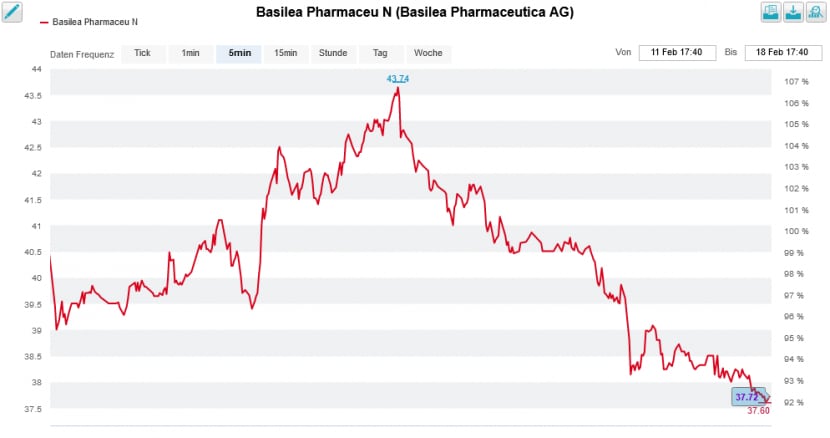

Eine Achterbahnfahrt der Gefühle durchlebten in den letzten Tagen Aktionärinnen und Aktionäre von Basilea. Wurden am Montag noch Kurse von 39 Franken bezahlt, waren es nach der Veröffentlichung des Jahresergebnisses in der Spitze sogar fast 44 Franken – nur um dann sogar unter den Ausgangspunkt zurückzufallen.

Das Pharmaunternehmen schliesst das vergangene Jahr mit einem Umsatz von 148,1 Millionen Franken und einem operativen Gewinn (EBIT) in Höhe von 1,2 Millionen Franken ab. Damit bewegt sich das Ergebnis in etwa im Rahmen der Erwartungen. Grössere Überraschungen bleiben aus.

Im laufenden Jahr müssen die Aktionärinnen und Aktionäre allerdings kleinere Brötchen backen. Aufgrund wegbrechender Meilensteinzahlungen dürfte der Umsatz zwischen 106 und 112 Millionen Franken zu liegen kommen. Für die Jahre danach stellt das Unternehmen selbst dauerhaft schwarze Zahlen in Aussicht. Möglich machen soll das eine Abspaltung des Onkologiegeschäfts von jenem mit Antibiotika und Mykotika.

Zur Erinnerung: Es ist noch gar nicht mal so lange her, dass Basilea viel Geld in die Hände nahm, um über Einlizenzierungen ins Geschäft mit Krebsmedikamenten vorzustossen. Das brachte dem Unternehmen viel Kritik ein - unter anderem seitens des heute für Stifel tätigen Pharmaanalysten Bruno Bulic. Dieser verstand im ersten Moment die Welt nicht mehr. Was er von den neusten Plänen hält, ist nicht bekannt.

Erst bäumten sich die Basilea-Aktien in den letzten Tagen auf, dann folgte der Rücksetzer (Quelle: www.cash.ch)

Der für Research Partners tätige Paul Verbraecken hingegen zögert nicht lange und straft die Aktien mit einem Kursziel von 45 (zuvor 59) Franken von "Kaufen" auf "Halten" ab. Er begründet diesen Schritt mitunter auch damit, dass sich das Antimykotikum Cresemba ausserhalb Nordamerikas eher schleppend verkauft.

Noch unentschlossen ist sein Berufskollege Dylan Van Haaften bei Bryan Garnier. Er bedingt sich noch Bedenkzeit aus und nimmt sowohl die Kaufempfehlung als auch das 91 Franken lautende Kursziel erst einmal in negative Überprüfung.

Die Leerverkäufer dürfte die rückläufige Kursentwicklung dennoch freuen, spekulieren sie den nächsten Erhebungen der Beratungsfirma Markit zufolge doch mit gut 16 Prozent aller ausstehender Aktien gegen Basilea. Bei einem Teil davon handelt es sich um Absicherungstransaktionen seitens von Wandelanleihe-Gläubigern.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |