Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Hätte ich im Januar vergangenen Jahres jemandem gesagt, dass der Swiss Market Index (SMI) innerhalb der nächsten 12 Monate in die Nähe von 11'000 Punkten steigt - ich wäre wohl für verrückt erklärt worden. Zu diesem Zeitpunkt war die Angst vor einem weltweiten Wirtschaftsabschwung allgegenwärtig und die Stimmung unter den hiesigen Marktakteuren dementsprechend nervös.

Von dieser Angst ist heute nicht mehr viel zu spüren - und von Nervosität erst recht nicht. Ganz im Gegenteil: In der Hoffnung auf zusätzliche geld- oder fiskalpolitische Impulse werden aus negativen Neuigkeiten aus der Wirtschaft schnurstracks positive Nachrichten für die Aktienmärkte. In was für einer verkehrten Welt wir doch leben. Den Zentralbanken und ihren Reissbrett-Strategen sei Dank.

So führen die Kurse auch am Schweizer Aktienmarkt immer öfter ein Eigenleben fernab der Unternehmensgewinnentwicklung. Denn während die Kurse in den letzten 12 Monaten kontinuierlich stiegen und dem SMI einen Rekord auf den nächsten bescherten, waren die Gewinnerwartungen über alle 20 Unternehmen aus dem renommierten Börsenbarometer hinweg sogar leicht rückläufig. Man muss kein Experte sein, um zu erahnen, dass dadurch die Bewertungen kräftig gestiegen sind. So teuer wie heute waren Schweizer Aktien noch nie - weder auf dem Höhepunkt der Dotcom-Blase vom Frühjahr 2000, noch unmittelbar vor Ausbruch der Finanzkrise im Sommer 2007. Die Bewertungen scheinen angesichts des geradezu erdrückenden Anlagenotstands sowieso nicht länger von Bedeutung zu sein. Die Amerikaner machen es vor und der Rest der Welt folgt blindlings.

Das Verhältnis zwischen dem Unternehmenswert und dem operativen Gewinn (rot) sowie zwischen dem Aktienkurs und dem Umsatz (blau) der 500 grössten amerikanischen Publikumsunternehmen (Quelle: Zerohedge)

Hinzu kommt, dass die Jahresberichterstattung bei hiesigen Grossunternehmen wie Sika und Geberit oder Lonza Group und UBS von Enttäuschungen geprägt war. Doch egal ob Wachstumsflaute im Schlussquartal wie bei den beiden Bauzulieferern Sika und Geberit, einem wenig überzeugenden Kerngeschäft wie bei der UBS oder ernüchternden Margenvorgaben für das neue Jahr wie bei der Lonza Group - die Börse verzeiht momentan fast alles. Die Aktien von Sika und der Lonza Group schrieben jüngst sogar neue Kursrekorde.

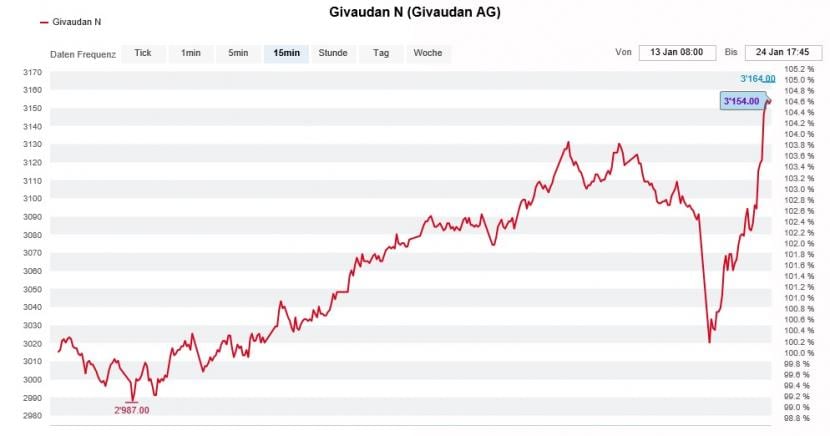

Auch die Papiere von Givaudan konnten am Freitag anfängliche Kursverluste bis Handelsende mehr als wettmachen. Dass sich das organische Umsatzwachstum im Schlussquartal verlangsamte, der Gewinn weit hinter den Erwartungen zurückblieb und die Jahresdividende zu wünschen übrigliess, schien dabei nicht weiter ins Gewicht zu fallen. Tiefere Kurse sind günstige Kaufgelegenheiten, basta. Stattdessen feierte man die Fortschritte beim freien Cash Flow frenetisch -obwohl der Genfer Aromen- und Duftstoffhersteller die diesbezüglichen Zielvorgaben unter Abzug einmaliger Veräusserungsgewinne sogar verfehlte.

Beeindruckende Kursentwicklung der Givaudan-Aktien rund um die Jahresergebnisveröffentlichung (Quelle: www.cash.ch)

Nicht viel anders verhielt es sich bei Roche. Der Schock rund um einen Rückschlag mit Tecentriq in der Behandlung von Blasenkrebs war am Freitag rasch überwunden. Bloss eine Lappalie, so verlautete aus Analystenkreisen in Anspielung an die unzähligen Neuigkeiten aus der Forschungs- und Entwicklungsabteilung des Basler Pharmakonzerns, die im weiteren Jahresverlauf noch zu erwarten sind. Sachin Jain von Merrill Lynch schätzt das jährliche Umsatzpotenzial der besagten Wirkstoffkandidaten auf mehr als zehn Milliarden Franken. Von diesen sieht er allerdings nur deren zwei bis drei Milliarden Franken in den Schätzungen seiner Berufskollegen berücksichtigt. Sachin selbst empfiehlt die Genussscheine deshalb mit einem Kursziel von 360 Franken zum Kauf.

Noch lässt sich für mich nicht abschliessend beurteilen, ob das nun von gefährlicher Naivität zeugt, wenn die Börse negative Nachrichten gekonnt weglächelt - oder ob diese Beobachtung nicht sogar ein Zeichen der Stärke ist. Die Zeit wird es vermutlich zeigen...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |